大きなお金が動く投資では、的確なタイミングでロスカットをすることが非常に大切です。借金を抱えてしまわないようにするには、損失が拡大する前にロスカットしなければなりません。

今回は、投資初心者に向けてロスカットの基本的な知識を解説します。そもそもロスカットとは何なのか、強制決済との違いなど、ロスカットに関するあらゆる疑問がある方は要チェックです。

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。 メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください! ※メール配信の受信は無料で行えます。

この記事を書いた人

ファイナンシャルプランナー

児玉一希

プロフィール・所持資格

日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。

[広告]【株式投資の最新トレンドや銘柄情報を

無料で配信しています!】

Youtubeで話題、チャンネル登録者数14万人以上の

無料の株式投資マガジン「Trade Labo」

株式投資を無料で学べる「Trade Labo」の

独自解析メールマガジン

ロスカット(損切り)とは?わかりやすく解説

ロスカットとは含み損が大きくなったときに、「損失の拡大を防ぐ手段」のことです。損切りとも呼ばれます。ロスカットのタイミングによって、自分が被るリスクを最小限に抑えることができたり、また、逆にリスクが大きくなってしまうことがあります。

証拠金維持率が100%以下になると、全ポジション(保有している通貨)が自動的に決済されます。上手に投資をするためには、このロスカットのタイミングが非常に大切であることをきちんと把握しておきましょう。

ロスカットのタイミングは?どうなるといつ行われるの?

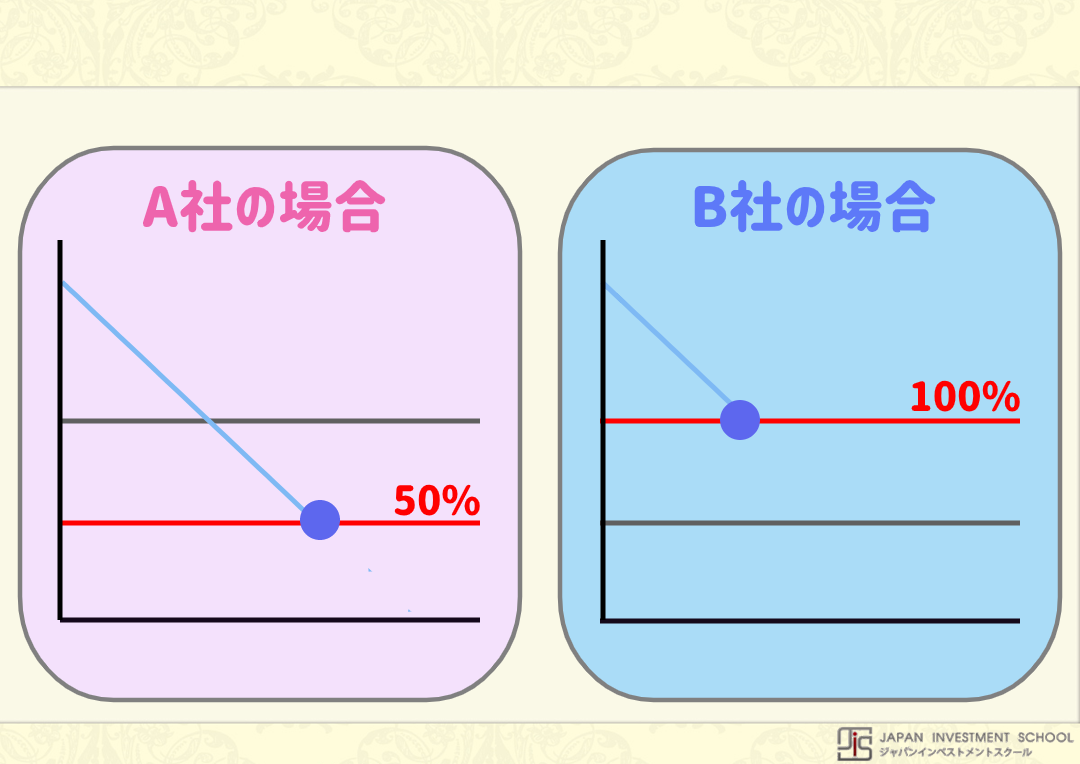

ロスカットのタイミングは利用しているFX会社によって異なります。つまり、A社では証拠金維持率が50%以下で、B社では100%以下でロスカットが行われる、という場合があるのです。DMMFXでは上述の通り、証拠金維持率50%以下でロスカットが実行されます。

既にFXをしている人はもちろんのこと、これからFXを始めようと思っている投資初心者の方はきちんとロスカットと証拠金維持率の関係性を把握しておく必要があります。

レバレッジとロスカットの関係とは

FXでは、日本円に換算して100万円の通貨を取引する際、その満額を支払う必要は必ずしもありません。各FX会社が定めた必要証拠金を収めることで、少額で大きな投資ができるのです。必要証拠金とはすなわち、担保のことです。

例えば、為替レートが1ドル100円の時、1万ドルの取引をするとしましょう。この時、1万ドルは100万円の価値があるということです。そして、現在利用しているFX会社では1万ドルを取引するには、4万円の証拠金が必要であるとします。

この場合、取引金額の25分の1の金額を収めれば取引が可能であるといえます。100万円は4万円の25倍です。このように、取引金額と必要証拠金の割合のことをレバレッジと呼びます。

注意しなければならないのが、取引金額が大きくなるにつれ、被る損失も大きくなるという点です。つまり、レバレッジが高いと大きな損失を被る可能性があるため、ロスカットが執行される証拠金維持率まで下がりやすいのです。

株におけるロスカット(損切り)のわかりやすい目安とはどのくらい?

株取引のロスカットの考え方として第1に挙げられるのが、「含み損のある銘柄を持ち続けることはリスクにつながる」ということです。株はある企業に投資をすることであるため、含み損が出ている銘柄は、投資先の企業の業績が悪化しているとも取れます。

そして、含み損をカバーできるような値上がりをする可能性は限りなく少ないと考えてよいでしょう。つまり、株取引では含み損が出た段階からロスカットの検討を始め、自分の設定しているラインを越えたらロスカットをする、ということが一般的です。FXにおけるロスカットもこの考え方と大きく変わりません。

ロスカットを防止する方法を教えて!

証拠金維持率が所定のラインに達した段階でロスカットが行われることは上述しました。つまり、余裕を持った証拠金の預託がロスカットを防ぐために有効であることを意味しています。

市場は常に変動しているため、こういった方法を使えばロスカットを必ず防げる、というものはありません。ロスカットをできる限り防ぐには、余裕のある資金と市場を的確に分析できる知識や直感が必要になるのです。

ロスカット100%とはどんな意味?

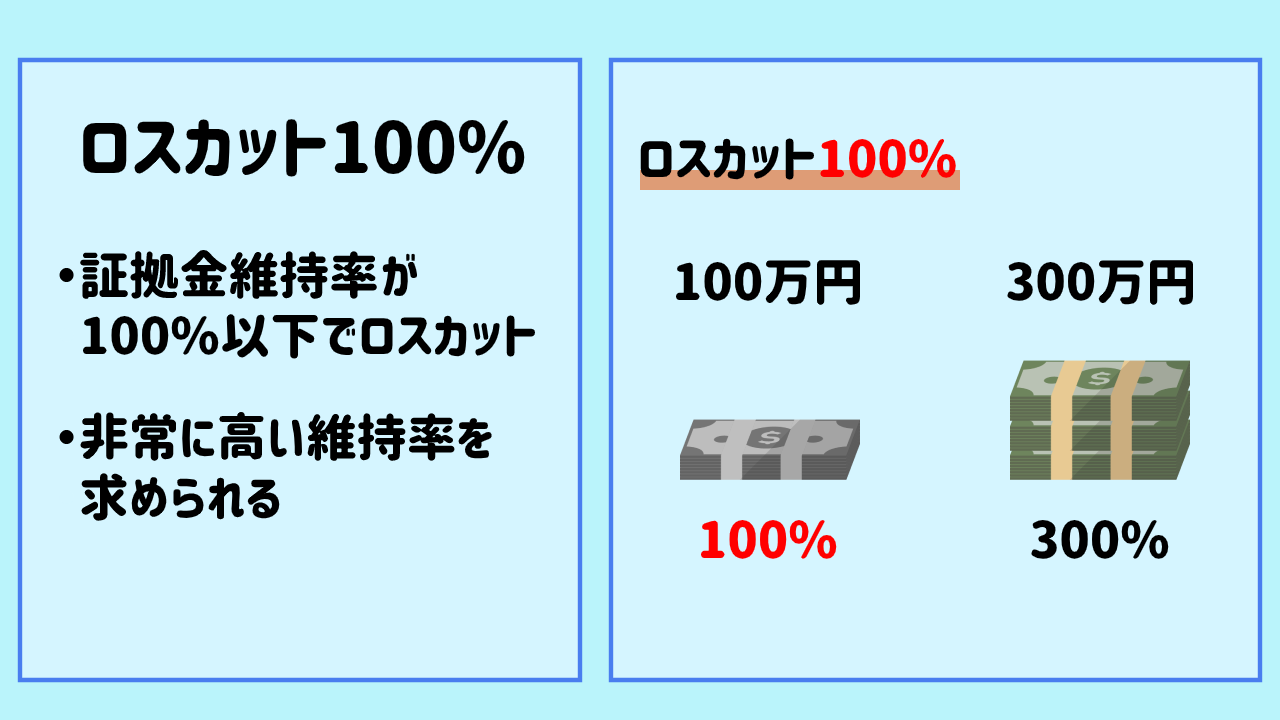

FX会社の中にはロスカット100%と定めているところも存在します。これは、ロスカットのラインが証拠金維持率100%であることを意味しているのです。必要証拠金が100万円で、口座に300万円入金している場合は証拠金維持率が300%となります。

ロスカット100%というのは、必要証拠金が満額常に用意されている状態であると考えましょう。

ロスカットの関連用語・証拠金の違い

FXをする際に重要な用語がいくつかあるため、それをここで解説します。

まず、上でも書いた必要証拠金は取引をするのに最低限必要になるお金のことを指します。証拠金には、必要証拠金以外にも、有効証拠金、余剰証拠金、預託証拠金などがあります。

有効証拠金とは、口座に入っているお金から評価損益を加減した額になります。例えば、総資産合計が10万円で評価益が5万円あるとすると、この場合の有効証拠金は15万円となります。

余剰証拠金は有効証拠金から維持証拠金を差し引いた額です。維持証拠金とは、証拠金維持率を金額で表したもののことです。例えば、必要証拠金が10万円で証拠金維持率が50%だとすると、維持証拠金は5万円となるのです。

預託証拠金は資産合計と同じ意味になります。FX会社に預け入れている資金のこと、と覚えておくとよいでしょう。

ロスカットの関連用語・pipsとは

20pipsプラスになる、マイナスになるなどと会話がやり取りされます。ここでは、このpipsの意味を解説します。pipsとは最小値幅のことです。

普段、日常生活では1円未満のお金を扱うことはありませんが、FXではこの小さな値動きだけで大きな損失、大きな利益が生まれるのです。

例えば110.06円という場合、最初の桁である「6」がpipsになります。これが、110.07円に値上がりすると、+1pipsとなるのです。pipsは0.01円あるいは、0.001円が1pipsとなります。

1pips当たりの金額は通貨ペアによって異なることに注意しましょう。

ロスカットと強制決済の違いとは

ロスカットは営業時間内に一定の維持率を下回った場合に、決済されます。このロスカットと似ているのが、強制決済です。

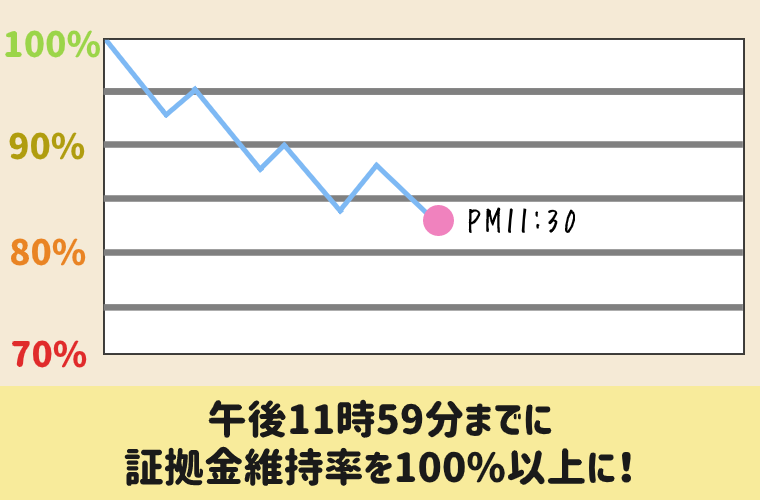

強制決済は、ニューヨーククローズ時点から証拠金維持率が100%を下回っている場合、その当日の午後11時59分までに不足分を補填しなければ、強制的に決済されることをいいます。

つまり、基本的に証拠金維持委率は100%以上を維持している状態がベストだということです。一定の証拠金維持率を下回っていなくとも、100%を下回っていれば、当日中にそれを解消しなければなりません。

ロスカットと逆指値の違いとは

逆指値とは、買いと売りの金額をあらかじめ設定しておき、設定した金額に達した段階で、自動的に注文する仕組みのことです。これは、ロスカットの手法のひとつであることにも注目しましょう。買いの価格だけでなく、売りの価格も設定できます。

普通ならば、保有している資産の価値が上がれば売り、価値が下がれば買う、ということを繰り返します。逆指値では、「下がったら売る、上がったら買う」という本来とは逆の注文方式なのです。

ロスカットとストップロスの違いとは

ストップロスは上述の逆指値の別名です。上述で説明した通り、逆指値注文は売りを実行する値段を設定します。これは、すなわち、損失を拡大させない(ストップロス)ことを意味しているのです。

ストップロスは逆指値と同じであり、逆指値はロスカットの手法のひとつであるため、逆指値と同じ意味であるストップロスはロスカットの手法のひとつであるといえます。

ロスカットと追加証拠金の違いとは

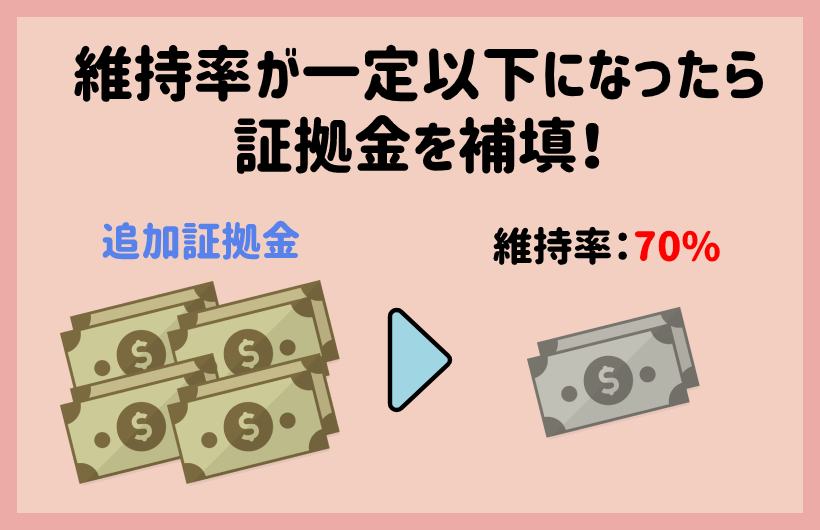

証拠金維持率が100%を下回ると、そのまま決済するか、証拠金を補填するかのいずれかの選択をしなければなりません。FX会社が定める期日までに証拠金を補填していなかった場合は、強制的に決済が行われてしまいます。

証拠金の補填のことを追加証拠金と呼びます。追加証拠金はロスカットされたくない場合に取る選択である、と覚えておきましょう。

ロスカットルールの仕組みとは

会社によってロスカットの基準が異なることを上述しました。これから利用しようと思っているFX会社が設定している証拠金維持率を知ることで、どの程度のお金が必要になるのかが見えてきます。

ここで、実際にあるFX業者のロスカットラインやロスカットの重要性を確認してみましょう。

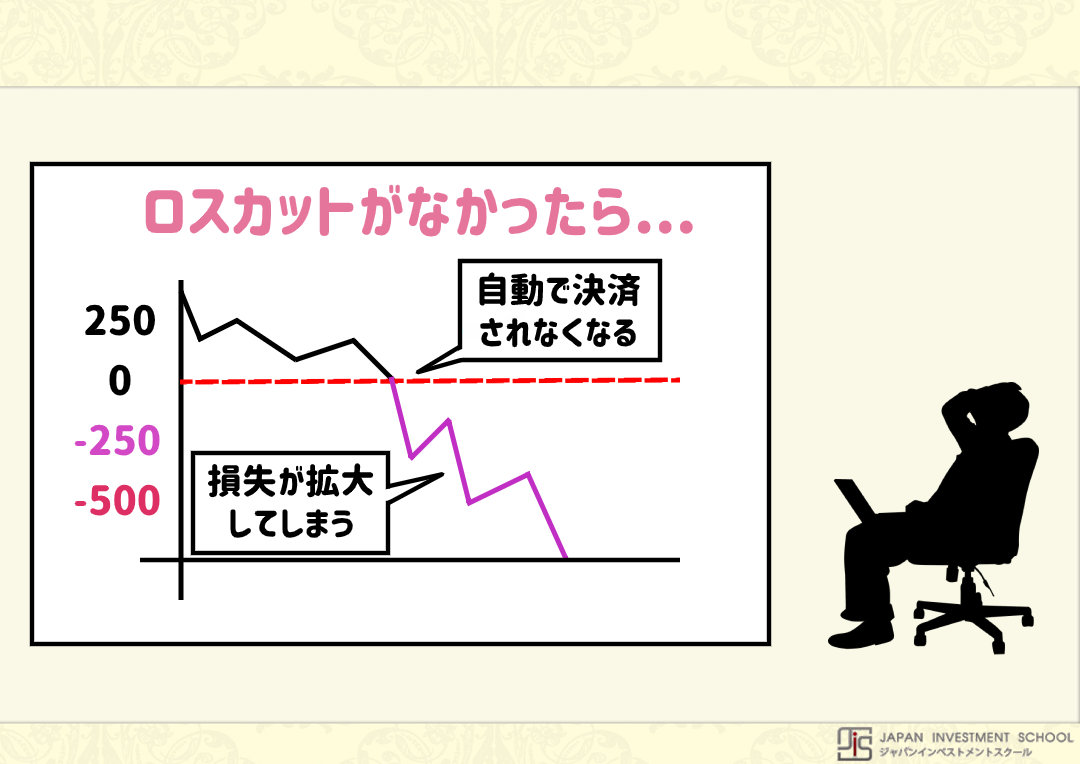

ロスカットの重要性・必要性について

ロスカットと聞くと、ネガティブな印象を持っている方もいるかと思います。しかし、ロスカットがなければ損失が拡大し、FXが非常にリスキーな投資となるでしょう。

定めた基準を下回った段階で自動的にロスカットされることで、損失を食い止めることができます。確かに、値下がりした場合でも辛抱強く待っていれば、その損失を補填するだけの利益が上がる可能性もあります。しかし、そのような例は稀と思っていてよいでしょう。

ロスカットルールの例・ジャパンネット銀行の場合

ロスカットのルールは各業者によって異なります。例として、ジャパンネット銀行のロスカットルールを紹介します。

ジャパンネット銀行では取引金額の4%の必要証拠金が最低限必要です。このラインを過ぎると強制的にロスカットされてしまいます。100万円の取引をする場合は、最低でも4万円が必要になるということです。

ロスカットルールの例・仮想通貨取引(ビットフライヤー)の場合

もうひとつ例を挙げます。仮想通貨取引のビットフライヤーです。ビットフライヤーの必要証拠金は取引金額の6.67%です。必要証拠金の割合はビットフライヤーの都合によって変更されるケースがあるため、注意が必要になります。

万が一、ロスカットが発生した場合は新規注文はすべて取り消しされ、保有しているものはすべて成り行き注文になります。さらに、不足金額が出た場合は日本円での出金ができなくなってしまいます。

自動ロスカットされる証拠金維持率の水準比較一覧

以下が主要FX業者のロスカット水準です。同じ会社であってもコースの違いによってロスカットラインが異なることに注意しましょう。

| 主要FX業者 | ロスカットが発生する証拠金維持率 |

| DMM.com証券 | 50%を下回った場合 |

| 外為オンライン | L25 / L25mini コース 20%を下回った場合 L25Rコース / L25Rminiコース 100%を下回った場合 |

| GMOクリック証券 | 50%を下回った場合 |

| ワイジェイFX | 外貨ex 50%を下回った場合 C-NEX 100%を下回った場合 |

| じぶん銀行 | 100%を下回った場合 |

| マネックス証券 | 20%、30%、40%、50%から選択可能 |

| インヴァスト証券 | FX24 / トライオート 100%以下の場合 シストレ24 必要証拠金が有効証拠金の100%以上 |

ロスカット手数料がかかる業者

ほとんどのFX会社では手数料無料でロスカットが行われますが、なかには手数料がかかる会社もあるため、しっかりと確認しておきましょう。

できるだけ手数料無料のほうが良い、という人は、新しい業者で口座開設するのが最も手っ取り早いです。

悪徳業者に注意!ロスカット狩りについて

注意しなければならないのが、FXの悪徳業者によるロスカット狩りです。これは、各投資家のロスカットラインを把握している業者が、それを利用し利益を上げることといえます。

FX業者はすべての投資家のロスカットラインを把握しています。例えば、ほとんどの投資家が90円の円高になった際にロスカットをするとしましょう。

この場合、悪徳業者はこのロスカットラインに近づいたときに、一瞬、ロスカットラインの値付けを行います。本当ならば、91円でロスカットは発生しないはずなのに、一瞬だけ90円の値付けをするのです。

そして、この一瞬の値付けで90円をロスカットラインにしている投資家は、決済することになります。業者はこれを買い取り、91円で売りに出すのです。これが、ロスカット狩りです。

悪徳業者を利用してしまうと、投資家は損失を被る可能性があります。そのようなことがないためにも、信頼性の高い業者を利用することが大切なのです。

ロスカットが間に合わなくて口座残高がマイナスになることがある?

非常にレアなケースですが、ロスカットが間に合わない場合があることに注意しましょう。基本的に、営業時間内であれば常に値動きを監視できるため、定めた基準を下回った段階でロスカットが行われます。

しかし、前日の終わりと次の日の始まりで値動きが大きくなっている場合があるのです。つまり、前日の終わりまでは安定した値動きだったが、次の日の朝、急激に下降していた、ということです。

この場合、ロスカットが間に合わず、口座残高がマイナスになる可能性があります。

ロスカットが発動しないで追証が発生!でも払えない場合はどうなる?

値動きが大きく変動する市場では、ロスカットが間に合わず、追加証拠金が必要になるケースがあります。この追加証拠金は、「借金と同じ」である、と考えておきましょう。

借金の支払いを遅延すると、支払先から請求が来ます。この請求を無視して遅延が長引くと裁判沙汰になるケースがあり、これはFXでも全く同じです。

万が一、自分の支払い能力を上回る追加証拠金が発生した場合は、すぐさま利用しているFX会社に連絡することが肝要です。会社によっては、分割に対応してくれるケースがあります。

ともかく、「連絡もせず滞納することが一番悪い」と覚えておきましょう。

ロスカット基準額の計算式

証拠金維持率は維持証拠金をパーセンテージで表示したものです。そして、証拠金維持率は維持証拠金と必要証拠金の割合のことを指しています。

つまり、ロスカットが発生する基準額を知るには、

必要証拠金×ロスカットが発生する証拠金維持率

で計算すれば良いということです。

いくらになればロスカットされるのか概算を知る方法

あといくらの値動きがあればロスカットされるのかを計算してみましょう。有効証拠金から維持証拠金を引いたものをポジション保有数量で割ります。

どういうことかというと、

(有効証拠金-維持証拠金)÷ポジション数量=ロスカットされる値幅

ということです。

例えば、有効証拠金が100万円あり、維持証拠金が10万円、ポジション数量が1万通貨だとしましょう。

この場合、

(100万円-10万円)÷1万通貨=90円

となります。

つまり、あと90円の値動きがあればロスカットが発生するということです。これは、大まかな予測のため、誤差があることに注意してください。

ロスカットシュミレーションやアプリの活用

いちいち手計算でやっていは面倒くさいので、各証券会社が提供している炉そうかっとシミュレーションを活用することをおすすめします。

GMOクリック証券では、すでにロスカットシミュレーションを提供しています。GMOクリック証券のシミュレーションでは、取引金額、目標のレートなどの必要項目を記入すれば、レバレッジから追加保証金が発生した場合の金額まで細かく知ることができます。

GMOクリック証券で取引をしなくても使えるため、存分に活用することをお勧めします。また、パソコンが使えない方はスマホアプリがお勧めです。Androidでは、GMOクリック証券のシミュレーションと同じように、計算できるアプリがあります。

エクセルを活用したロスカット管理

エクセルでロスカットの管理を行うことが可能です。以下に簡易的な表を用意してみました。エクセルでは、普段使っている×や÷といった記号を使っても計算できません。

| 数値 | 単位 | |

| 口座残高 | 10,000,000 | 円 |

| 運用金額 | 200,000 | 円 |

| 必要証拠金 | 40000 | 円 |

| 証拠金維持率 | 0.2 | %にすると20 |

| 維持証拠金 | 8000 | 円 |

| 許容損失 | 0.15 | %にすると15 |

| 許容損失額 | 30000 | 円 |

エクセルで計算するには、×を*に、÷を/に変換して打ち込む必要があります。例えば、維持証拠金を計算するときは、維持証拠金の隣の欄を選択し、そのセル内に「=必要証拠金*証拠金維持率」と入力します。

この時、必要証拠金と証拠金維持率の数字を入力するのではなく、セルの位置を入力します。必要証拠金がB5、証拠金維持率がB7の場合は、「=B5*B7」と入力するのです。

これは、金額の変動があった場合に非常に便利です。数値に変動があった場合は、セル内の数値を訂正するだけで、正しい計算結果が出ます。

ロスカット位置の決め方で変わるメリットとデメリット

どの段階でロスカットをするかによって、利益と損失が異なります。ロスカットの位置が遠くなれば、強制的に決済される可能性が低くなり、じっくりと待って保有している通貨の利益を狙うことができます。

しかし、自分の予想している通りの値動きをしない場合は、大きな損失を被る可能性があるのです。

対して、ロスカットの位置が近くなれば、少しの値動きで決済が行われます。上昇して利益を得ることができるに越したことはありません。しかし、この場合も、予想よりも値下がりする場合はその段階でロスカットが発生し、将来の利益を受け取れなくなる可能性があるのです。

このように、ロスカット位置の考え方で投資スタイルが変わることに注目してみましょう。

海外FX業者を選ぶ際は強制ロスカット水準に注目すべき理由

海外のFX業者を利用する際は、特にロスカット水準に注目しましょう。基本的な原則として、ロスカット位置が高ければ負け確定が早いこと、レバレッジが高ければその分大きな損失を被ることを覚えておきましょう。

海外のFX業者の中では高いレバレッジで取引できる業者がありますが、「レバレッジが高いということは必要証拠金が少ない!」とだけ考えてしまうと非常に危険です。

ロスカットの位置はどこなのかを確認してから、利用するようにしましょう。

FX取引のロスカットとロング・ショートの使い分け

FX取引では「ロング」、「ショート」といった言葉が飛び交います。この二つの言葉は簡単にいってしまえば、ロングは買い、ショートは売りという意味になります。

もっと細かくいえば、ロングは通貨の価値が低いときに買い、価値が高くなったときに売ることを指します。一方、ショートは通貨の価値が高いときに売り、価値が低くなったときに買い戻すことを意味しています。

ロスカットで失敗して大損・借金した人の体験談・口コミ

大損、借金をする人はロスカットに失敗しているという傾向にあります。ロスカットラインぎりぎりで持ちこたえたとしても、それから損失分を補うほどの利益が出る可能性は高いとはいえません。

特に、大幅に下落した場合に大きな損失を被る人が多い傾向があります。これは、急激な下落にロスカットが間に合わないことを意味しているのです。

また、少し利益が出たからといって調子に乗って、分析を怠ってしまうと、知らぬ間に大きな損失が出る可能性があるのです。このようなことがないためにも、これからFXを始めようとしている方は、心構えをきっちりしている必要があります。

勝手にされる強制ロスカットを回避する方法とは

強制ロスカットを回避するには、余裕を持って証拠金を預け入れておくことが有効です。特に、レバレッジの高い取引をしていると、少しの値動きだけで大きな損失が発生します。

その際、ギリギリの額を口座に入金しているだけでは、すぐに証拠金維持率が100%を下回ってしまい、強制ロスカットが発生します。

F

Xは少ないお金で多くのお金を取引できる、という魅力があります。しかし、これを言葉通り受け取ってしまうと、上記のようにすぐに強制ロスカットが発生する可能性があるのです。

強制ロスカットを避けるには、十分な資金を口座に入金しておくことをおすすめします。

初心者必見!ロスカットのコツ

一番大切なことは、「自分で決めたルールを破らない」ということです。損失を被る考え方のパターンとして、「今は値下がりしているけれど、これから上がる気がする」というようなケースが非常に多いです。

大きな損失を被ることがないように、初心者の人は特に自分で決めたロスカットのルールを厳守るすることが重要になってきます。

レバレッジ設定でロスカット率やアラーム率を変更する

レバレッジによってロスカットラインが異なります。例として、SBI証券のロスカットラインやアラーム率を解説します。

SBI証券でローレバレッジで取引する場合は、ロスカットラインが30%となり、ハイレバレッジとなるとロスカットラインが20%プラスされ、50%になります。

ロスカットラインに近づくとアラームで通知してくれますが、そのアラーム率はロスカットラインの+20%です。ローレバレッジでは50%、ハイレバレッジでは70%に割り込んだ段階で、アラームによる通知が行われます。

ロスカットが発生する具体例

基本的に、順張り、逆張り手法であってもロスカットが発生するタイミングは変わりません。順張りは上昇局面で買い、さらに上昇したときに売り、買った時期と売った時期の差額が利益となります。

逆張りは下降局面で買い注文を行い、上昇局面(反転)になったときに売り注文を行います。この二つの手法はいずれも、予想よりも値下がり(円高)してしまえば含み損が発生します。

1ドル100円レートで10万通貨(日本円で1,000万円)を購入し、売りの際に1ドル110円まで円安になったとしましょう。この時、購入時点の価値は1,000万円(100円×10万通貨)である一方、売り時点の価値は1100万円(110円×10万通貨)です。この差額である100万円が投資家の利益となります。

逆に、1ドル90円まで円高が進んだ場合は、900万円の価値となります。購入時には1,000万円の価値があったものが、900万円まで価値が下がったため、この場合、100万円の含み損が発生します。

レバレッジ10倍で取引をしていた場合、必要証拠金は日本円で100万円です。必要証拠金ギリギリで取引をしていた場合、100万円の損失が出ればすぐにロスカットされてしまいます。

口座に200万円預けていた場合は、証拠金維持率が200%となり、100万円の損失が発生しても証拠金維持率100%を維持することができるのです。つまり、ロスカットは潤沢な資金をもとに取引をしていれば発生しづらいといえるのです。

デモトレードで強制ロスカットを体験する場合の注意点

最近では、リアルな投資を体験できるデモトレードがあります。投資初心者の方にまずは、デモトレードで取引するように促すサイトや書籍が多いです。

しかし、デモトレードには注意点があります。それは、あくまでも「デモトレード」だということです。完全にバーチャルなお金が動いているため、利益や損失が出てもあまり感情は動きません。

実際に本物の投資をやってみると、現実のお金がかかっているため、デモトレードではなかった感情の動きがあります。つまり、デモトレードで大勝ちできたからといって、油断はできないのです。

デモトレードは実際に利益や損失が生じることはありません。FXのシステムに慣れるために利用するならば、有効です。

ロスカットがどのように行われるのか、ということは実際に体験してみなければ感覚がつかみにくいので、未経験の方はデモトレードでロスカットの大まかな感覚を掴むことをお勧めします。

ロスカットができない場合は逆張り手法が向いている?

売り買いの手法には順張りと逆張りがあります。順張りは一般的な手法で、上昇局面で買い、さらに上昇したら売りその差額を利益にする手法です。

一方、逆張りは下降局面で買ってしまい、市場が反転したときに売りその差額を利益とする手法です。上記の順張りでは、上昇した段階で買うため、予想と反する値動きがある場合は、挽回することが困難になります。

しかし、逆張りは下降局面で買うため、含み損が発生しても我慢強く待っていれば報われる可能性があります。特に、含み損が発生したのに決済できない方におすすめの手法といえるのです。

まとめ

ロスカットの基準額は「必要証拠金×ロスカットが発生する証拠金維持率」です。損失を必要最低限に抑え、長く投資をしていくためにはロスカットについての基本的な知識はもちろんのこと、経験値が必要になります。

初心者が最初から的確にロスカットをすることは大変難しいと考えてよいでしょう。ほとんどの人は稼げるようになるまでに、何回もトライ&エラーを繰り返しているのです。

失敗して落ち込んでしまうのではなく、失敗で被った損失であっても「勉強代だった」と思えるようにすることが大切です。

焦らず、着実に経験を積んでいくことが、FXに限らず投資全般で大切なことなのです。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント