投資を始めてみて、ナンピン買いという言葉は聞いたことがあるけれど、実際はどんな方法か具体的にしらない、どうやって計算するのかわからない、ナンピン買いのメリットとデメリットがよくわからない…という方は多いのではないでしょうか。

そこで、この記事ではナンピン買いの手法やナンピン買いを行うタイミング等について解説を行います。これから投資を始める人は、投資への不安を少しでも解消してスムーズに投資ができるようにしましょう。

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。 メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください! ※メール配信の受信は無料で行えます。

この記事を書いた人

ファイナンシャルプランナー

児玉一希

プロフィール・所持資格

日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。

[広告]【株式投資の最新トレンドや銘柄情報を

無料で配信しています!】

Youtubeで話題、チャンネル登録者数14万人以上の

無料の株式投資マガジン「Trade Labo」

株式投資を無料で学べる「Trade Labo」の

独自解析メールマガジン

ナンピン買いとは

ナンピン買いとは、株などの売買手法の1つで、保有している株が値下がりしてしまった時に、下値で追加購入し1株当たりの買値を下げる方法です。

ナンピン買いとは、株などの売買手法の1つで、保有している株が値下がりしてしまった時に、下値で追加購入し1株当たりの買値を下げる方法です。

ナンピンとは何か?

ナンピン買いを漢字で書くと、“難平買い”と書きます。その名のとおり、困難な状況を平にする(平均化する)という意味を持ち、江戸時代の米相場で広く使われていました。

ナンピン買いとは何か?

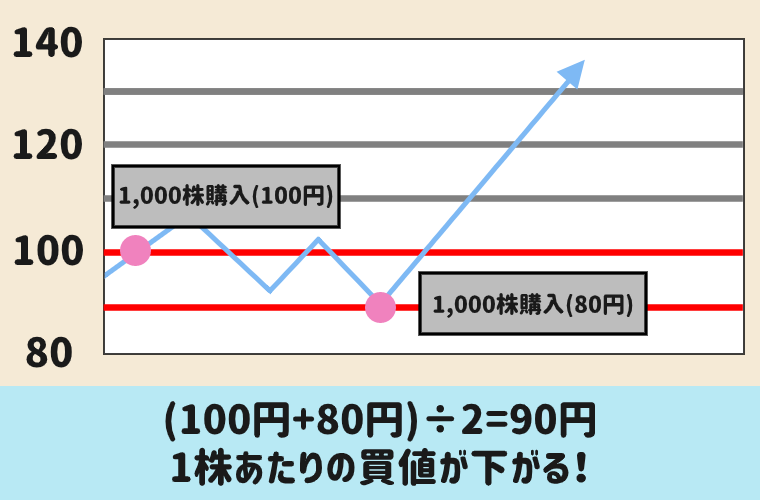

では、具体的な例を挙げてナンピン買いについてご説明します。あなたは100円の株式を1,000株購入しました。しかし、80円に値下がりしたとします。元値まで戻すにはあと20円値上がりしなければなりません。そこで、値下がりした株をもう1,000株買ったらどうなるでしょうか?

合計にすると2,000株購入することにはなりますが、平均取得価格は90円となります。よって、80円から10円上がれば、元値に戻り損失を抑えることができるようになります。このように、値下がりした株式を下値で購入して、1株当たりの買値を下げ、損失を抑える方法です。

ナンピン買いの効果や失敗とは?

ナンピン買いの説明は聞いてみたけど、効果は本当にあるのか不安ですよね。そこで、ナンピン買いの効果や失敗例についてご紹介いたします。

ナンピン買いの効果とは?

ナンピン買いをすることで得られる効果は、保有している株が値下がりした時に、同銘柄を下値で購入することによって、平均取得価格を下げることができます。

ナンピン買いをすることで得られる効果は、保有している株が値下がりした時に、同銘柄を下値で購入することによって、平均取得価格を下げることができます。

平均取得銘柄が下がるということは、値上がりした時にすぐに損失をカバーできますし、値上がり次第では利益を生むこともあります。

ナンピン買いの失敗例とは?

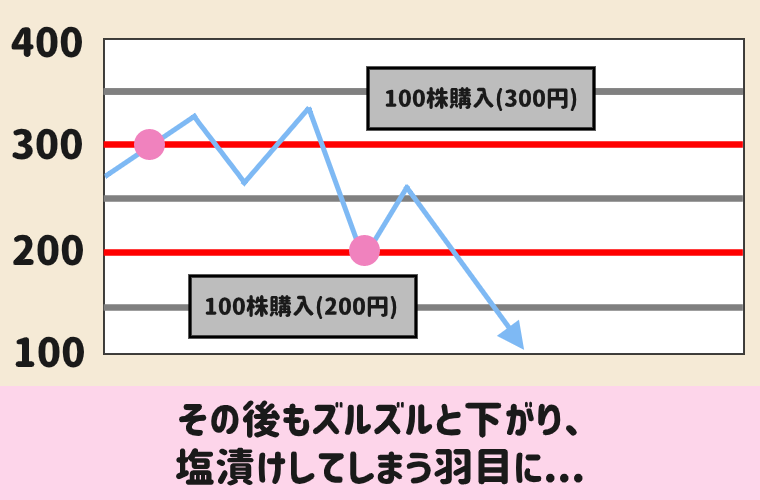

ナンピン買いでおこりやすい失敗は、保有株等を塩漬けし損失を拡大させてしまうことです。具体例を挙げると、あなたは1株300円の株式を100株購入しました。しかし、200円に値下がりしてしまいました。あなたは、平均取得価格を下げようと思い200円の株を同じく100株購入しました。

ナンピン買いでおこりやすい失敗は、保有株等を塩漬けし損失を拡大させてしまうことです。具体例を挙げると、あなたは1株300円の株式を100株購入しました。しかし、200円に値下がりしてしまいました。あなたは、平均取得価格を下げようと思い200円の株を同じく100株購入しました。

その後、A社の株価はどんどん落ちていきましたが、あなたは損切りができず、A社の株価は1株100円代となってしまい元に戻ることはありませんでした。

ナンピン買いの計算方法とは?

具体的に、ナンピン買いをした時の平均取得価格とはどうやって求めるのでしょうか。ここでは、ナンピン買いをした時の平均取得価格の計算方法をご紹介いたします。

具体的に、ナンピン買いをした時の平均取得価格とはどうやって求めるのでしょうか。ここでは、ナンピン買いをした時の平均取得価格の計算方法をご紹介いたします。

ナンピン買いの計算式は?

ナンピン買いの計算式は、

平均取得価格=総取得金額÷保有株数

となります。

ナンピン買いの計算例

あなたは、1株500円の株を10株購入しました。翌日、400円に値下がりしたので更に10株を買い増ししました。そ次の日、300円に値下がりしたのでまた10株を買い増ししました。

ここで、平均取得価格を計算してみましょう。

1回目の購入価格 500円×10株=5,000円

2回目の購入価格 400円×10株=4,000円

3回目の購入価格 300円×10株=3,000円

株を購入するのにかかった総取得金額は、

5,000円+4,000円+3,000円=12,000円

となります。

また、株の総保有数は、

10株×3回=30株

となります。

よって、平均取得価格は、

12,000円÷30株=400円

となります。

ナンピン買いのメリットとデメリットについて

ナンピン買いにはメリットもありますが、もちろんデメリットもあります。ここでは、ナンピン買いをするにあたってのメリットとデメリットをご紹介いたします。

ナンピン買いのメリットについて

ナンピン買いのメリットは大きくわけて3つあります。1つ目は、資金効率が上がるとはどういうことかです。例えば、1株1,000円の株を100株買うには100,000円が必要です。

ナンピン買いのメリットは大きくわけて3つあります。1つ目は、資金効率が上がるとはどういうことかです。例えば、1株1,000円の株を100株買うには100,000円が必要です。

しかし、値下がりして1株500円となった時は、同額の100,000円分購入するとなると200株購入することができます。同じ100,000円でも買える株式の数が増えるということです。2つ目の大きな収益が得られるということです。

こちらも例を挙げると、1株200円の株を100株購入しましたが、翌日値下がりして1株100円となったので同じく100株購入しました。この時、平均取得価格は150円でした。

翌々日に株価を見てみたら、1株200円に戻っていました。この時ナンピン買いをしたおかげで1株50円の利益、総額にして10,000円の利益を得ることができました。これが、大きな利益を得られる仕組みです。

最後のメリットは、安い時に株を買えるということです。自分が初回に購入した価格よりも安く株を保有することができることになります。

ナンピン買いのデメリットについて

ナンピン買いのデメリットは、3つあります。

ナンピン買いのデメリットは、3つあります。

1つ目は損失が大きく膨らむことです。ナンピン買いを行った時点で株価が上がれば良いのですが、さらに下がってしまった時はさらに損失額が大きくなってしまいます。

2つ目のデメリットは、1銘柄に資金が集中してしまうことです。1つの銘柄が値下がりすることでその銘柄の平均取得価格を下げようとすることで買い増ししてしまいます。1つの銘柄を集中して買うことは、その銘柄が値上がりした時に得られる利益は大きいですが、さらに値下がりしてしまった時は大きな損失を得ることとなります。

最後のデメリットは、機会損失になるということです。どういうことかといいますと、1つの銘柄を集中的に買ってしまうことで、他の銘柄を買うチャンスを逃してしまうということです。

実践!ナンピン買いのタイミングについて

ナンピン買いの計算方法やメリット、デメリットについて学んできました。では、具体的にどのような時にナンピン買いをすればいいのでしょうか。ここでは、ナンピン買いのタイミングについてご説明いたします。

ナンピン買いの計算方法やメリット、デメリットについて学んできました。では、具体的にどのような時にナンピン買いをすればいいのでしょうか。ここでは、ナンピン買いのタイミングについてご説明いたします。

ナンピン買いのタイミングとは?

直近の株価グラフを見て、下値支持線に反発するようであれば、上昇トレンドへと向かう可能性があります。よって、ナンピン買いをするタイミングは、上昇トレンドの兆しがあった時ということです。

直近の株価グラフを見て、下値支持線に反発するようであれば、上昇トレンドへと向かう可能性があります。よって、ナンピン買いをするタイミングは、上昇トレンドの兆しがあった時ということです。

ナンピン買いのポイントとは?

ナンピン買いを上手にするポイントは3つあります。

ナンピン買いを上手にするポイントは3つあります。

1つ目は損切り位置を決めておくことです。自分が決めた価格まで下落してきた場合は、様子を見ようとせず確実に損切りを行いましょう。

2つ目のポイントは、資金管理を徹底することです。投資資金の中から、ナンピン買いに使う金額を決めておきましょう。一気に大金をつぎ込んでリスクを負うことだけはやめましょう。

最後のポイントは、小分けに買い付けを行うことです。値下がりしたからといって、投資資金全額でナンピン買いする必要はありません。まずは、投資資金の20%~30%程度を目安に、小分けに買い付けを行うようにしましょう。

ナンピン買いの注意点とは?

ナンピン買いは、その後の値上がりを期待して行うものですが、予想に反して値下がりが続いてしまうこともあります。ですので、注意して欲しい点は、自分が保有している株等の値下がりが続いた場合は、自分が決めた損切りポイントで確実にロスカットを行うようにすることです。

ナンピン買いは、その後の値上がりを期待して行うものですが、予想に反して値下がりが続いてしまうこともあります。ですので、注意して欲しい点は、自分が保有している株等の値下がりが続いた場合は、自分が決めた損切りポイントで確実にロスカットを行うようにすることです。

この決まりを守ることは、自分の資産を余計に減らすことからも守ることにも繋がるのでぜひ注意して行ってください。

ナンピン買いの関連用語とは

ナンピン買いについてご説明いたしましたが関連用語として、ナンピン買いと似ている手法としてドルコスト平均法という言葉があります。ここでは、ナンピン買いとドルコスト平均法の似ている点と違いをご説明いたします。

ナンピン買いについてご説明いたしましたが関連用語として、ナンピン買いと似ている手法としてドルコスト平均法という言葉があります。ここでは、ナンピン買いとドルコスト平均法の似ている点と違いをご説明いたします。

ナンピン買いの関連用語「ドルコスト平均法」

ナンピン買いとドルコスト平均法の似ている点は、相場が下がった時に買い下がりを行い平均取得価格を下げることです。しかし、ナンピン買いとドルコスト平均法の違いは3つほどあります。

ナンピン買いとドルコスト平均法の似ている点は、相場が下がった時に買い下がりを行い平均取得価格を下げることです。しかし、ナンピン買いとドルコスト平均法の違いは3つほどあります。

1つ目は個別銘柄への投資か否かです。ナンピン買いは個別銘柄へ集中投資しますが、ドルコスト平均法の場合、投資信託の積立てであれば分散された資産へ投資することとなります。

2つ目は買いの単位が数か金額かです。ナンピン買いは「100株買う」というような買い方ですが、ドルコスト平均法は100円買う、という買い方をします。

最後の違いは、買う時のタイミングです。ナンピン買いは、投資家が「今がナンピン買いの時だ」と判断した時に買います。しかし、ドルコスト平均法の場合は〇月〇日に〇円分投資する、といったように一定期間に一定額買うという行為を行います。

以上が、ナンピン買いとドルコスト平均法の似ている点と異なる点です。

まとめ

ナンピン買いについてご説明して参りましたがいかがでしたでしょうか。

この記事では、

- ナンピン買いとは、保有株等の平均取得価格を下げる手法であること

- ナンピン買いを行うと、株価等が上昇した時に損失をカバーできる効果がること

- ナンピン買いで起こりやすい失敗は、保有株等を塩漬けし損失を拡大させてしまうこと

- ナンピン買いの計算方法は、総取得金額÷保有株数で求められること

- ナンピン買いのメリットは資金効率が上がること、大きな収益が得られること、及び安い時に株を買えるということ

- ナンピン買いのデメリットは、損失が大きく膨らむこと1つの銘柄に資金が集中してしまうこと及び、機会損失になるということ

- ナンピン買いをする時は、タイミングに気を付けること

- ナンピン買いをする時は、損切り価格を決め、資金管理を徹底し、小分けに分散して行うこと

- ナンピン買いとドルコスト平均法は似ているが、一定期間に一定額投資するか否かの違いがある

という点を学んできました。

ナンピン買いの知識を身につけて、大きな損失を回避し、小さな損失で自分の資産を守っていくようにしましょう。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント