ETFというのは、「言葉だけ聞いたことがある」と言う人や、「投資に関連するものとは思うけど、それ以上は分からない」と言う人もいると思います。

投資をしていると、「ETF」というものは必ずどこかで聞くものでしょう。ただ、「ETFって何?」とか、「ETFってそんなに大切なもの?」という疑問も出てくると思います。

頻繁にETFという言葉を聞くと、「投資をしているなら知っておかなければならないキーワードなの?」と思ってしまうのも無理はないでしょう。ETFというのは、金融商品の1つです。投資の知識を深めるために知っておくといいと思います。

ただ、どんなものか知らずに手を出すと、必ず痛い目を見るのが投資なので、ここでは、ETFの仕組みや特徴、メリットやデメリットなどを紹介したいと思います!

|

この記事を書いた人 ファイナンシャルプランナー 児玉一希 |

| プロフィール・所持資格 | 日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。 |

| [広告]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

ETFとは

ETFって、例えば、「日銀がETFを買い入れた」とか聞いたことがありませんか?日銀がETFを買い入れるというのは、物価の安定を目指しているものです。

日銀がETFを買うということは、ETFってそんなに大事な金融商品なの?と思う人もいるでしょう。他にも、ダイワETFとか、野村ETFなどのように、証券会社のETFを聞いたこともあると思います。

一体ETFって何なのでしょうか?

ETFのことがどんどん気になってきたと思うので、さっそくETFについてみていきましょう!

ETFとは何か?

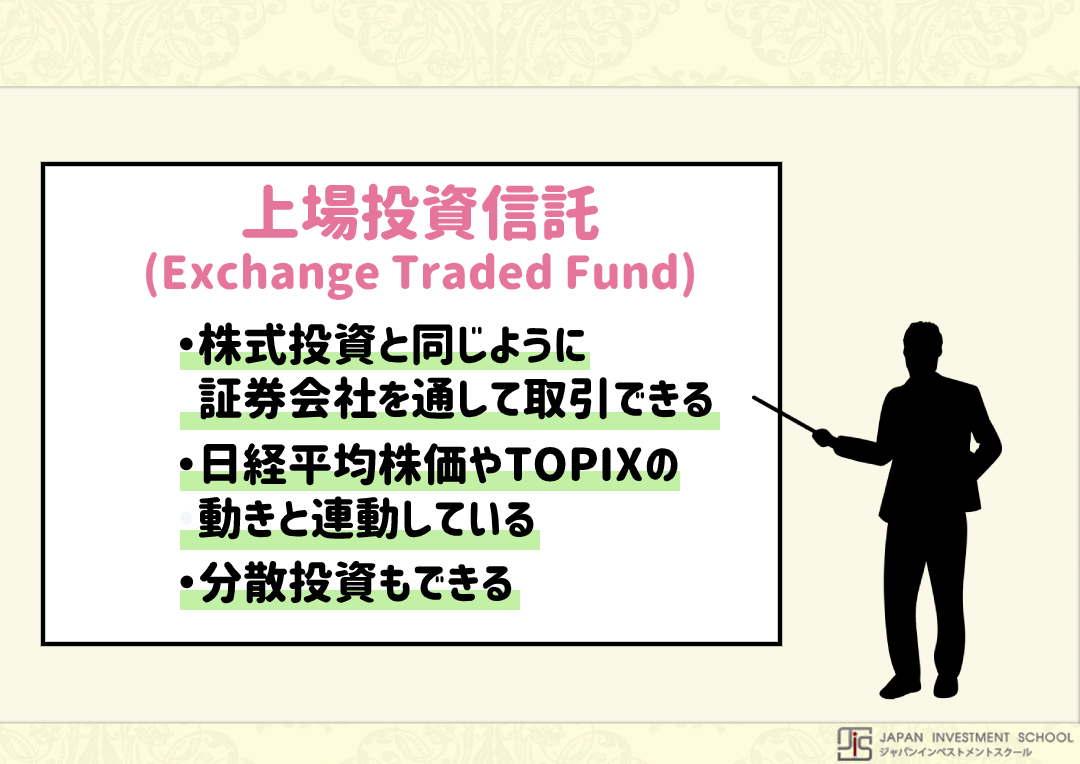

ETFとは、正式名称が「Exchange Traded Fund」といい、それぞれの頭文字をとって、略したものがETFと呼ばれるものです。

いわゆる、上場投資信託のことをETFと呼んでいるのです。上場している投資信託のため、証券取引所で売買することができるという株のような一面を持っています。

一方で、分散投資ができるという投資信託の一面も持っているのがETFなのです。そのため、ETF=株+投資信託というイメージを持ってもらうと分かりやすいかもしれません。

ETFの仕組みについて

ETFの仕組みですが、運用会社が「指定参加者」に向けて募集を行い、指定参加者が応募してETFを作り出します。指定参加者というのは、証券会社や銀行のことで、一般投資家ではありません。

ETFには、現物拠出型と金銭拠出型があります。まず、現物拠出型は、日経平均に連動する現物株バスケットを拠出し、ETFの受益健を得るものです。

現物株バスケットというのは、株の銘柄が複数まとめられているものです。バスケットのカゴの中に株が入っていると思うといいでしょう。

受益権と現物株バスケットを交換するのが、現物拠出型ETFです。金銭拠出型ETFは、金銭を出して受益権を得るものです。受益権を解約することで、金銭を受け取ります。

ETFは、発行市場でETFの受益権の設定や交換が行われ、流通市場で発行済みのETFの受益権が流通するというものです。ちょっと分かりにくいかもしれませんが、要するに、運用会社から証券会社がETFを作り出して、一般投資家に流通していると考えるといいでしょう。

ETFの特徴とは?

ETFの特徴は、ETFが日経平均に投資することができ、1口買うことで複数の銘柄を買うことができるところにあります。1口の中に、色んな株の銘柄が詰まっているので、低コストでいっぱい買えるということですね。

また、投資をするときに、いちいち銘柄に悩まなくていいという特徴もあります。

これは、ETFが分散投資だからです。とても便利ですね。

そして、上場している投資信託のため、証券取引所で売買することができますし、取引時間中ならいつでも売買することができるのもETFの特徴です。

さらに、ETFは日銀や銀行などの大きな機関と同じ商品を売買することができるので、どこか安心感もあります。

ETFは、指数と連動するような動きをするので、とても売買しやすく、初心者も値動きが分かりやすいという特徴もあります。

また、保有コストが低いので、長期保有で投資したい人にも向いています。ETFには、日経平均、TOPIXなどのように市場に連動した代表的な商品がありますが、これだけではなく、NYダウ、中国株、原油、金など様々な商品があって、種類豊富なところもETFの特徴です。

ETFの手数料・税金とは?

ETFの手数料ですが、まず、売買手数料がかかります。この売買手数料は、証券会社が決めた手数料なので、その証券会社によって異なります。売買手数料は、証券会社の利益と言われているので、証券会社は投資信託やETFをやたらとオススメしてくるでしょう。

売買手数料は、購入時や売却時に証券会社に対して払うものです。次に、ETFには、信託報酬というものもかかってきます。これは、保有している間、保有額に対して支払う費用のことです。

さらに、監査報酬というものもかかります。これは、保有しているときに、信託財産から払うものですが、決算のときの監査に必要な費用として払うものです。

そして、ETFの税金ですが、投資をしているなら、税金は気になるところなので、知識として入れておきましょう。

ETFの税金は、申告分離課税になります。税率は、2014年度から20.315%になっています。税金の内訳は、所得税が15.315%、住民税が5%です。

2012年までは10%、2013年までは10.147%でしたが、現在では20.315%となっているので、今後も税率が変わる可能性はあるでしょう。

ETFと他の金融商品との違いとは?

投資と聞くと、まず思いつくのが株ですよね。そして外国為替や投資信託なども投資ですね。あまり投資に詳しくないと、株もFXも投資信託もETFも全部同じに感じると思います。ただ、それぞれが全く違う金融商品なので、同じと考えてはいけません。

では、ETFと他の金融商品って、何が違うのでしょうか?その違いについて、ここでは紹介していきたいと思います。

ETFと株の違いとは何か?

まず、ETFと株の違いですが、株は自分が買いたい銘柄を選んで投資するのに対し、ETFは東証一部上場企業に分散投資をするというところが1番の違いです。売買方法などが似ているので、同じような感じもするでしょうが、ETFは分散投資です。

ETFを買った時点で自動的に分散投資になります。低コストで、複数の株を持てるイメージですね。また、株は、1株と言いますが、ETFは1口と言います。これは、株は1株なら1つなのに対し、ETFは1口なら複数であることを意味しています。

ETFと投資信託の違いとは何か?

次に、ETFと投資信託の違いですが、株よりも分かりにくいかもしれません。まず、取引価格ですが、ETFは、上場しているので、価格はリアルタイムで見れますし変動していますが、投資信託は1日1回出る基準価格で売買します。

申し込み締め切り後に価格発表なので、前日や2日前の情報で価格を予想して買わなければなりません。

次に、取引時間ですが、ETFは取引時間内ならいつでも売買可能なのに対し、投資信託は1日1回です。9時から15時の申し込み時間内に申し込むことで売買します。

購入場所は、ETFは証券会社、投資信託は、証券会社や銀行などファンドごとに異なります。そして、購入方法ですが、ETFは証券会社から購入し、成り行きも指値もどちらもできるのに対し、投資信託は販売会社から、基準価格をもとに出した購入価格で取引します。

さらに、最低投資金額ですが、ETFは銘柄ごとの売買単位があって、1口あたりの市場価格を掛け合わせて出した金額になります。1万円ぐらいからが多いようです。

投資信託は、100円とか1,000円とかから購入でき、積み立て購入することもできます。信用取引については、ETFはできますが、投資信託はできません。取引にかかるコストは、ETFのほうが安いと言われています。

ETFには、投資信託の要素も含まれていますが、比較すると、違いがたくさんありますね!

ETFとインデックス投信違いとは何か?

次に、ETFとインデックス投信の違いです。まず、インデックス投信ですが、これは、日経平均やTOPIXなどの指数に連動した運用を目指すファンドのことです。とてもシンプルな動きで、コストも安く、分散投資になるので、ETFにそっくりですね。

ETFとの違いですが、まず、取り扱い会社が違います。ETFが証券会社なのに対し、インデックス投信は、証券会社もありますが、銀行や郵便局も入ってきます。そして、取引時間は、ETFがいつでもできるのに対し、インデックス投信は1日1回です。

信用取引については、ETFはできますが、インデックス投信はできません。コストは、ETFのほうがインデックス投信よりも購入するときは高いのですが、信託報酬がインデックス投信のほうが高いので、トータルではETFのほうが低コストになります。

こうやって見ていると、ETFっていろんな金融商品のいいところをつまんでできたものって感じがしますね。

ETFの分配金について

投資をしていると、気になるものの1つに分配金がありますね。ETFも、銘柄によっては分配金を受け取ることが可能です。

ここでは、ETFの分配金について、みていきたいと思います。

ETFの分配金とは何か?

まず、ETFの分配金ですが、いわゆる株でいう配当金のようなものですね。配当金は、持っている株式会社が利益を得たら、そこから株主に配当されるお金です。

ETFの分配金は、ETFの運用会社が、配当や利息の中から投資家が保有している数に応じて受け取ることになっています。ただ、ETFの配当金を受け取るには、利益確定日まで保有することが条件になります。

ETFの分配金利回りについて

ETFの分配金利回りですが、銘柄によって変わってきます。1番多いのが1%~2%未満です。次が2%~3%未満です。4%以上のものもありますが、とても稀ですね。平均は、2.33%と言われています。

なるべくなら分配金利回りがいいものを買いたいですね。株を買うときも配当金利回りがいいものを…と、投資家が奮闘しているので、ETFにおいても、分配金利回りって大切なものになるでしょう。

ETFのメリットとデメリットについて

ここまで見てくると、ETFってなんだかものすごく得した金融商品に思えませんか?確かに、ETFにはメリットがたくさんあります。しかし、それは他の金融商品にも同じことが言えるでしょう。

そして、もちろん、ETFにはデメリットもあります。このデメリットから目を避けていては投資はできません。

ETFのメリットもデメリットもしっかり把握して、投資をはじめなければ、後から「知らなかった…」と思っても遅いですよね。ここでは、ETFのメリットとデメリットを紹介するので、しっかり勉強しましょう!

ETFのメリットについて

まず、ETFのメリットですが、ETFは株+投資信託というイメージがあるので、株のいいところも投資信託のいいところも持っています。これはETFならではの特徴ですね!

メリットとしては、取引時間が限られていないので、いつでも取引をすることができることです。そして、価格変動があり、知りたいときにリアルタイムでETFの価格を知れるところもメリットになります。さらには、低コストで分散投資ができるというETFが持つ特徴もメリットの1つでしょう。

ETFは、日経平均や、TOPIXに連動して動いているので、値動きが非常に分かりやすく、投資家としては安心できるところもメリットです。

また、売買コストが低く、成り行きも指値もできて、信用取引もできるという、できることが多いのもETFの大切なメリットですね!

ETFのデメリットについて

次に、ETFのデメリットですが、上場していた会社でも、急に何かがあって上場廃止する可能性も否めないということです。そうなると、持っている銘柄の意味がなくなるので、上場廃止リスクは怖いデメリットになります。

また、基準価格と市場価格の価格乖離を考えた売買をしないといけません。どこで売買するかの見極めが大切です。

そして、売買時には証券会社が定めた手数料を支払う必要もありますし、投資信託の一面があるので、信託報酬がかかるのもデメリットになるでしょう。

さらには、価格変動によるリスクがあることや、売買が成立しないリスク、自分で買いたいと思っていた価格とは違うところで売買が成立してしまうリスクも持っています。

投資にリスクはつきものなので、リスクを理解して売買することが1番重要なことになります。

ETFの種類について

ETFには種類が豊富にあるということを、上記で少し紹介しましたね。ここでは、どんな種類があるのかを見ていきましょう。

【国内株式ETF】

国内株式ETFには、日経平均株価とTOPIXがあります。

【海外株式ETF】

海外株式ETFは、NYダウ、CSI300指数(中国株)、MSCIコクサイなどがあります。

【国内債券ETF】

国内債券ETFは、国内債券指数に連動したもので、年金基金などが低コストで分散投資が可能となったものです。2017年に野村證券が初めての国内債券ETFを出したことで話題になっていましたね!

【海外債券ETF】

海外債券ETFは、アメリカや他の国の債券に連動したものです。

【J-REIT】

J-REITは、不動産投資信託のことです。

【海外REIT】

海外REITは、米国REITや、豪州REITがあります。

【レバレッジ型】

レバレッジ型というのは、原指数より2倍かけられるということで、2倍値動きが大きくなると捉えてください。FXのレバレッジみたいなものですね。レバレッジ2倍という感じです。

【インバース型】

インバース方は、原指数にマイナスの倍率で動いていくものです。値動きが、原指数と反比例して動いていくという、独特の特徴があります。

【コモディティ】

コモディティとは、先物のことです。金や銀、プラチナ、穀物(小麦など)、原油などの値動きに連動しているものです。

ETFの選び方について

ETFってこれだけ種類がたくさんあったら、どうやって選んだらいいのか分からなくなりますよね。特に、初心者は、自分で選ぶのが大変だと思います。基本的なETFの選び方を知っておきましょう。

ETFの銘柄を検索する方法

ETFの銘柄を検索する方法は、東証のHPを見て、ETFの銘柄を確認してください。確認したい銘柄をクリックしたら、その銘柄の詳細が出てくるので、チェックして、納得できるものであれば、売買しましょう。

ETF選ぶ時の確認ポイントについて

ETFを選ぶときのポイントですが、まずは、何と連動させたETFにするのかを決めてください。日経平均と連動させるのか、TOPIXと連動させるのか、債券と連動させるのかなど、まずはここを決定させることです。

そして、信託報酬や売買手数料を見て、どれだけのコストがかかってくるのかを把握しましょう。

さらには、市場価格を確認して、売買単位を決め、単価がいくらになるのかも計算しておきましょう。

気になるETFがあったら、安定しているのか、総資産の大きさも確認して、リスク管理をしてください。そして、流動性があるかを見たいので、売買が頻繁に行われているのか、売買高のチェックも忘れないでください。

意外といっぱい、選ぶときのポイントがあって、大変ですが、投資は自己責任なので、1つでも不安をなくすためにも、慎重になってくださいね!

実践!ETFの買い方・売り方について

ETFのことを知れたところで、次は実践に移りたいという人も多いでしょう。投資したいと思っているときは、早くしたいという気持ちになると思いますが、焦りは禁物です。しっかりと、納得できる売買条件が揃ったところで、売買してくださいね。

ETFの買い方

ETFを買うには、口座が必要です。証券会社で口座を作りましょう。

そして、銘柄検索をして、先ほど紹介したETFを選ぶポイントを参考に、買いたいETFを決めたら、注文します。売買単位と市場価格をかけあわせた金額が、ETFの最低買い付け金なので、ここを間違えないようにしましょう。

市場価格は変動しているので、そのときそのときで変わってきます。だいたい2万円以下が多いと言われているので、目安に覚えておきましょう。注文時は、指値も成り行きもどちらでも可能です。

ETFの売り方

ETFの売り方ですが、ETFは売りから入ることも可能です。買い方と同じ方法で注文してください。持っているETFを売るときは、売りたい場所で成り行き決済するか、指値決済をしてください。

株の売買方法とそっくりですが、ETFの場合は、株と違って売るときに買う人がいなくても売ることができます。

ETFの積立投資について

ETFは積立投資をすることも可能です。この積み立て投資は、少額から始めることができます。そして、市場にあわせて、積み立て金を変更することも可能なので、保有しやすいという利点があります。

ETFの積立投資は、毎月決まった日に20口と決めたなら、毎月20口が積み立てられていきます。口数で決めているので、そのときの1口いくらかによって、金額はバラバラになります。

また、ETFには、るいとう積立てというのも存在しています。これは、金額を指定して積立をするものなので、口数がバラバラになります。るいとう積立は1万円~になります。そして、できる会社が限られています。

まとめ

ETFについて紹介しましたが、いかがでしたでしょうか?ETFとは、上場投資信託のことで、分散投資が可能な金融商品でしたね。株と投資信託が組み合わせられたようなイメージがETFにはあります。

ETFには、

- 取引時間内ならいつでも取引ができる

- リアルタイム価格を確認することができる

- 低コスト

- 分散投資ができる

- 日経平均やTOPIXに連動しているので値動きがわかりやすい

- 日銀や銀行と同じ商品が買える

などのメリットがある反面で、

- 上場廃止リスクがある

- 価格化入りがある

- 売買手数料、信託報酬が必要

- 売買成立がしないリスクがある

- 思っていたところと違う価格で売買成立するリスクがある

などのデメリットもありましたね。金融商品を知るときは、必ずメリットだけではなく、デメリットを見る必要があります。

大切なのは、リスク管理です。これはどの金融商品にも言えることですが、ETFも例外ではありません。ETFを選ぶときに、デメリットのことも考えながら選ぶと、なお良いでしょう。

投資は自己責任なので、損しても利益が出ても、全てが自分の責任になります。しっかり知識をつけて、ギャンブルにならない投資をしていきましょう。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント