株式投資における有力な判断材料である指標の一つに、PER(Price Earnings Ratio:株価収益率)というものがあります。

投資をする際に、会社の過去の財政状態や経営成績を示す財務諸表ばかりを分析していませんか?投資の際には、市場参加者の期待値の集積である株価も考慮して投資することも大切です。

そこで役に立つのがPER。PERをみれば、投資しようと思っている会社が一株当たりいくらの当期純利益をあげているのかが簡単にわかります。

PERがきちんと理解できるようになれば、現在投資しようと考えている会社の株価が割高であるか、そうでないかがわかるようになり、適切なタイミングで株式投資が可能です。

そこでこの記事では、PERについて詳しく解説していきます。成功する投資家はきちんとPERを理解し、投資すべきか投資すべきでない会社かを判断しています。この記事でPERについてきちんと理解して、上手に会社に投資できるようになりましょう。

|

この記事を書いた人 ファイナンシャルプランナー 児玉一希 |

| プロフィール・所持資格 | 日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。 |

| [広告]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

PER(株価収益率)とは何?合わせて覚えておきたいPBRとROE、EPS

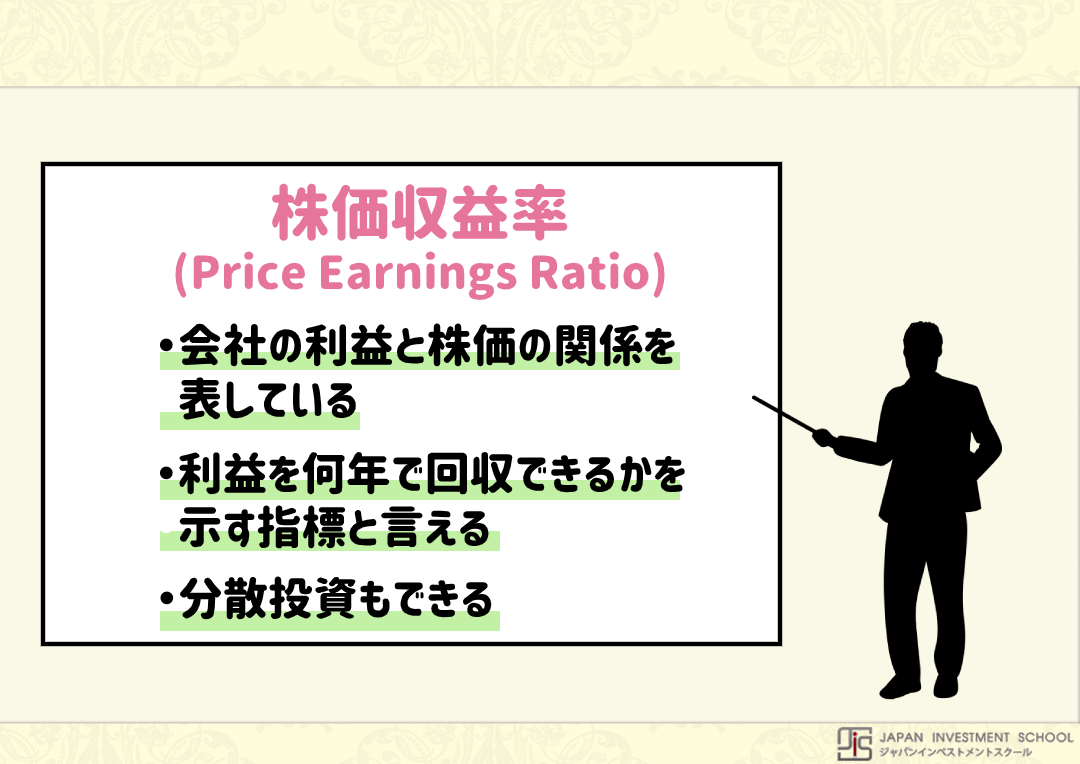

PER(Price Earnings Ratio)とは、株価収益率のことを言います。PERは、株価が「一株当たりの当期純利益」の何倍となっているかを示す指標として活用されているものです。

これは言い換えると、利益(当期純利益)を何年で回収できるかを示す指標と言うことができます。PERをみれば、現在の企業の株価が利益水準に対して割高か割安かを分析できます。

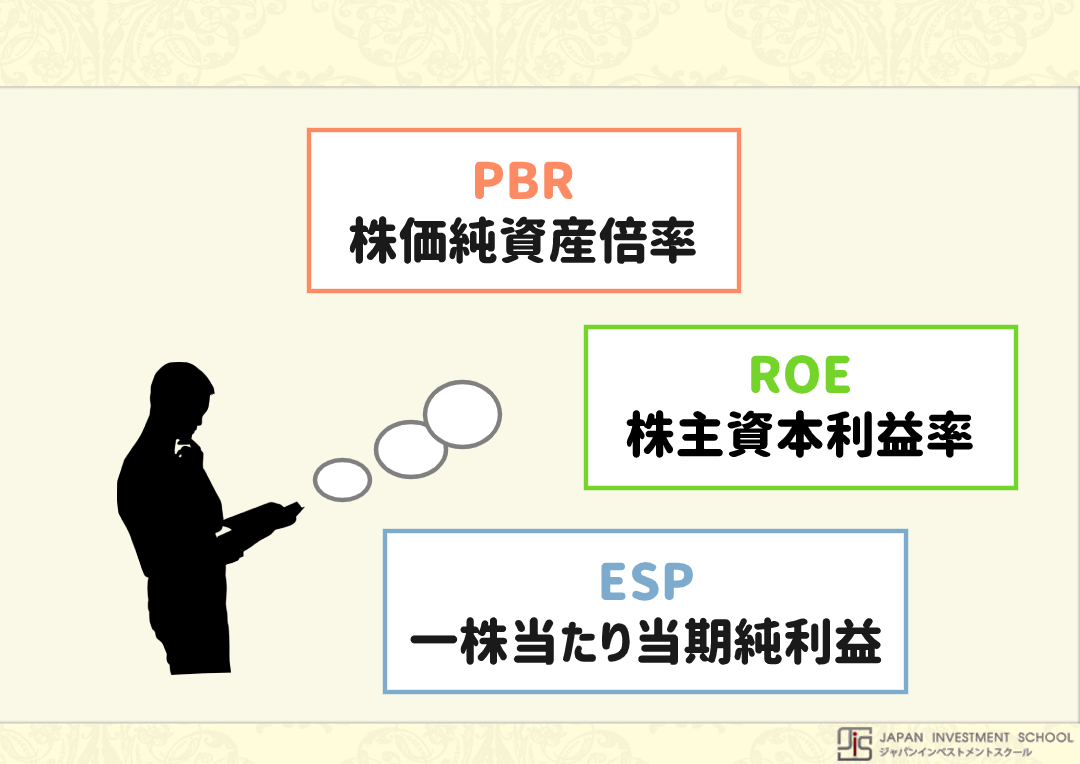

PERの他にも、PBR(Price Book-value Ratio)・ROE(Return on Equity)・ESP (Earnings Per Share)といった指標があります。

PBRは株価純資産倍率のことを言います。PBRは株価が1株あたり純資産の何倍まで買われているかをみる指標として活用されています。

一方、ROEは株主資本利益率のことをいいます。株主資本(自己資本)をもとにどれだけ利益を上げることができたかを示す指標として活用されています。

さらに、EPSは一株当たり当期純利益のことを言います。一株に対してどれくらい当期純利益があるかを示す指標です。

PERの意味とは?株式投資の基本的な用語

PERは株価が一株あたりの当期純利益の何倍になっているかを示す指標です。そのため、PERの値が大きいほど株価は割高になっていることがわかり、小さいほど割安の株価となっていることがわかります。

PERのわかりやすい調べ方とは

PERの値は有価証券報告書や決算告示などで表示されてはいません。PERの計算式には株価が含まれていることから、株価次第で値がすぐに変化するからです。

PERを調べる簡単な方法は、ヤフーファイナンスの英語版を活用することです。ヤフーファイナンスの英語版には、PE Ratioが書かれています。これがPERの数値です。

PERの使い方や考え方について

PERは株価収益率と言われる指標で、1株当たりの利益に対して、株価が何倍まで買われているかを示す指標です。

前期の一株当たり利益が60円・株価600円とすると、PERは10倍となります。これは一株の株を購入したときに投資した600円を回収するまでに10年かかることを意味しています。

市場が企業に対する期待値によって株価は変動するため、PERは企業に対する市場の期待が高いと高くなる傾向があります。

PERはあてにならない?本当に意味がないものなのか確認しましょう!

ときに、PERはあてにならない指標だと言われることがあります。しかし、PERを計算するために使われている株価は市場の企業に対する期待値であるため、将来会社の状況によっては、計算通りの結果にならないことも当然あります。

しかし、PERは役に立つ指標です。なぜなら、PERは一株当たりの純利益を計算の基点とすることによって、純粋に会社の稼ぐ力に対して現在の株価がどれくらいかを計算できるからです。

一株当たりの純利益は、一株の投資に対してどれくらい利益をあげられたかを問題とすることができることから、その株価が会社の稼ぐ力に対して割安か割高かを知ることができるのです。

PERは高い方がいい?低い方がいい?

PERは高いほうが良いか低い方が良いかは良く問題になります。しかし、その会社の一時点のPERだけをみて、高いほうが良い、低いほうが良いかを判断することはできません。一つの会社であれば、ある時点のPERとある時点のPERを比べることで現在のPERが割高か割安かを判断することができるようになります。

つまり、ある時点のPERは他の時点のPERと比較することによって、高いか低いかを判断しなければならない指標です。

調整後PERとは?

PERには調整後PERという考え方があります。PERは株価÷一株当たり当期純利益によって計算されます。一株当たり当期純利益は当期純利益÷普通株式の機中平均発行済株式数によって求めます。

しかし、株式併合や株式償却などによって、発行済み株式数が少なくなれば、一株当たりの当期純利益は上昇しますが、第三者割当増資や株式分割等によって発行済株式が増加すると一株当たりの当期純利益は減少します。

このように、発行済株式数を変動させる可能性がある要因を調整した上で、PERを計算する方法が調整後PERという考え方です。

PERを使った投資判断について

PERは単独で使う指標ではありません。投資しようと思っている会社のPERを比べることによって、投資判断に役立てることができます。例えば、リスクが高くても株価が上がったときにメリットが大きいのはPERが高い会社です。

逆に、株価が上がる幅は大きく期待できずとも、株価の下値が固いのがPERの低い会社です。

PERを使って投資判断を行う場合には、自分の投資方針に併せて投資判断することが大切です。

PERを算出する計算の仕方・計算式とは?

PERは株価÷EPS(earnings per share)によって算出します。EPSは一株当たり当期純利益を示すものです。

ウェブサイトの中には、予想純利益・純資産・発行済株式数・予想1株配当・株価を入力するだけで、PERを簡単に素早く計算してくれるサイトもあるので積極的に活用しましょう。

PERを使った理論株価の計算方法

理論株価とは仮定した理論モデルに従って算出される株価のことを言います。PERを使う場合、理論株価は次のような理論モデルによって算定されます。

理論株価=現在BPS(Book value Per Share:一株あたり純資産額)+現在EPS(Earnings Per Share:一株当たり当期純利益)×PER(Price Earnings Ratio:株価収益率)

マイナスPERはお買い得なのか?赤字会社のPERについて

PERを確認していてPERがマイナスの会社を発見した場合には注意が必要です。PERがマイナスということは一株当たりの株価収益率がマイナスであることを意味しています。PERは株価÷一株当たり純利益によって算定されます。

株価はゼロになることはあっても、マイナスになることはありません。PERがマイナスであるということは、一株当たり純利益がマイナスであるということです。つまり、PERがマイナスの会社は現在赤字の企業であるということがわかります。

PERは何倍までが適正なのか

PERの値は業界によっても異なりますし、優良株であるか、急成長株であるかによっても全く違います。

株式市場数十年の歴史から適正PERを調べたアメリカの有名な投資家であるピーター・リンチは、電力株の平均は7〜9倍、優良株は10~14倍、急成長株は14~20倍が最適であると結論づけています。

PERと配当性向・配当利回りの関係について

PERと配当性向・配当利回りの関係についてもきちんと理解しておかなければなりません。(1)PERは株価÷一株当たり利益というように算定されます。

配当性向は、利益に対して何%を配当として株主に還元しているかを示す指標です。そのため、(2)配当性向は配当÷一株当たり利益で算定されます。さらに、配当利回りは今株を買えば年率何%の配当をもらえるかを示す指標です。

そのため、(1)~(3)の式を分解すると、PER=配当性向÷配当利回りという式を得ることができます。この式によって、低いPER株は配当性向が低いか、配当利回りが高い特徴を持つことを示すことができます。

PERを活用する際に参考になる一覧ランキング

PERを活用する際に参考になる一覧ランキングを紹介していきます。

株マップ.comでは、東証一部・東証二部・東証マザース・JASDAQなどのPERをランキング形式で確認することができます。ランキングは上位から表示されているので、割高・割安の企業を発見しやすくなります。

PERの低位ランキング

PERは高ければ良いというわけではありません。日本経済新聞ではPERが低い会社を「予想PER低位ランキング」として紹介してくれているので、PERが低い会社を探す際には非常に便利です。

PERが高くなりすぎた時が株の売り時として参考になる

株の売り時を判断することは大変むずかしいことです。その際、PERは一つの判断材料となります。例えば、PERが割高となっていると高成長株と考えられる場合でも多くの人が購入しにくいと考えるでしょう。

そのため、PERが高くなりすぎていると判断できるようなときが、株の売り時と考えておきましょう。

高成長企業でも、高すぎるPERは株価が急落する可能性があり、大きな損失を被る可能性があるので注意が必要です。

PERの割安な基準とは何倍以下なのか?

PERの割安な基準は平均としては14倍以下です。日本の上場企業の場合、PERはおよそ15倍程度とされることが普通です。そのため、それよりも高ければ割高と考えることができますし、それよりも安い場合には割安と考えることができます。

ただし、PERは業界によって大きく数値が異なることもあるので注意が必要です。株式市場全体のPERは確認するだけではなく、投資しようと思っている会社と同じ業界の平均的なPERの値を事前に調べておくことが大切です。

四季報を活用したPERの使い方

PERを使って投資をするなら四季報を使うのが便利です。四季報には株価チャート欄の横に、今期の実績PERと来季の予想PERが掲載されています。それによって、現在の株価が割高な状態なのか、割安な状態なのかを判断することができます。

さらに、四季報に同じ業界の比較会社が掲載されているので、それぞれのPERを比較することもでき便利です。PERを使った素早い投資判断をサポートしてくれます。

PERの正しい数値の見方とは

PERは一株当たりの当期純利益を使った指標です。そのため、当期純利益が前期よりも大きく変動しているような会社では、PERが急上昇し割高な印象を与えてしまいます。そのため、間違ったPERの水準を示すようになってしまうので注意が必要です。

また、赤字の企業はPERがマイナスとなっているので、値が意味を成さなくなってしまいます。

狙い目銘柄を探すPERのスクリーニング条件

狙い目の銘柄を目指す場合にはPERをスクリーニングすることが必要です。まずは予想PERが10倍未満の銘柄を見つけることから始めます。

市場全体のPERはおよそ15倍なので、10倍未満でスクリーニングするだけでもかなり投資対象となる銘柄を絞り込むことができます。この時、配当利回りが3%以上のものをスクリーニングするようにしましょう。

この場合、業績が好調であれば増配に伴う配当収益を期待することができます。さらに、前期と今期予想PERが好調であるものをスクリーニングすることが大切です。

業績が加工して株価が割安になっているから、PERが低くなっている場合には注意が必要です。

成長株はこれだ!PERを参考にした成長率が高い銘柄の探し方

PERを参考にして成長率が高い銘柄を探すためには、PEGレシオを使うのが便利です。

PEGレシオとは、「PER÷一株当たり当期純利益成長率」によって算出されます。成長率が2%なら、PERが20倍でもPEGレシオは10倍となります。つまり、成長率が高いほど、PEGレシオは低くなります。

米国を中心として海外の投資家はこのPEGレシオを成長株を探すために活用しています。PEGレシオは2倍を超えると割高となり、1.5倍以下を目安とするのが普通です。

割安株を探すならPER以外にも営業利益率に着目しましょう!

割安株を探すのであれば、PER以外にも営業利益率に注目しましょう。営業利益率は、会社の本業でどれくらい稼げているのかを示す指標です。会社の本業で稼げているのであれば、その会社の株価は順調に上がっていくと考えられます。

結果として、営業利益率が高い会社のPERが低い場合は割安株であることが多いため、狙い目です。

過去と今を比較したPER変化率をよく考えることが大事

PERという指標は、単独でみてもその会社の株価が割高か割安かを判断することはできません。むしろ、PERは過去と今を比較したり、今と将来を比較したりとPER変化率についてよく考えることが大切です。

過去PERが高い企業が今PERが低い場合、その株は成長株であると考えられますが、過去PERが低い企業が今PERが高い企業の場合には、事業が上手く行っていない可能性があるので注意が必要です。

いずれの場合も、過去と今を比較したPER変化率についてきちんと考えることが大切です。

PERの過去データを調べる方法

PERの過去データを調べるためには、日本取引所グループを活用します。日本取引所グループでは、その他統計資料の部分で規模別・業種別のPERとPBRを紹介しています。

その他にも投資家には便利なデータがたくさんあるので、是非ブックマークしておきましょう。

PERが変化する要因を探ることも大事

PERは株価÷一株当たりの当期純利益によって算定されます。一株当たり当期純利益は短期間で急激に変化することはありません。その一方で、株価は急落することも急騰することもあります。

そのためPERの値は株価によって大きな変化が生じる指標であると考えることができます。短期的に大きく値上がりした株式はPERも上昇して割高となっている場合が多いので特に注意が必要です。

PERを利用する際には、短期的なPERの変化(株価の変化)なのか、それとも長期リターンに影響を与えるようなPERの変化(株価の変化)なのかをきちんと見極めることが必要です。

PERの問題点とは

PERは株価を利用した指標であることから、市場の評価が正しいことを前提としています。そのため、市場の評価が間違っている場合には、PER自体がほとんど役立ちません。

また、PERは当期純利益を利用した指標であるため、特別利益や特別損失などを計上しています。

当期のみ当期純利益が大きくなっていたり、小さくなっていたりするような場合には、大きくPERが変動する可能性があり、適正な値を示していない場合があります。

まとめ

PERは株価を一株当たりの当期純利益で割った値を示すことで、その会社が割高か割安かを判断する際に非常に有用な指標となってくれるものです。

算定式も簡単であり、会社四季報やヤフーファイナンスといった広く知られたデータベースの中にも登場するため、株式投資を考えている人は是非ともきちんと理解しておきたい指標です。

会社の時価総額はその会社の価値を市場が評価したものであるため、市場の評価が正しいという前提に立てば、PERの理論モデルを使って会社の時価総額を算定することもできます。

PERを利用する際には、株価が割高か割安かを考えるだけではなく、業界平均のPERと比較したり、前期のPERと比較したりすることが大切です。配当性向や配当利回りによっても当期純利益の額は変化することとなるため、その点もきちんと考慮してPERを見ることが大切です。

PERはこのようなことをきちんと考慮した上ではじめて投資しようとしている株式が割高か割安かを判断するための指標として役立つことになります。

ただし、OERは当期純利益を利用した指標であることから、特別損失や特別利益のように、今期だけの特殊な事情によって当期純利益は大きく変化しているような場合には、適切なPERを示していない可能性もあるため注意が必要です。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント