株式用語のひとつに「ダブルボトム」という用語があります。ダブルボトムは、株式用語の中でも基本的な言葉ですので、投資初心者の方は、これを機にぜひ覚えていきましょう。ダブルボトムはチャートの形状を表しています。

投資家はチャートを見て取引を行いますから、チャートのあらゆる形状の意味を把握しておくことは非常に大切です。しかし、投資について勉強しようとすると、テクニカルターム(専門用語)だらけで、挫折してしまう人もいます。

勉強する際には、気長に着実に進んでいくことが大切です。ここで読んでわからなかったとしても、あまり気にせず他の情報も参照しながら繰り返し勉強することをおすすめします。

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。 メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください! ※メール配信の受信は無料で行えます。

この記事を書いた人

ファイナンシャルプランナー

児玉一希

プロフィール・所持資格

日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。

[広告]【株式投資の最新トレンドや銘柄情報を

無料で配信しています!】

Youtubeで話題、チャンネル登録者数14万人以上の

無料の株式投資マガジン「Trade Labo」

株式投資を無料で学べる「Trade Labo」の

独自解析メールマガジン

株式用語「ダブルボトム」とは

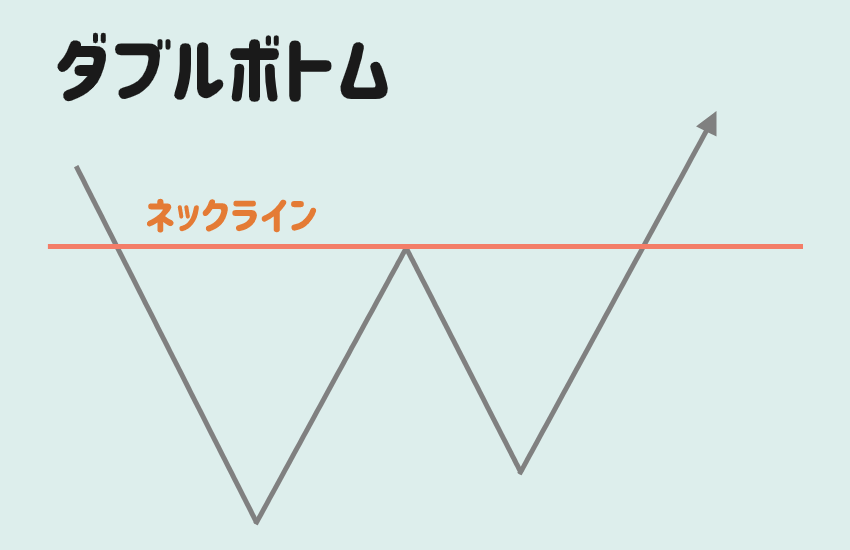

ダブルボトムとは、2つの谷が連続したチャートパターンです。2つの谷が連続すれば、その間には1つの山があります。つまり、ダブルボトムとは、W字型のチャートパターンとも言えるのです。ダブルボトムは下降から転換しトレンドが始まる目安となります。

対して、山が2つ連続したチャートパターンのことをダブルトップと呼びます。このチャートパターンはダブルボトムとは逆のM字型です。形を見ればわかる通り、最後の山を描くとチャートは下降します。つまり、ダブルトップは下降方向に転換する目安となるのです。

ダブルボトムと関連して、「ネックライン」という概念が登場します。これは、非常に大切な概念となりますので、意識しながら読み進めていただけると、よりダブルボトムについて深く知ることができるでしょう。

ダブルトップは相場反転の兆し

ダブルトップ・ダブルボトムは、相場の反転の兆しと考えられているチャートの動きの一つです。

では、なぜダブルトップ・ダブルボトムは形成されるのか、それが相場反転の兆しなのでしょうか?

それぞれの形成の理由などについてここでは触れていきます。

ダブルボトムは下落トレンド中の相場反発によってもう一度安値を目指す動きになったものの、再び反発して上昇しているという状況を示しています。

相場が似たようなポイントで何度も反発していると、相場を見ている人の多くが「この値段を超えるのは難しい」と推測します。

すると、下落トレンドでそれまで売りを行っていた人たちが、これ以上の下落は厳しいと判断し買い始めます。

買いに動いた人が増加することで、相場は反転して上昇トレンドに。その結果として形成されるのがダブルボトムなのです。

また、ダブルトップはダブルボトムとは全く逆の状況で形成されるものです。

ダブルトップは上昇トレンド中の相場反発によってもう一度高値を目指す動きになったものの、再び反発して下落した状況。

動きが逆になっているだけで、ダブルボトムと性質は一緒です。上昇しているのか、下落しているのか違いしかありません。

ダブルトップと併せて知りたい「天井・三尊天井」

天井はダブルトップで形成された山の頂点のことを言います。頂点に達すると相場が下落する傾向があるのです。天井のほかに三尊天井と呼ばれるチャートパターンがあり、これは、別名トリプルトップと呼ばれています。

2つの山がM字型を描くチャートパターンをダブルトップと呼ぶならば、トリプルトップは3つの山が連続し下降方向に向かうチャートパターンと言えます。トリプルトップもダブルトップ同様、相場が下降することを意味しています。

様々な言葉が登場しますが、意味をしっかりと確認すれば基本的な概念の発展形であることがわかります。

ダブルボトムの見方

ダブルボトムは相場の転換点の目安として機能します。しかし、注意しなければならないのが、M字型、W字型のチャートパターンが現れたからと言って、それらがすべてダブルボトム、ダブルトップであるとは断言できない点です。

M字型、W字型と書くときれいなチャートパターンを思い浮かべる人もいるかと思います。しかし、実際の相場はやや読み取ることが難しい複雑な動きをしているのです。ここで、ダブルボトムの見方を確認してみましょう。

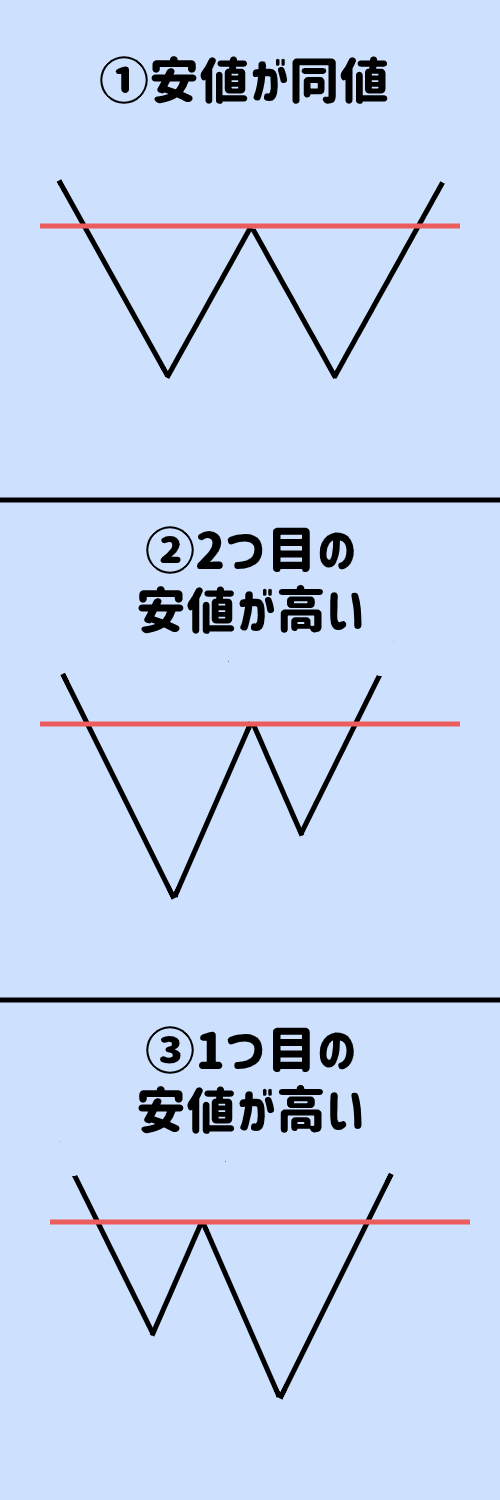

ダブルボトムの形には大きく3つあります。1つ目は2つの谷(安値)がほぼ同値であり、きれいなW字型を描いているチャートパターンです。もうひとつは、2つ目の谷で安値が更新したチャートパターンです。最後は、1つ目の安値が2つ目の安値よりも高いチャートパターンです。

これらは、形の違いはあれど、どれもトレンド方向への転換を示唆するチャートパターンとなります。しかし、これだけでは、どこにダブルボトムがあるのか、どこで買いエントリーをすれば良いのかわかりません。

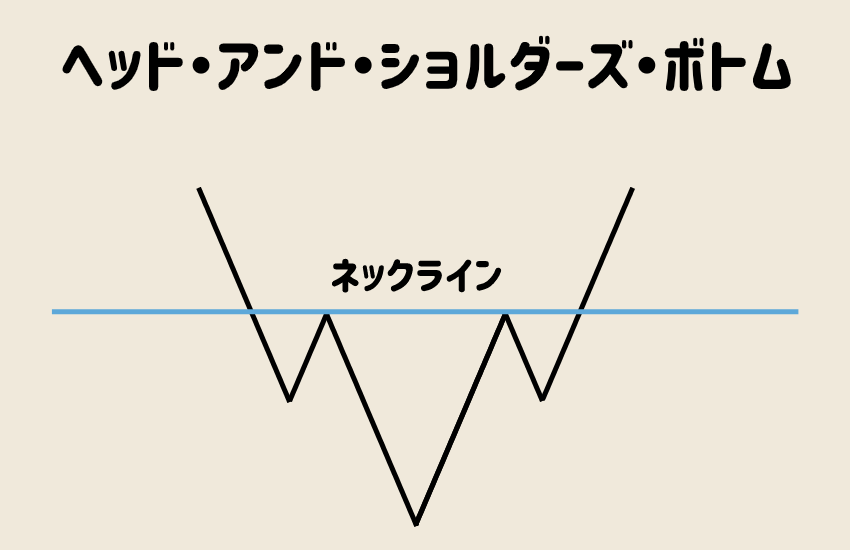

その点をはっきりさせるために、ネックラインという概念を解説します。ネックラインとはダブルボトムの山から引いた線のことです。W字型のダブルボトムでこのネックラインを引くと、ちょうど山の頂上からまっすぐ横方向に直線を引くことになります。

現在のチャートがダブルボトムか否かを判断する際、このネックラインが重要になります。ネックラインを超えない上昇はそもそもダブルボトムの概念に反しており、早合点してしまうと下落して損失する可能性があります。

ダブルボトムの使い方

トレンド転換はこのネックラインとチャートの関係性で判断します。最もポピュラーな目安は、「谷からネックラインまでの差額以上の上昇があった場合」です。2つの谷が形成され終わった直後では、本当にトレンド方向に転換するかはわかりません。これは、本当にダブルボトムが形成されるかわからない、という意味でもあります。

多くの人間の判断が反映される相場において、常に理論通りの値動きするとは考えられないのです。そのため、2つの谷が形成された後、少し観察してみて、安全であったら取引をすることが肝要です。

つまり、「谷からネックラインまでの差額以上の上昇があった場合」を目安にするのは、安全であるかを判断するひとつの指標と言えるのです。

ダブルボトムのだましには要注意

チャートを分析する際に、過去の目立った高値と安値から直線を引きます。安値に引かれた線を支持線(サポートライン)、高値から引かれた線を抵抗線(レジスタンスライン)と呼びます。支持線と抵抗線は、保有している銘柄の値動きの目安を読み取ること、また、トレンド転換の判断に使われるのです。

抵抗線は高値に沿って引かれた直線のため、トレンド方向に上昇している間は、チャートに交わることはありません。しかし、トレンドが終了し下降し始めると、チャートは下方向に描かれるため、抵抗線と交わるのです。

この現象を「ブレイクアウト」と呼びます。短く言えば、ブレイクアウトは一定の上限下限を突破するほどの値動きをすることと言えます。

本題のダブルボトムにおけるだましを解説します。「だまし」とは、一時的にブレイクアウトするが、その後通常の値動きを再開することを指します。ダブルボトムは上昇するチャートパターンですから、だましを相場が転換することと勘違いし、買いエントリーをしてしまうと、下落してしまいます。

完璧に「だまし」を回避することはできません。相場は大多数の人間の判断の結集ですから、コンピュータですら正確に予測することは不可能でしょう。しかし、だましをできるだけ回避する方法はあります。

それは、ブレイクアウトしたとしてもすぐにエントリーしない、ということです。非常にアナログな方法ですが、一時的にブレイクアウトする「だまし」に対しては、このようなシンプルな方法が有効なのです。

ダブルボトムとトリプルボトムの違い

上記では、ダブルトップに対するトリプルトップを解説しました。トリプルトップは山が3つ連続したチャートパターンでしたね。トリプルボトムもこれと同様です。ダブルボトムが2つの谷があるチャートパターンならば、トリプルボトムは3つの谷があるチャートパターンとなります。

トリプルボトムの特性は、ダブルボトムと同様、トレンド方向への上昇を示唆するチャートパターンです。

一般的にトリプルボトムはダブルボトムよりも強い買いサインであると言われています。逃さずエントリーすることで、より大きい利益を得ることができるでしょう。

しかし、注意点があります。トリプルボトムと似たようなパターンにヘッド・アンド・ショルダーズ・ボトムがあるという点です。ここで、この2つのパターンの違いも覚えておきましょう。

まず、前者のトリプルボトムは3つの同じような大きさの谷があることが特徴です。対して、後者のヘッド・アンド・ショルダーズ・ボトムは真ん中の谷が最も深いことが特徴になります。

どちらのパターンも理論通りにいけば上昇する特性がありますが、油断は禁物です。特に、実際のチャートは一直線のシンプルな形状ではないため、理論だけ知っていても判断できるとは限りません。理論と実践の両方が必要になるということです。

ネックラインが引けるダブルボトムで分析しよう!

ダブルボトムのネックラインの位置をおさらいしましょう。ネックラインは前回の高値となる部分です。つまり、W字型の山になっている部分から横に一直線ラインを引きます。ここが、相場が転換しているか否かの基準となります。

一般的に、この基準を突破するとさらに倍以上の上昇が期待できるとされています。通常、相場は一定の値動きを繰り返すレンジから、レンジの幅を上回る高値を更新するブレイク、そして、トレンド発生という流れになっています。

この流れの中で、相場は常にネックラインを更新しながら進んでいくのです。ネックラインという概念がどれだけ投資に大切なものかを少しだけ想像できたかと思います。

ダブルボトム・ネックラインを越えたら買い!

どの段階で買いエントリーをするかという判断を下す場合は、ネックラインを見てみましょう。ダブルボトムのネックラインは、2つの谷の間にある山(高値)から引かれたラインです。

上述したように、ネックラインを越えてすぐは、だましの可能性が十分に考えられます。ここで、買いエントリーのタイミングを2つ紹介します。

ひとつは、ネックラインと同程度の上昇があった場合、もうひとつはブレイクアウト後、しばらく待った後、相場が変わらず上昇を続けていた場合です。2つともだましを回避して、正確に取引をするために非常に重要なポイントになります。

また、ネックラインを越えなければダブルボトムとは言えないため、ネックラインと同程度の上昇を始めてから買いエントリーをすることが大切です。

エントリーのタイミング「ダブルボトム」

株式チャートでは、マクロとミクロの両方の視点で相場の動きを観察することができます。まずは、上位足(日足週足)等で大まかなチャートパターンを確認してみましょう。細かいエントリータイミングですが、これは、ミクロの視点で観察します。

株式チャートでは、日足週足のほか、1時間足5分足と細かい値動きをチェックすることができます。上位足で大まかな流れを確認した後は、短期足で細かいエントリータイミングをうかがいましょう。

株式チャートは、上位足と短期足で一見矛盾した形になることがあります。例えば、上位足(長期)で見れば、下降しているが、短期足で見ると上昇しているという場合です。中には、「長期的に見れば下降しているが、短期で見れば上がっているのだからエントリーする」という考え方の人がいます。

しかし、上記のようなタイミングでエントリーすることはあまりおすすめできません。長期的に下降している場合、短期的な上昇は、下降の一時休憩であると取れるからです。一時休憩が終われば、再び下降を始めることが考えられます。

株式チャートは長期、短期のいずれかだけを見れば良いのではなく、どちらも参考にしながら常にベストと思える決断を下すことが大切なのです。

エントリータイミング①

まずは、上位足でチャートの流れを確認します。この時、ダブルボトムが形成されると考えられる2つの安値を探してみましょう。上位足で2つ目の安値が形成されているときであったら、次は短期足で細かくエントリータイミングを見ます。

短期足も上位足同様、ダブルボトムが形成されていることが確認されればそこがエントリータイミングです。つまり、上位足で2つ目の安値が確認されれば、これからネックラインに向かって上昇することが予測できます。

そして、次に短期足でダブルボトムが形成されていれば、これからトレンド方向に強く上昇する、という上記の予測が説得力のあるものとなるのです。このエントリータイミングは大きな利益が狙えるというメリットがあります。

また、急激に下落する可能性が少ないため、損切り幅を短くすることができるのです。上位足で確認した際に、強い支持線が確認できている場合、勝率を上げることができます。

しかし、勝率が高くなると言っても、基本的にこのようなエントリータイミングは勝率が悪いことに注意しましょう。

エントリータイミング②

エントリータイミングの2つ目は、上位足でネックラインを突破した後(ダブルボトム形成)、短期足でそのネックラインが支持線として機能していた場合です。万が一、支持線として機能していなかった場合は、再度下降してしまう可能性があるため、要注意です。

ネックラインが短期足の支持線として機能したことを確認できたら、これからトレンド方向に上昇する可能性が高い、と予測することができます。このタイミングで買いエントリーを実行しましょう。

このエントリータイミングは勝率が高い点がメリットですが、失敗すると損切り幅が広くなるというデメリットがあります。上位足では、すでにダブルボトムが形成されており、そのまま上昇することが予測される反面、いつトレンドが終了するかわかりません。

トレンドが終了すれば急激に下降するため、タイミングを少しでも間違えてしまうと損切り幅が大きくなってしまうのです。

エントリータイミング③

エントリータイミングの3つ目は、ネックラインを突破した後、上位足でそのネックラインが支持線として機能していることを確認できた場合です。ネックライン突破後に上位足でそのネックラインが支持線として機能していれば、そのラインよりも下にいく可能性は少なくなります。

多くの投資家がこのタイミングを意識しており、最も一般的なエントリータイミングです。初心者の方は、このエントリータイミングを意識することをおすすめします。

エントリータイミング④

最後のエントリータイミングを解説します。まず、上位足でネックラインを突破した後、1度戻しが入ったとします。ここで、再び上昇したときに短期足でダブルボトムの形成がされているかを確認するのです。

この短期足でのダブルボトム形成後、ネックラインを突破したことを確認し、買いエントリーです。

相場は必ずしも理論通りの値動きをするとは限りません。上記のように、ネックラインを突破した後でも、戻しが入る可能性があるのです。これは大原則と言ってもよいことのため、初心者は特に意識しながらエントリーすることが大切です。

ダブルボトム・仮想通貨の売買タイミング

近年、仮想通貨取引は投資の一種として注目を集めていますが、株やFXとは決済方法が大きく異なります。株やFXは基本的にレバレッジ取引です。レバレッジ取引とは、取引金額を満額入金しなくとも、その一部を入金すれば取引が行えることを指します。

つまり、100万円の取引をする場合に、満額の100万円をかならずしも入金する必要はなく、その一部である20万円や50万円といった各社で定められた金額を入金すれば取引が可能になるのです。そして、一部しか入金していないため、実際に投資家の手元に渡ることはありません。損益は差金決済という仕組みを取っているのです。

対して、仮想通貨では、現物取引が主流です。手元の通貨を売り、仮想通貨を買うとその所有者は投資家本人になります。レバレッジを掛けていないため、万が一、損を出したとしてもマイナスが出ることはありません。

そして、とても重要な点があります。現物取引において、レバレッジ取引で有効な「売りから」取引を行うことができないのです。株やFXでは、売りのサインと買いのサインの両方を投資家は知りたがっていますが、買いから始めることが基本である仮想通貨取引では、投資家たちは「買いのサイン(あるいは買いシグナル)」に注目しています。

仮想通貨における売買のシグナルは、ネックラインを通過した地点になります。そして、現在のところ、仮想通貨取引は上昇トレンドになっているのです。つまり、相場がなかなか反転していないことを意味しています。

売買の目安がネックラインを超えた地点ですから、上昇トレンドが続いている仮想通貨では、現在のところ売買をしないほうが賢明と言えます。

とても便利!ダブルボトムが出現した株・銘柄はこちらでチェック!

ダブルボトムがどのような形でチャートに現れるのかを知るには、実際のチャートを見るのが一番参考になるでしょう。ネット上のサイトの中には、ダブルボトムが発生した銘柄を紹介しているサイトがあるので、存分に活用しましょう。

現在、確認できたダブルボトムが発生した銘柄を紹介しているサイトは3つです。

1つは「株価アルゴリズム」です。このサイトは、ダブルボトムが発生した銘柄を紹介しているほか、実際にダブルボトムが発生するとどのくらいの確立で上昇を始めるのか、などの分析がされています。

2018年4月10日の解析結果を見てみると、ダブルボトム発生後に上昇する確率は50%前後です。この数字を見れば、理論と実際の相場の乖離を現実的に知ることができます。

もうひとつは「株価アルゴREAL」です。このサイトでは、過去の分析のほか、買いサインの予測もしています。また、過去の予想の中から的中した銘柄も紹介しており、より細かくダブルボトムの分析を習得することができます。

最後に紹介するのは「株マップ.com」です。株価マップ.comでは、チャートの形状から銘柄を探す検索ツールが用意されています。ダブルボトムはもちろん、他のチャートパターンを知るのに非常に有効です。

株取引で大きな利益を上げたい、という人は、この3つのサイトのどれか1つではなく、3つすべてをフル活用して勉強しましょう。

実際に取引をすることはもちろん大切です。しかし、過去のデータ(傾向)を知らずに取引を続けていると、そのうち頭打ちになってしまうでしょう。より利益を上げるためには、現在のチャートを分析することも大切ですが、過去のチャートも自分なりに分析してみることをおすすめします。

まとめ

ダブルボトムは2つの安値が谷を作り、安値の間に高値がある形状のチャートのことを言います。ダブルボトムは、下降から転換し、上昇に変わる、という傾向があります。ダブルボトムの逆に、ダブルトップがあります。

ダブルボトムが上昇を始めるチャートパターンであるなら、ダブルトップはこれから下降に転じるチャートパターンであると言えます。このほか、トリプルトップといったパターンがありますが、山や谷といった特徴的な形状が3つに増えるものと覚えておいて問題ありません。

ダブルボトム、ダブルトップといったチャートパターンを理解するためには、「ネックライン」という概念が非常に大切です。ネックライン以上の値動きがあるのか否かによって、チャートパターンそのものが変化します。

W字型、M字型の形状をしているからと言って、必ずしもダブルトップ、ダブルボトムであるとは限らないということです。理論を目で追うだけでなく、実際のチャートを分析してみることが肝要です。

現実の相場の値動きを知ることで、投資の理論がどこまで通用するのか、といったことを体感できるでしょう。ぜひ、今回紹介したサイトも存分に活用して、ダブルボトム、ダブルトップといったチャートパターンを勉強しましょう。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント