投資をするにあたって、とても大切になってくる「損切り」ですが、損切りという言葉が嫌いな人もいるでしょう。また、損切りに悩まされている投資家も非常に多いと思います。

これから投資を始めようと思っている人にとっては、「損切りって何?」とか、「損切りってどうやってするの?」、「損切りが上手になるにはどうしたらいい?」と、たくさんの疑問が沸いてくると思います。また、「なぜ損切りしないといけないの?」とも思うでしょう。

投資って爆発的に儲かるイメージもありますが、損切りが上手じゃないと、爆発的に損することもあるので、損切りは儲かるためには覚えておかなければならない手法です。ただ、損切りって上手くできないときは、本当に上手くできないんですよね。きっと投資家のほとんどが損切りを上手くできなくて市場から離れていっているのではないでしょうか。

お金儲けをしたいとか、今よりも収入をあげたいと思うなら、投資で損切りの方法をマスターしましょう!投資で損切りをマスターできなければ、勝ち組からは遠ざかってしまうと思ってもいいでしょう。

ここでは、損切りの仕方や、損切りに必要な考え方などについて紹介したいと思います。

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。 メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください! ※メール配信の受信は無料で行えます。

この記事を書いた人

ファイナンシャルプランナー

児玉一希

プロフィール・所持資格

日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。

[広告]【株式投資の最新トレンドや銘柄情報を

無料で配信しています!】

Youtubeで話題、チャンネル登録者数14万人以上の

無料の株式投資マガジン「Trade Labo」

株式投資を無料で学べる「Trade Labo」の

独自解析メールマガジン

損切りとは

損切りって、言葉からしていい印象を持つことができないと思いますが、損切りとは、持っている含み損を決済すること、すなわち、損失を確定させることを言います。

利益確定とは違って、損失確定なので、メンタルをやられる人は多くいますし、損切りが続くと、「もうダメだ…投資なんてしなければよかった…」と思う人もいるでしょう。

実は、それは、損切りの仕方が間違えているんですね。損切りは、メンタルがやられるものではなく、リスク管理の1つなので、メンタルを維持するものだと思ってください。損切りというのは、確かに損失を確定させるものではありますが、同時に、大幅な損失を避ける手段の1つでもあります。

もう1度いいますが、損切りの仕方を間違えている人は、メンタルがやられます。ただ、損切りの仕方を間違えている人は、たくさんいるのが現状です。だから、投資は99%が負け組みと言われているのでしょう。

損切りは、「損失を確定すること」と言いましたが、損切りとよく似たものに、「ロスカット」と、「ストップロス」というものがあります。似てはいますが違うニュアンスもあるので、紹介しておきます。

【ロスカット】

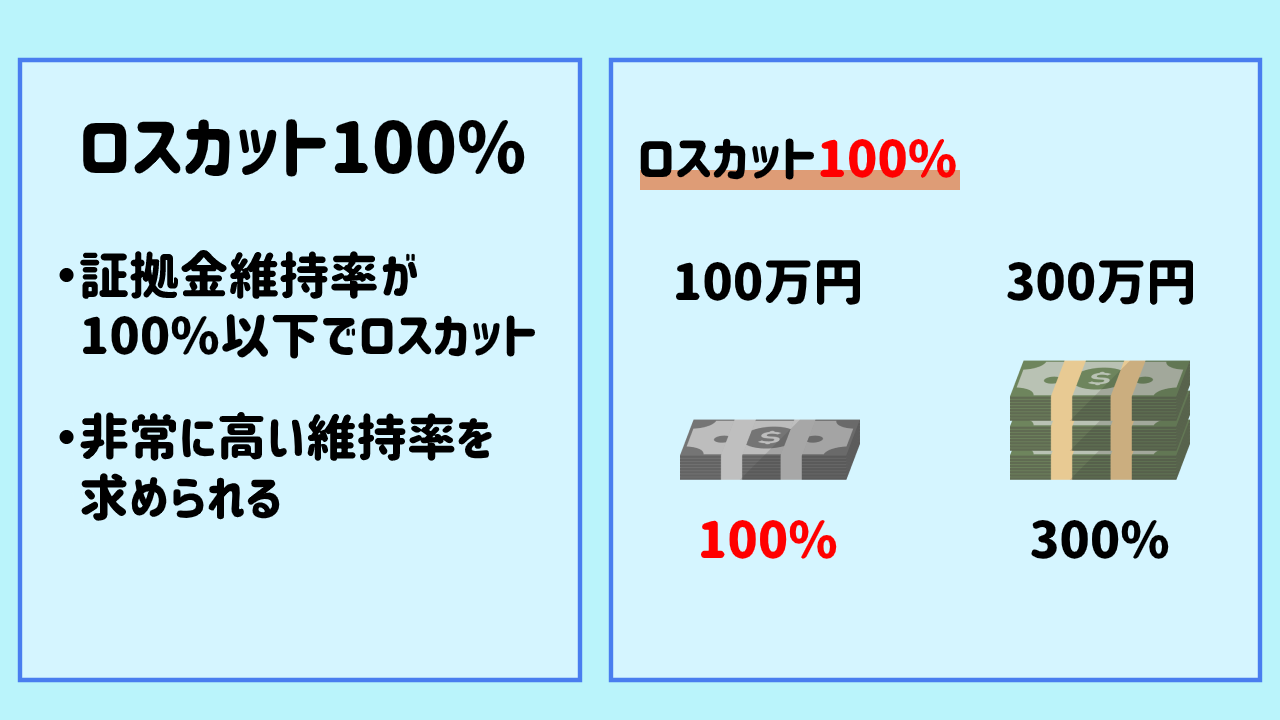

ロスカットとは、強制的に市場から退場させられることを言います。損失確定なので、損切りと似ていますが、損切りは自ら切るのに対し、ロスカットは、自らの意思とは関係なしに強制的に切られてしまいます。

ロスカットをされる基準額は証券会社によって異なりますが、だいたいが100%以下となっています。証拠金維持率がこれを下回ると否応なしに切られてしまうため、ロスカットを避けるには証拠金維持率の高い状態を保たなければなりません。

含み損がどんどんふくれあがって、これ以上持っていたら、証拠金が維持できない!というときにロスカットされてしまいます。このロスカットにひっかかると、大幅な損失を出してしまうので、損切りがいかに大切なのか分かると思います。

【ストップロス】

ストップロスは、ポジションを取ったときに、「ここまで下がったら損切りしよう!」とあらかじめ決めておき、そのラインに来たときに損切りが確定することです。

例えばFXなら、ドル円を105円で買いで入ったとします。そのときに、損切り決済も一緒にいれておきます。ここでは、103円を損切りラインにしておきましょう。その後、実際に103円になったときに、損が確定するというのをストップロスというのです。

株でいえば、逆指値注文がこれに当たります。株もFX同様、エントリーと同時に逆指値注文を入れておくことで、起こりうる損失を最小限に抑えられます。

よく、「ストップロスを巻き込んで…」というのを聞くと思いますが、そのストップロスのことですね。

損切りを行なう目的・理由

まず、損切りが上手になるためには、損切りを行う目的をしっかり把握しておく必要があります。ここが分かっていなかったら、損切りはただの損でしかありません。

投資で儲かるためには、「損小利大」でなければなりません。この損小利大を徹底させるために行うのが損切りです。含み損をずっと抱えて損が大きくなると、最悪の場合は破産に追い込まれます。損切りが下手な人は、「損大利小」になってしまっているのです。

もちろん、含み損が減って利益が出ることもありますが、時間がかかる場合もあり、その分、エントリーチャンスを逃して利益も積みあがりません。

上手な損切りを行うことで、取り返せる損で終わらせ、利益が出たときに損失をカバーさせること、そして、大幅な損失を避けて投資ができなくなることを避けることが、損切りを行う目的です。

損切りの基本的な考え方

投資をしていると、「損切りが大切」ということは分かっていても、「損切りは絶対にしたくない!」と考えてしまうものですね。しかし、損切りは嫌なものとして捉えるのではなく、「利益を出すために必要不可欠なもの!」として考えるべきです。そのため、損切りをしたときは、「必要経費だった」と思いましょう。

ただ、損切りばかりを繰り返していては、損切りでの損失が積み重なっていくだけで、大事な資金が減ってしまいます。そうならないためにも、ルールを作らなければなりません。損切りをして「必要経費だった」と思えるのは、ルールに基づいた損切りをしたときだけです。それ以外の損切りは、「必要経費」などのようにポジティブに考えることはできないでしょう。

損切りを上手にする方法

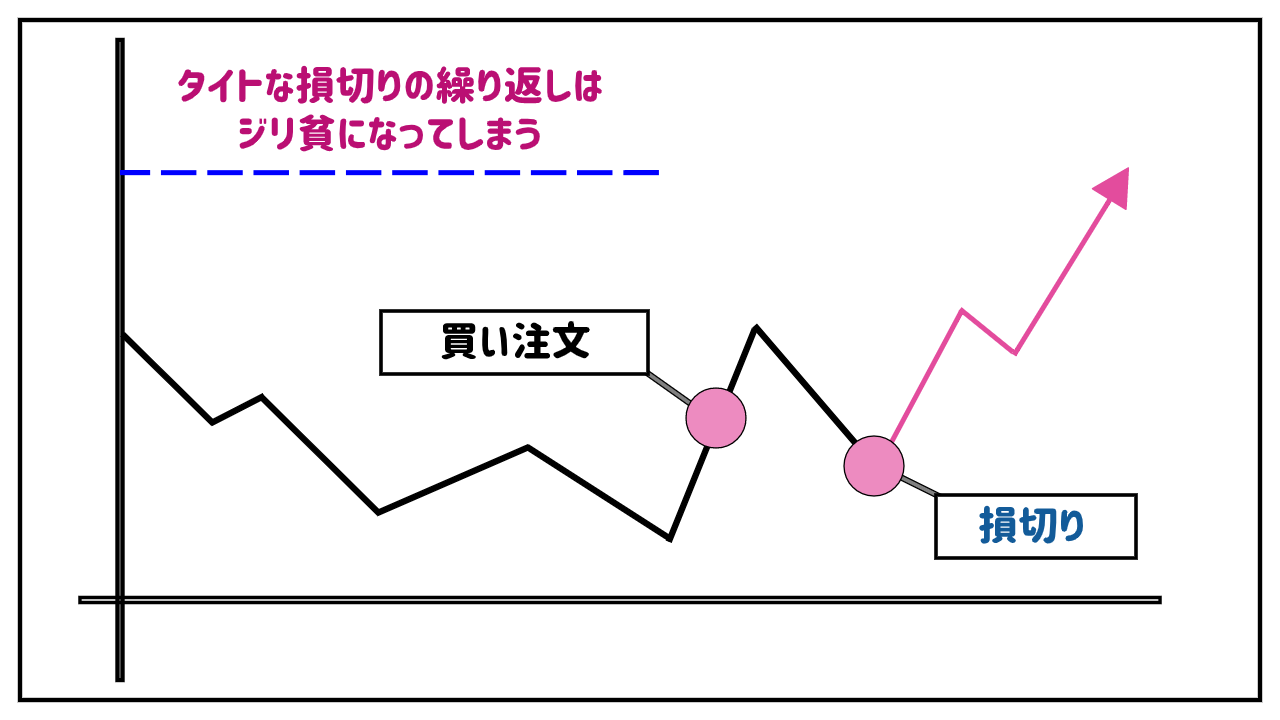

損切りで大切なのは、「上手な損切りをすること」です。「損が出たら損切りしなくちゃ!」と、損失に耐えられずに根拠もなく損切りをしていては、損切りをしまくって資金を減らす「損切り貧乏」になってしまいます。

実はこの損切り貧乏って、非常に多いのです。損切り貧乏の人は、エントリーポイントも間違えていますし、損切りのタイミングも間違えています。損切りを上手にするためには、実はエントリーポイントも大切になってきます。

エントリーをするときは、自分のルールに基づいて、そこでエントリーする根拠があるから入ると思いますが、エントリー後に、「あれ?おかしい。根拠が崩れた!」と思ったときは、損切りしていい場所です。これは、ルールに基づく損切りになるので、上手な損切りになるでしょう。

投資はタイミングが大切とも言われていますが、損切りも例外ではありません。何も考えずに根拠なしでエントリーしたら、根拠なしの損切りが必要になり、損切り貧乏になっていつまでたっても、上手な投資法が身につかないでしょう。

損切りを決断するのはいつが良い?最適なタイミングの考え方

損切りのタイミングは、先ほども説明したように、「エントリー根拠が崩れた!」と思ったときです。「○○だから利益が出る!」と思ってエントリーした「○○だから…」が当てはまらなくなったときです。

投資には絶対がないので、いくら経験を積んでいても、「○○だろう…」という予想しか立てられないときもあります。この予想に基づく根拠が崩れ、損切りをしなかったら、莫大な含み損を抱えてしまうこともあるでしょう。そうなる前に、損切りをしなければなりません。

ただこれは、どれだけ言葉で説明しても、身をもって経験しないと分からないと思います。そのためにも、検証をするしかありません。損切りの上手なタイミングを掴むには、検証がとにかく大切なのです。

上手な人は、土日の市場がクローズしているときに、過去のチャートを見て検証しまくっています。検証をしていると、実際の取引のときにも、「このチャートの形は見たことある!おそらく○○になるだろう…」という予想ができます。そのため、「チャートの形がおかしいから損切りしないと!」と的確な判断ができるようにもなるのです。

これを積み重ねることで、最適な損切りのタイミングを掴むことができるでしょう。投資は簡単に儲かるものだとイメージされている方もいるかもしれませんが、本当に儲かっている人は、並々ならぬ努力をしているということです。

タイトな損切りは儲かる?儲からない?

タイトな損切りというのは、損を小さくするためにも必要ではあります。思惑が外れたときはタイトな損切りをすることで、利益獲得の期待を持てる場合もあるでしょう。

ただ、タイトすぎる損切りを繰り返していたら、勝てるはずの相場で勝てなかったというケースもあります。ゆるすぎる損切りはNGですが、反対に厳しすぎてもいけません。

もちろん、タイトな損切りをして利益が出せるときはそうしたほうがいいですが、最も大切なのはルールに基づいた損切りをすることです。

損切りのコツ・機械的に行って極めるべき!

損切りを上手にするコツは、何度も言っていますが、ルールです。1番大切なのは、感情に任せた損切りをしないことです。とは言っても、人間ですし、大切なお金が減っているのに冷静でいられるはずがないですよね。

しかし、感情は投資をやる上では非常に邪魔なものです。利益確定にも感情はいらないので、損切りなんてもっと感情を入れるべきではありません。とにかくルールどおりに、機械的に損切りを行うことが大切です。ルールに基づいた損切りなら、損切りは仕方のないことで、それもトレードの1つなのです。

損切りを淡々と機械的に行うためにも、エントリー自体を納得のいくタイミングでおこなわなければなりません。そもそも、機械的な損切りができないときは、エントリータイミングがめちゃくちゃであることが考えられます。損切りルールとエントリールール、そのどちらも妥協なくしっかり決めなければいけないということですね!

損切りできない理由は自分の気持ち・心理状況に原因がある

損切りができずに、大幅な損失を抱える人は多いですが、これは完全にメンタルです。心理的なものが深く関わっています。

損切りをするということは、損を決定させることなので、「嫌だな」「損したくない」「もう少しまでば、損しなくて済むんじゃないか?」など、色んな感情が沸いてくるでしょう。この気持ちが出るのは、当たり前といえば当たり前のことですが、投資をする上では捨てなければならない感情です。

悔しい気持ちや、泣きたくなる気持ちにもなるでしょうが、それでは自分の気持ちに負けてしまっているので、投資を続けるのは厳しいです。メンタルを強くするためにも、投資は1回1回のトレードの結果ではなく、トータルの結果を重視しましょう。

例えば、損切りを何回もしたとしても、1ヶ月が終わるころに、利益が出ていたら、その損切りはムダではなかったと言えるでしょう。

いちいちその場の心理に振り回されていたら、必ず大損して終わってしまいます。視点を少し変えるだけでも、メンタルは強化されるものですよ!

損切りができるようになるためにも訓練が大事

損切りは絶対に必要なもの、損切りをするときは感情を入れてはいけないということは、言われれば理解することはできますよね。しかし、実際の取引となると、感情がどうしても入ってしまって、「やっぱりできない…」となってしまうことって多いと思います。

やはり、損切りもある程度の経験が必要なので、メンタル強化のためにも訓練をしなければならないでしょう。ただ、訓練といっても、「損切りの訓練って、資金を減らすだけじゃないの?」と、不安になってしまいますよね。

そんなときに使えるのが、「デモトレード」です。実際のお金は入っていませんが、デモで取引の練習をすることが可能なのです。自分のルールを見出すためにも、最初はデモを使ってルール決めや、損切りができるメンタル作りをするといいですね!

1つ注意しないといけないのが、デモトレードは損をしても、所詮デモなので、痛くもかゆくもないということです。これが分かっているので、「デモではできるけど、実際の取引では損切りできない…」なんて人もいるでしょう。

デモで訓練をするなら、デモという意識ではなく、実際のお金を使っているという意識を持って取り組んだほうがいいと思います。

損切りライン・基準を決める前に知っておきたいこと

損切りはルールが大切だと何度も言っていますが、「じゃあそのルールってどうやって決めるの?」と思いますよね。ここでは、損切りのルールを決めるに当たって、基準となるものをいくつか紹介したいと思います。

【パーセンテージ】

パーセンテージというのは、例えば、「エントリーしたところから、逆方向に10%いったときに損切りをする」などのように決めるものです。そのときの値動きに合わせてパーセンテージを決め、決めたところに到達したら迷わず損切りをします。

【金額】

金額で損切りを決めるというのは、「○○円マイナスになったら損切り!」などのように、金額で決めることです。例えば、「3万円のマイナスで損切りしよう!」などです。これは、資金の量によって変わってくると思います。

1,000万円の資金がある人の10万円のマイナスは許容範囲だったとしても、100万円の資金の人の10万円って痛かったりしますよね。

自分の資金に見合った金額設定をして、そこに到達したときは、損切りをします。金額で決めると、「これ以上は損をしない!」などのように損を限定できたりもしますね。

【チャート】

チャートで決めるというのは、買いでエントリーしているときは最安値を見て、最安値を割ってきたところに損切りラインを置くということです。

チャートで損切りラインを決めている人って多いのではないでしょうか。最安値を割ると、サポートを失う状況になるので、そこからどんどん下がってしまい、損が大きくなることが予想されます。そのため、最安値を割ったら損切りする!というチャートに基づいたルールもあります。

損切りと利確のタイミングの見極め方

投資をしていて、本当に難しいと思わされるのがタイミングでしょう。損切りをするときは、「今損切りしたほうが損かも!」とか、「損切りしなくても待てば利益になるかも!」と思っているうちにタイミングを逃すでしょう。

利益確定に関しては、「もしかしたらもっと利益が出るかも!」という思いからタイミングを逃すこともあります。利益確定は完全に欲が出てしまうので、実は「損切りより難しい…」という人もいます。利益確定後に、まだ利益が出るはずだった相場展開になったら悔しいですよね。

しかし、損切りも利益確定も必ずルールを決めておくことがタイミングを見極めるには重要です。例えば、「5%マイナスで損切り、5%プラスで利益確定」などです。

FXでは、「50pips」で利益確定としている人もいて、50pipsきたら必ず利益確定をし、結果的に100pips上がったとしても、50pips重視をして勝利し続けている人もいますよ!

やはりルールを徹底している人が勝つのです。自分で作ったルールどおりの取引が、損切りも利益確定も1番いいタイミングだ!と思うといいでしょう。

損切りと利食いのルールを決めるには

損切りと利食いのルールを決めるためには、ある程度の経験を積み重ねることが大切です。経験で培ったものを基にルールを決めていくのが1番いいでしょう。人の真似をするのもいいかもしれませんが、メンタルが人それぞれ違います。

例えば、人が10%の損切りに耐えれたとしても、自分は5%までしか耐えられないなら、人の真似はできないですよね。投資はメンタルが非常に関わってくるものなので、自分の性格にあったルール決めをしてください。

検証に検証を重ねて、自分にとって1番ストレスが少ないルールを作って、そのルールをきっちり守った取引をしていきましょう。きっと、自分にとってストレスにならないルールは見つかりますよ!

損切りの目安ラインを判断できるインジケーター

損切りルールを作るとき、最初は何を参考にしたらいいのか、全く分からないと思います。そんなときは、損切りの目安ラインになるインジケーターを利用してみましょう。

インジケーターとは、「このラインを割ったら損切りしましょう!」という目安のラインです。例えば、直近安値を下回った直後にインジケーターがあるなら、そこが損切りラインです。

投資家の心理的にも、「安値割れしたら損切りしたい!」という気持ちが出てくるので、インジケーターは参考にしていいでしょう。インジケーター付近から立て直すことも十分考えられるので、損をなるべく小さくしたいからといって、「あと少しでインジケーターにぶつかるから早めに損切りしとこ!」などのようなことはしないほうがいいでしょう。

損切りの良い置き方と悪い置き方の事例

損切りは、良い損切りもあれば、悪い損切りもあります。ルールを作っても、悪い損切りの置き方をしてしまっては、勝てないですよね。

【良い損切りの置き方】

良い損切りの置き方は、エントリーを決めた根拠が崩れる場所に置くことです。すなわち、トレンドが変わったときなどですね。

買いトレンドでエントリーしたら、安値付近に近づき、安値を更新したところに損切りを置くのは、良い損切りの置き方です。安値のちょっと下らへんにラインを出しておくといいでしょう。

ただ、安値を更新しても、いいニュースが入ったなどの必ず上がる根拠があった場合は、損切りを見送ることも可能です。例えば、サプライズの追加緩和などですね。いきなり上がったりするため、損切りする暇もないかもしれません。

この損切りの変更は訓練が必要にもなるので、基本的には、はじめに決めたルールどおりに機械的に行いましょう。

【悪い損切りの置き方】

悪い損切りの置き方は、安値更新したら損切りしよう!ではなく、「これだけ下がったら損切りしよう!」などのように、根拠なしに断定してしまうことです。これは、トレンドに沿ったトレードもできていないことが多いので、損切り貧乏になりやすくなるでしょう。

また、損切りラインを決めたにも関わらず、「やっぱりもう少し下…やっぱりもう少し…」などのように下げていくのも悪い損切りの置き方です。朝起きるときに、「あと10分…あと10分…と思っていたら完全に遅刻した!」となるのと同じですね。タイミングがずれているので、全てずれてしまうのです。

暴落時は損切りするべき?買い直し、買い増しするべき?

暴落したときは、「損がどんどん増えてしまう!ヤバイ!」と思って、ただちに損切りに踏み切ろうと思うでしょう。もちろん、暴落時に損切りすることは、リスクを回避するためには必要なときもあります。

しかし、暴落したときって、実はチャンス到来の証でもあるのです。

相場というのは、上がったものは下がりますし、下がったものは上がります。永遠に下がりっぱなしとか、上がりっぱなしってないのです。暴落したときは、「安いところで買えるチャンスがくる」ことでもあるので、たとえ損切りをしたとしても、買い直しするポイントを見つけて、買い直したほうがいいでしょう。

暴落時は、買いで入ってくる投資家も多いですし、日銀などの買い支えも入りやすくなります。暴落時に損切りしなかった場合は、買い増しで利益を出す方法もあります。

第一ポジションに含み損があったとしても、下がったところで、第二ポジションをとることで、価格の平均値が下がります。そのため、第一ポジションがマイナスだったとしても、第二ポジションでプラスが出れば、第一ポジションのマイナスをカバーすることができ、結果的に利益確定をすることができるのです。

ダラダラと下がり続けている相場のときに、何個もポジションを取ると、ナンピンになって含み損を増やす可能性もありますが、暴落時は、上がりやすいポイントを見つけてエントリーすれば、利益が出る可能性も高いでしょう。

損切りをする?しない?しない方が良い場合の判断基準と根拠

損切りは絶対に必要なトレードルールであることは、ずっと言い続けていますが、下手な損切りはしないほうがいいでしょう。

例えば、エントリー→損が出た→「怖い!」→損切りみたいな損切りは、続けているとマイナスが増えるだけです。エントリー後に少しぐらいマイナスが出ることはあります。それに耐えられないと投資で稼ぐことは難しいので、直ちに改善することが求められます。

ちょっとのマイナスでどんどん損切りをしていたら、元本を守ることができなくなります。損切りは、元本を守る!ということを考えたやり方でしたほうがいいので、ただマイナスが出ただけで損切りをするという方法は、しないほうがいい損切りになるでしょう。

ただ、含み損が増えすぎる損切りもしてはいけません。含み損があることで、次のトレードチャンスを逃すこともあるので、時間的にもムダです。

損切りはとにかくルール化して、「元本を守れる損切りで利益を出していく!」を意識することが大切です。

注意!オプション売りで大損する可能性も

オプション売りというのは、「あらかじめ決められた日に目的の商品を決めた価格で売買すること」です。このオプション売りというのは、利益は限定されているのに、損失は無限に増えていくという特徴があるので、損切りをしなかったら大事です。

最悪、借金になることもあるので、オプション売りをするなら的確な損切りをしましょう。オプション売りは利益が出しやすい分、損切りをためらってしまう心理に陥りやすいので、注意してください。

一度決めた損切りポイントを移動しても良い場合

損切りはルール化したら、一度決めた損切りポイントは、基本的には動かしてはいけません。ただし、損切りポイントを動かしてもいい場合があります。それは、持っているポジションが「含み益」になったときです。

例えば、利益が1万円出ているとしたら、損切りポイントをエントリーした価格付近まで引き上げてもいいでしょう。そうすることで、「最悪でも±0」というところに損切りを置くことができますね。少しでも利益がほしい場合は、+1,000円のところで切るようにしてもいいと思います。

ただ、含み益が出ていないときに、心理的な理由のみで損切りラインを動かすのは絶対にNGです。損切りをしたくないからといって、どんどん損切りラインを大きくしていくことは避けましょう。

実践!損切りの正しいやり方

損切りの正しいやり方は、とにかく検証して、ルールを決めて、ルール通りのトレードをすることしかありません。何度も何度も言いますが、「ルールを確立させ、守ること!」これに尽きるのです。

ただ、適当なルールを作ってはいけません。必ず根拠に基づくルールを作って、「これならできる!」と自信が持てるルールでトレードに挑まないと、損切りも自信がなくてすることができなくなるでしょう。

勝ち組トレーダーは、経験や検証から損切りルールを作っています。過去に大損したことを反省に、損切りルールを確立し、ルールを徹底させることで勝ち組になっている人も多いですよ。

損切りラインを判断するルール設定

損切りラインを判断するにはルール設定が重要ですが、ルール設定の方法が難しいですよね。

【FX】

例えば、FXなら、スキャルピング、デイトレ、スウィングなどで損切りラインが違ったりもします。これは、ポジションの保有期間が違うので、当然ですね。

FXでの損切りルールを決めるには、「pipsで決める」、「資金の2%で損切りする」、「○○円で損切りする」などの判断基準を参考にするといいでしょう。

【デイトレード】

デイトレードの場合は、1日で決着つけるのが基本なので、1時間足チャートを見て移動平均線がデッドクロスし、ローソク足が移動平均線を下抜けたら損切りをするという判断方法もあります。

デッドクロスして、ローソク足が移動平均線を下抜けるということは、トレンドが転換するサインでもあるので、エントリーの根拠が崩れるときになるので、損切りする場所になるでしょう。

【株】

株の損切りは、%で決めていいですが、経験が必要になってきます。上手な人は、そのときの相場にあわせて%を変えてくるやり方をする人もいます。

ただ、エントリーする前に、「今回の相場だと損切りは○%」と決めたら、その%は変更しないでください。

【仮想通貨】

仮想通貨の損切りは非常に難しいでしょう。というのも、仮想通貨は、価格変動が激しいので、損切りした瞬間に持ち直すこともあるのです。簡単に損切りをすると早すぎる場合があると言われています。

仮想通貨の場合は、長期売買に目を向けて、余裕のあるトレードをしたほうがいいでしょう。余裕のあるトレードにすることで、早すぎる損切りを避けることができます。リスクを分散させるためにも、いくつかの通貨を買うこともおすすめです。

損切りの金額はどのくらいに設定するべきなのか

損切りの金額設定ですが、目安として2%ぐらいがいいと言われています。自分の投資スタイルもあると思いますし、資金の大きさもあると思うので、人によって違うかもしれませんが、損小利大で元金を守りながら利益を出すことを忘れないでください。

大きすぎる損切り価格は、失う財産も大きくなります。

損切りの目安は何パーセント(何割)にするべきか

損切りの目安には、人それぞれ価値観が違うように、人それぞれの割合があると思いますが、最大でも5%までにしておいたほうがいいでしょう。5%を上回る損切りは大きすぎます。損のあとの利益でカバーしにくくなるので、最大5%までと頭に入れておきましょう。

損切りは早くして利食いを遅くするチャートの見方

損切りをしながらも、投資で利益を出すためには、なるべく早い損切りで損を小さくし、なるべく遅い利益確定で利益を大きくするのが理想ですよね。

利食いをするときは、「もっととれるかも知れないけど、今よりも利益が減るかも…」と思って早すぎる利食いをしてしまうこともあります。それもそれでいいのですが、ちょっともったいないときもありますよね。

そんなときは、移動平均線とローソク足に注目してください。例えば、移動平均線がゴールデンクロスしていて、上に広がっていっているときは、利食いを遅くしてもいいでしょう。基本的にデッドクロスには時間がかかります。

ゴールデンクロスして上に広がっているときのローソク足は、陽線が多くでます。1回や2回、陰線が出たとしても、ただの調整で、すぐに切り返すでしょう。利食いタイミングを焦らないことです。

しかし、ゴールデンクロスをしていたとしても、陰線が多くなってきたときはデッドクロスに変わる可能性が高いので、損切りを視野に入れておくと、急な事態に対応しやすくなります。

もしかしたら、デッドクロスせずに切り返すかもしれませんが、その場合は、また陽線が続いて、移動平均線が広がってきたときに買い直しましょう。

損切りの計算方法

損切りの計算方法ですが、以下を参考にしてください。

【FX】

・http://kmshimomura.com/?p=1432

1.1ロットの通過サイズの確認

2.1pips何円になるかを確認

3.損切り資金を決める

4.損切りレートを確認(例:90円が88円になったときなど)

1~4を出したら、

ロット数=損切り資金÷1pipsの値段×最小pips単位÷(現在レート-損切りレート※例90円-88円)で計算します。

【アプリ】

・https://play.google.com/store/apps/details?id=com.divrop.fxcalc&hl=ja

計算するのがめんどうな人は、アプリを使いましょう!損切りだけでなくスワップの計算もしてくれる便利なアプリがあります!

【エクセル】

・http://tearchain.com/auto-calculate-excelsheet

アプリのバグなどが心配な人は、エクセルで自分で自動計算を作っている人がいるので、参考にしてみましょう。作るのは難しそうですが、エクセルで計算することで、勝てるようになったとも言っているので、やってみる価値はあると思います。

【ATR】

ATRは、「アベレージトゥルーレンジ」の略です。価格の変動率を見るために使われるものです。

・当日高値と当日安値の差

・当日高値と前日終値の差

・当日安値と前日終値の差

まずはこの3つを計算してください。これを計算したときに1番大きな数字がトゥルーレンジということになります。この計算をすることで、トレンド相場なのかボックス相場なのかを判断することができます。

トゥルーレンジの14日間のEMAや、20日間のEMAがATRになります。14日間とか、20日間は目安なので、1日とか、5日に変更してみてもいいでしょう。ATRを計算して値幅が分かったら、例えば、値幅が30pipsの場合だと、30pipsぐらいの含み損は抱えても仕方がないという目安になるといわれています。

そのため、損切りは、30pipsより下に置きます。ATRの3倍を損切りラインにする人もいるようで、その場合は、90pipsが損切りラインになりますね。

ちょっと難しいですが、損切りを判断するだけならATRも役に立つと思いますよ!

損切りで税金が安くなる?節税対策と確定申告の方法

株の場合ですが、確定申告のときに、損切りを「控除」に含めることができます。そのため、確定申告時に税金を安くすることが可能なのです。投資をしている人は、リスクを分散するためにも、複数の口座を保有していると思います。

複数の口座を保有しているからこそ、確定申告は丁寧に行いましょう。例えば、1つの口座で200万円の利益が出たとしても、2つめの口座で300万円の損失が出ていたら、株による年間の利益は-100万円ですよね。利益が出ている口座があったとしても、トータルがマイナスなら確定申告で控除に含めることができるので、ここは注意しておきましょう。

確定申告は繰越ができるので、翌年の税金にも関わってきます。税金対策のためにも、確定申告を適当に終わらせないことが大切です。

確定申告の方法は、源泉徴収、特定口座年間取引報告書、確定申告書等作成コーナーで作った書類(パソコン作成)を税務署に提出すると完了です。

まとめ

損切りについて紹介しましたが、いかがでしたでしょうか?損切りとは、損を確定させることなので、「絶対したくない…」などと感情で動いてしまう部分がどうしても出てきますが、大切なのはルールをしっかり作ることです。

そして、もっと大切なのが、感情に振り回されずに、機械的な損切りをルール通りに徹底して行うことです。損切りの考え方を、「絶対嫌!」とか、「怖い」とかではなく「リスク管理として必要なもの」、「証拠金を維持して利益をだすためのもの」と思うことも大切ですね。

損切りができずに、莫大な含み損を抱えたり、損切りができなかったせいでロスカットされて強制退場させられる羽目になると、「あのとき損切りしてればよかった…」と、必ず後悔します。

投資をはじめるときは、「儲かって裕福になる!」と張り切っていたと思いますが、損失が大きくなると、「しなければよかった…」に変わってしまうので、儲かるトレードルールを確立させるためにも、損切りは徹底的にルール化してください。

損切りを徹底的にルール化するためには、エントリーポイントも根拠に基づくものにしなければなりません。根拠がないと、「根拠が崩れたときに損切り」という正しい損切りができなくなってしまいます。

投資は、資金を増やせる夢のようなものですが、その夢を実現させるには、検証に検証を重ねて、自分のルールを作り、それを徹底させる努力あっての結果になるということです。

投資で成功している人が少ない理由のひとつに、損切りの重要さを知らずに夢だけを見ている人が大半だというのが挙げられます。勝ち組になるためにも、絶対に損切りルールを確立させましょう。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント