「結婚を機に将来のお金が必要となった」

「NISAが儲かるなら試してみたい」

あなたはこのような悩みを持ち続けてはいませんか?

結婚を機に将来のお金を考えるようになった、という話はよく耳にしますが、お金の増やし方の一つの方法に「NISA」があります。NISAの種類や特徴、仕組みを正しく理解すれば、将来のお金を増やすことが可能になります。

今回はNISA初心者の方のために、NISAの儲かる仕組みだけではなく、儲からないデメリットも含むNISAに関する基本的な情報をわかりやすくまとめています。

この記事を読んで「NISAの投資を始めてみようかあ」と少しでも思っていただけたら幸いです。

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。 メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください! ※メール配信の受信は無料で行えます。

この記事を書いた人

ファイナンシャルプランナー

児玉一希

プロフィール・所持資格

日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。

[広告]【株式投資の最新トレンドや銘柄情報を

無料で配信しています!】

Youtubeで話題、チャンネル登録者数14万人以上の

無料の株式投資マガジン「Trade Labo」

株式投資を無料で学べる「Trade Labo」の

独自解析メールマガジン

NISAの特徴と種類

早速ですが、NISAの特徴と種類を確認していきましょう!

NISAは税がお得になる投資

ご存知の通り、通常、株や金融商品などの取引で利益を得た場合、約20%の税金がかかります。

NISAとは、2014年1月にスタートした少額から始められる、一定金額の投資による利益が非課税になる制度です。(少額投資非課税制度=NISA)

つまり、簡単に言うとNISAは「税金がかからなくなる制度」を意味します。

通常、株式や投資信託などの金融商品に投資をした場合、これらを売却して得た利益や受け取った配当に対して約20%の税金がかかります。

NISAは、「NISA口座(非課税口座)」内で、毎年一定金額の範囲内で購入したこれらの金融商品から得られる利益が非課税になる、つまり、税金がかからなくなる制度です。

イギリスのISA(Individual Savings Account=個人貯蓄口座)をモデルにした日本版ISAとして、NISA(ニーサ・Nippon Individual Savings Account)という愛称がついています。引用元:https://www.fsa.go.jp/policy/nisa2/about/index.html

| 利用できる方 | 日本在住20歳以上の方(口座を開設する年の1月1日現在) |

| 非課税対象 | 株式・投資信託等への投資から得られる配当金・分配金や譲渡益 |

| 口座開設可能数 | 1人1口座のみ |

| 非課税投資枠 | 新規投資額で毎年120万円が上限 (非課税投資枠は最大600万円) |

| 非課税期間 | 最長5年間 |

| 投資可能期間 | 2014年~2023年 |

最大投資金額が600万円の「NISA」

NISAは、20歳以上の日本人で1人1口座開設することができ、年120万円を上限に最長5年間は株などの投資で税の優遇を受けることが可能です。

投資可能期間が2023年であるため、2019年からではあと5回NISAが利用できますが、上限まで投資することはできません。

今後延長される可能性はあるかもしれませんが、2018年から「つみたてNISA」の非課税制度が導入されたため、延長される可能性は低いと見られています。

この点はしっかりと覚えておくとよいでしょう。

子供一人一人に口座を作れる「ジュニアNISA」

NISAには「ジュニアNISA」という種類があり、0歳~19歳の日本人が対象で、運用の管理は2親等以内の親族なら問題ありません。

- 年80万円、最長5年の投資が上限

- 投資期間は2023年までで、払い出しに制限がある

ジュニアNISAとは、2016年度から始まった未成年者を対象とした少額投資非課税制度です。未成年者(0~19歳)を対象に、年間80万円分の非課税投資枠が設定され、株式・投資信託等の配当・譲渡益等が非課税対象となります。

引用元:https://www.fsa.go.jp/policy/nisa2/about/index.html

長期投資向けの「つみたてNISA」

NISAには「つみたてNISA」という種類も存在します。

つみたてNISAとは、特に少額からの長期・積立・分散投資を支援するための非課税制度です(2018年1月からスタート)。購入できる金額は年間40万円まで、購入方法は累積投資契約に基づく買付けに限られており、非課税期間は20年間であるほか、購入可能な商品は、長期・積立・分散投資に適した一定の投資信託に限られています。

引用元:https://www.fsa.go.jp/policy/nisa2/about/index.html

つみたてNISAと一般のNISAを二つ所有することはできません。

どちらかひとつのNISAの口座しか開設できませんので気をつけましょう。

つみたてNISAは、年40万円、最長20年間投資可能で、2037年まで制度は続きます。

| 利用できる方 | 日本在住20歳以上の方(口座を開設する年の1月1日現在) *つみたてNISAと一般NISAはどちらかひとつ選択する |

| 非課税対象 | 一定の投資信託への投資から得られる分配金や譲渡益 |

| 口座開設可能数 | 1人1口座のみ |

| 非課税投資枠 | 新規投資額で毎年40万円が上限(非課税投資枠は20年間で最大800万円) |

| 非課税期間 | 最長20年間 |

| 投資可能期間 | 2018年~2037年 |

NISAで儲けが出る仕組みとは

では、次にNISAがどのように儲けを出すのか、その仕組みについて見ていきましょう。

投資した株価の変動で儲け

「NISA(ニーサ)やつみたてNISAを利用すると、どれくらい儲かるのか?」

これは1番気になる情報ですよね!

NISAでの儲け方には2つの種類があります。

- 利回りで儲ける

- 運用益で儲ける

利回りとは、配当利回りのことで、あなたが保有する株式の企業が事業によって利益を上げた際に、利益の一部を投資家に支払う「年間の配当金額」と現状の株価を比較して割合で示されるものです。

NISAを利用すれば、配当金を非課税が適用されるため、通常証券口座よりも効率的に利益を獲得できるとされています。

その一方、運用益とは、投資元本に対して売却時に値上がりしている分を利益として獲得できる仕組みを意味します。

例)50万円で購入した株式を、80万円に値上がりした時点で売却することで、30万円の利益を受ける

NISA制度を利用している投資家の約7割が利益を上げていますが、得た利益の多くは保有資産額の10%未満を占めていると言われています。

これは、NISA制度の特徴である「非課税枠」により「年間120万円までしか投資できないこと」が要因だとされています。

非課税だから通常の投資より儲けが残る

一般的な方法で株を買うと、購入した株は特定口座や一般口座に入るため、利益に対して20.315%の税金がかかります。

利益が1万円だとした場合、手元に残るのは7968円になります。

何だか損した気分になりますよね。

しかし、NISAを利用した場合はNISAの口座に入るため、株価が値上がりし、売った時に得られる差益や、配当金として受け取る利益に税金がかかりません。

また、株の売買で手数料が無料になることもあるため、最終的にお得になる場合もあります。

通常の投資よりも儲かるのは嬉しいですね!

いくら儲かるかは投資のやり方次第

NISAも通常の株取引同様、あなたが選ぶ株や投資信託次第で儲けは増やせます。

ただし、NISAには投資額に上限があるため、儲けは株価などの上がり方で決まります。

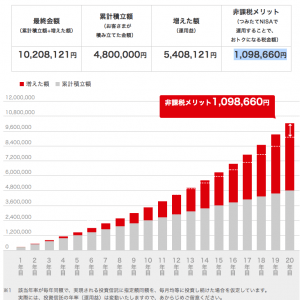

とはいえ、文字で説明してもピンとこないと思いますので、平均的なつみたてNISAの利回りシミュレーションを使って説明します。

以下の資産を運用することが可能になりますので、一度つみたてNISAの利回りシミュレーションをしてみましょう。

そうすることで、利回りの儲けをもっと深く理解することが可能になります。

- NISA利回り:年率7%

- 毎月のつみたて金額:20,000円

- つみたて期間:20年

- (累計積立額+増えた額):10,208,121円

- 累計積立額:4,800,000円

- 運用益(増えた金額):5,408,121円

- 非課税メリット:1,098,660円

出典: https://kabu.com/item/nisa/tsumitate/sim.html#graph

月々の積立金額やNISA利回りによって、儲かるか儲からないかがグラフで可視化できる「簡単シミュレーション」は、ひとつの指標として参考にしてみてくださいね。

→つみたてNISA(積立NISA)かんたんシミュレーション公式サイトはこちら

NISAで儲からない3つのデメリット

「NISAは儲かる」場合もあれば、残念ながら儲からない場合もあります。

ここではNISAで儲からない要因となるNISAのデメリットを3つ紹介します。

投資で損失が出ると税の優遇が使えない

NISAを利用した際、損益通算と損益繰越ができなくなります。

損益通算とは、複数の投資先への利益や損失を合算することで、全体での収益に対する課税を行う考え方を意味します。

例えば、

・投資先①:100万円 →150万円(+50万円)

・投資先②:100万円 →70万円(-30万円)

上記内容でNISAを運用していた場合、全体の利益は20万円(①-②)となり、総税額は20万円 ×20.315%=40630円になります。

約16万円手元に残る、ということですね!

ですが、投資先②をNISAで運用していた場合は、こちらの損益通算をすることができません。

課税対象は50万円で、納税額は約10万円になります。

そのため、+50万円(投資先①)- 10万円(課税) -30万円(投資先②=NISA) = 10万円しか手元に残らない計算となります。

NISAの範囲内で損失を出した場合、全体で損してしまう場合もあります。

また、NISAは損失繰越ができません。

例えば、数年間に渡り運用をしている場合を見てみましょう。

・1年目:100万円 →90万円(-10万円)

・2年目:90万円 →70万円(-20万円)

・3年目:70万円 →120万円(+50万円)

3年目だけを見たとき、50万円の利益が出ていますが、その前に通算で30万円の損失があるのが分かりますね!

つまり、トータルで20万円しか利益を得ていないため、この場合の課税額は+20万円に対する約4万円のみとなるわけです。

ですが、NISAを活用していた場合は、損益通算同様、この損失繰越をすることができないため、1,2年目は利益が出ていないので非課税ですが、3年目は利益50万円に対して約10万円の納税をしなければなりません。

長期投資による資産形成ができない

一般的なつみたてNISAと現在のNISAを比較してみましょう。

| つみたてNISA | 現在のNISA | |

| 年間投資限度額 | 40万円まで | 120万円まで |

| 制度利用で商品が購入できる期間 | 2037年まで | 2023年まで |

| 非課税で運用できる期間 | 20年間 | 5年間 (ロールオーバー使えば10年) |

| 投資できる商品 | 投資信託・ETF(審査合格必須) | 株・投資信託・ETF・REIT |

| 利用可能年齢 | 20歳以上 | 20歳以上 |

| 解説できる口座の数 | ひとり1口座のみ | ひとり1口座のみ |

| 資産の引出し回数 | 随時引出し可能 | 随時引出し可能 |

先にもお伝えしたように、NISAの適用期間が2023年までであるため、2019年からNISAを始めても3年と少しで終わってしまいます。

長期的な資産運用ができないことが、NISAが儲からない要因のひとつであることが言えますね。

特別分配だとNISAのメリットがない

また、投資信託の特別分配は元々非課税であるため、NISAのメリットである税の優遇の意味がないこともNISAが儲からないデメリットのひとつとして挙げられます。

運用益は再投資した方が儲けが出やすいので、特別分配を受け取っていると、全体の儲けは少なくなる可能性があります。

NISAは原則5年間だけ非課税と期間が決められており、買った株などは期間中いつでも売ることができます。

しかし、期限が来たら株を売却するか、NISA口座から課税される一般口座に移さなければなりません。

NISAのメリットだけではなく、デメリットもしっかりとこの機会に理解しておきましょう。

NISAで儲けるためにできること

最後に、NISAで儲けるためにできることを3つ紹介します。

早くNISAを始める

NISAで儲けたいなら、1日も早く始めましょう!

始める時期が早ければ早いほど税の優遇を長く受けられます。

また、リスクを許容できるなら、限度額まで投資をすれば貯蓄より増える可能性があります。

NISAに興味があるなら、早めに行動しましょう!

投資前に利回りを計算する

また、NISAを利用する前に、手数料なども考慮して利回りを必ず計算しましょう!

同時に、証券会社のキャンペーンや取り扱い銘柄も厳選することをおすすめします。

ちなみに、日本国内で買われているNISAで人気がある日本株を3つ紹介します。

- JT(東証1部・2914)

- みずほフィナンシャルグループ(東証1部・8411)

- ヤマダ電機(東証1部・9831)

ぜひ今後の参考にしてください。

戦略を決めて少額でも投資をする

「NISAに充てられる資金が少額しかない!」

とお悩みの方は、売買を複数回に分けることをおすすめします。

今120万円手元になくても大丈夫!NISAを諦める必要はありません。

少額で購入できる株もいろいろありますし、10万円株を12回売買して枠を使い切ればよいのです。

枠いっぱい使い切ろう!と考える必要はないのです。

また、買い時の分散や損切りの徹底もNISAを始める前にしっかりと決めておく必要があることも覚えておくとよいでしょう。

リスクを知ってNISAで儲かる資産運用

NISA(ニーサ)は2014年1月に導入された「少額投資非課税制度」で、個人投資家向けの税制優遇制度です。

2016年度からは未成年者を対象とした「ジュニアNISA」や、2018年1月からは少額からの長期・積立・分散投資を支援する「つみたてNISA」も始まっており、多くの個人投資家から注目されています。

NISAのメリットやデメリット、リスクもしっかりと理解してからNISAの投資をはじめましょう!

将来のお金を増やしたい方はぜひこの機会にNISAの運用をご検討くださいね。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |