株取引で利益が得られたら、基本的には税金を納めなければなりません。株を譲渡することで得られた譲渡益だけではなく、配当金に対しても税金がかかります。

税金を納める場合、銀行口座の種類によって納税方法が異なるので注意が必要です。株の取引は複雑なので、どうやって税金を支払った良いか悩みがちですよね?株取引においてどのような税金がかかるのかを理解することはとても重要なポイントになります。

しかも、株取引で必要な納税の仕方がきちんとわかっていれば、払いすぎている税金が戻ってくるケースもあるのです。そこでこの記事では、株取引をする人が是非知っておきたい株と税金の関係についてわかりやすく説明します。

|

この記事を書いた人 ファイナンシャルプランナー 児玉一希 |

| プロフィール・所持資格 | 日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。 |

| [広告]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

株で利益を得ると税金がかかるのはなぜ?

株を売って利益が出たり、配当金をもらったりした場合には、必ず税金を納めなければなりません。税金を納めることは国民の三大義務の一つです。社会を運営するためには、お金がかかります。

そのお金は国民が税金を納めることによって成り立っています。そのため、株で利益が出た場合には税金を収めなければならないのです。

譲渡所得に対してかかる税金は?

株に限らず、何かを譲渡した際に利益が出た場合には税金がかかります。株式の譲渡も例外ではありません。譲渡所得は、基本的にいくらで手に入れたか(費用)といくらで売ったか(収益)によって計算されます。

そのため、次のようにして譲渡所得は計算されます。

総収入金額(譲渡価額)-必要経費(取得費+委託手数料等)=譲渡所得等の金額

この譲渡所得に対して課税がなされます。株式等の譲渡所得等に対する申告分離課税の税率は2018年10月現在合計20.315%です。

株の税金の種類とは

株取引に関する税金は大きく分けると次の2つがあります。

- ①売却益にかかる譲渡所得課税(キャピタルゲイン課税)

- ②配当にかかる配当課税

の2つです。

株で儲けるとかかる税金(所得税と住民税)はいくら?

株取引に関する税金は2種類あります。どちらの税金の税率も20.315%です。この内訳は所得税が15.315%、住民税が5%となっています。

株で利益が出た場合にかかる税金は何パーセント?計算式と算出期間

金融機関が源泉徴収をしてくれる特定口座で株取引を行っている場合、現物株式や投資信託、債券の売却や償還、または信用取引の返済取引があると、年初からのトータルの純利益と年初から前回の売却又は信用取引の決済までの純利益との増加した差額を計算します。その差額に対し、国税及び地方税についてそれぞれ源泉徴収が行われます。

通常、「特定口座」の場合は、1月1日から12月31日の間に受渡日が含まれる譲渡損益を基に譲渡益に対する課税の計算がなされます。譲渡益に対してかかる税金は基本的に20.315%です。

株の配当所得にかかる税金はいつ払うの?最適なタイミングとは

株の配当所得にかかる税金は、どの種類の口座で株取引を行っているかによって変わります。一般口座及び源泉徴収なし特定口座で株取引を行っている場合は、確定申告によって税金を払うことになります。

その期間は、翌年の2月16日から3月15日までです(2月16日と3月15日が土日・祝日の場合は、翌日・翌々日となります)。

一方、源泉徴収ありの特定口座で株取引を行っている場合には、儲けが出るたびに金融機関が天引きしていることから、特別に税金を納める手続きは必要ありません。

株の売買で手数料がかかる場合の税金の計算例

株の売買をする場合には、基本的に証券会社に対して手数料を支払う必要があります。証券会社によって、手数料の金額は異なることが一般的です。株の売買で手数料がかかった場合には、株式の取得原価に手数料を加え税金を計算します。

つまり、100万円で購入した株式に対して10万円の手数料がかかった場合には、110万円を株式の購入費用とし、この株式を120万円で売却した場合には、10万円の譲渡所得が発生します。この10万円の譲渡所得に対して課税がなされます。

名義変更や遺産相続した株を売却した場合にかかる税金とは

株を名義変更したり、遺産相続した場合にも税金がかかります。例えば、上場株式や非上場株式を相続した場合には、相続税を納めなければなりません。相続税の税率は法定相続分に応ずる取得金額に応じて決まっています。

実際に、株式を相続したら、次に名義変更を行って株主名簿に記載された名前を変更しなければなりません。名義変更後に株取引を行った場合には、譲渡所得課税の対象となります。

株の税金の納め方

株で得た利益にかかる税金を納める場合に、どの口座で株取引を行っているのかが変わります。源泉徴収ありの特定口座で株取引を行っている場合には、証券会社に任せておけば大丈夫です。

特定口座のうち、源泉徴収を行っていない場合や一般口座で株取引を行っている場合には、確定申告が必要となります。確定申告を行うことによって、正確な納税額を確定し税金を納めます。

株は売らなければ税金がかからない?

株は売らなければ税金はかからないとは言えません。株取引に関する税金には2つあるからです。株を売らなければ確かに譲渡所得はないことになるので、それに対する課税はありません。

しかし、株を保有している場合には、配当金を受取ります。配当金に対しては配当課税がかかります。

アメリカなど外国の株投資にかかる税金の仕組み

アメリカなど外国の株投資にかかる税金は最近では金融機関に特定口座が導入されているので、その申請をしていれば金融機関が自動的に税金を納めてくれます。

そのため、アメリカ以外の国で株式投資を行う場合には、特定口座を開設し税金を納めることが大切です。特定口座を開設しない場合、自分で課税所得を計算して税金を納めなければなりません。

株関連の税金制度・スピンオフ税制とは

スピンオフとは、株主に対して会社の事業を切り出して設立した子会社の株式又は既存の子会社の株式を交付することを言います。

簡単に言えば、事業または子会社を切り離して、株主に既存の子会社株式を交付したり、新しい株式を交付したりすることです。スピンオフを行った場合、一定の用件を満たせば適格株式分配とされ、株式の譲渡損益の取り扱い等について課税額が変わってきます。

株とFXは税金制度が違うもの?

FX取引によって得られた利益は雑所得に分類されるものです。一方、株取引によって得られた利益は譲渡所得や配当所得に区分されます。そのため、課税率も課税対象も異なります。

株主優待は税金がかかるの?

株主優待に対しても税金がかかります。ただし、株主優待については雑所得として確定申告をすることになるので、株取引で生じた利益とは異なります。

株の税金は含み益・含み損の場合どうなる?

株の含み益、含み損について課税がなされることはありません。それはまだ利益が実現していないと考えられるからです。

ナンピン買いをしている株の税金の計算方法は?

株式の取得費はその購入価額プラス手数料となります。ただし、同一銘柄の株式を2回以上にわたって購入しているような場合には、加重平均した1株あたりの金額に対して売却数を乗じて計算した金額がその取得費用として計算されます。

そのため、100万円100株購入し、さらに80万円で80株を購入した場合、180万円÷180株なので、一株当たり1万円が取得費用となります。

持株会の株を売却する場合の税金の計算例

持株会の株を売却する場合、上場株式であれば10%、未上場株式であれば20%の課税がなされます。株式の売却金額から取得原価を差し引き、譲渡収益を算出しそれに対して株式の種類に応じて課税がなされます。

株の税金をごまかすことは出来る?時効はいつ?

株取引に関する税金の時効は5年です。税金は納期の期限から、もしくは催促状を受け取った日から数えて5年の計算です。ただし、脱税などとして扱われているような場合には、時効は7年となります。

株の税金を払わないで延滞・滞納するとどうなる?

株の税金を払わないで延滞したり、滞納したりすると加算税がかかってきます。無申告だった場合の加算税の割合は15%です。過少に申告している場合には10%です。悪質な脱税と認定された場合には、重加算税となり35%〜40%の加算税が加算されます。

さらに延滞した場合には年度によって異なるものの、平成29年は2.7%が加算となりました。

株で得た利益の税金は確定申告しないとバレるもの?

源泉徴収のない特定口座株取引や普通口座で取引をしている場合、自分で税額を計算してきちんと税金を納めなければなりません。「株で得た利益があっても、確定申告をせずにやり過ごせるのでは…?」と考えるのは絶対にNGです。

なぜなら、証券会社から税務署に対して支払調書が送られるため、税務署はあなたがどれくらいの利益を得たのかを把握しています。そのため、確定申告をしない場合、最悪脱税となり逮捕されるケースもあるため注意が必要です。

株の取引口座の種類

株の取引口座には3つの種類があります。普通口座、源泉徴収なしの特定口座、源泉徴収ありの特定口座です。大きな違いは税金の支払い方法の違いと税金の免除があるかないかとしてあらわれます。以下では、株の取引口座について詳しく解説します。

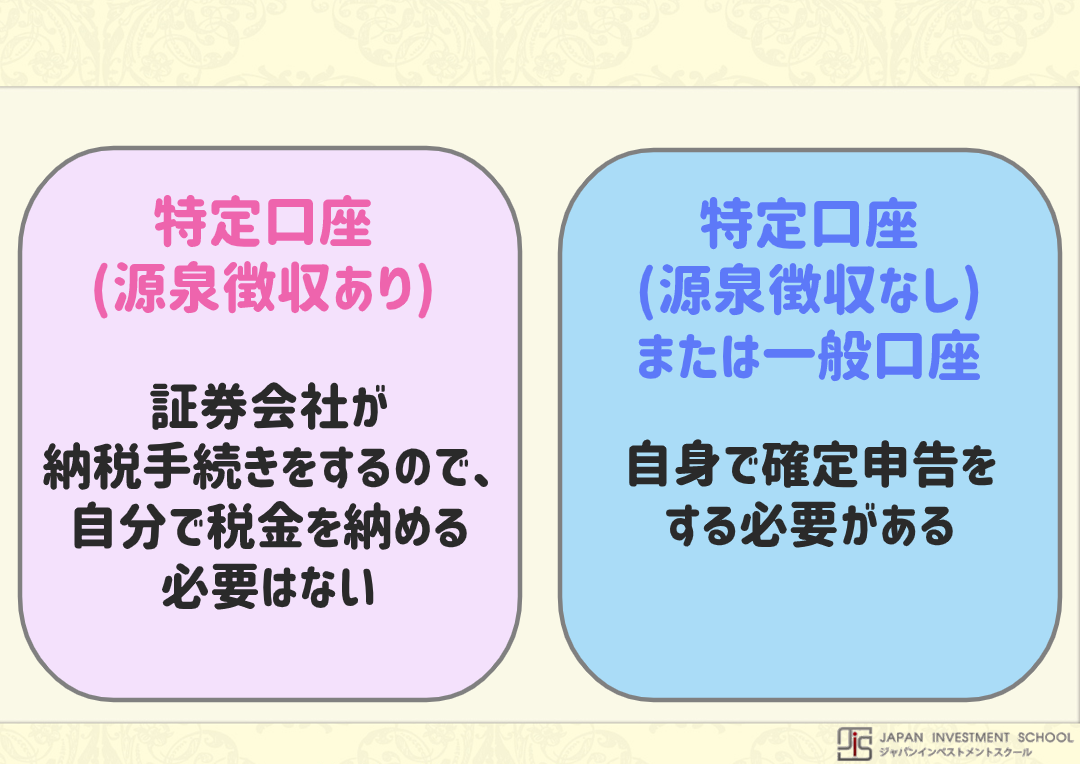

株の特定口座の種類と税金の支払い方法

源泉徴収ありの特定口座で株取引を行っている場合には、証券会社が納税手続きを行ってくれるので、自分で税金を納める必要はありません。一方で、源泉徴収のない特定口座または一般口座で株取引を行っている場合は確定申告を行う必要があります。

株の一般口座と税金の支払い方法

一般口座で株取引を行っている場合には、自分で確定申告書に年間取引報告書を作成しなければなりません。特定口座の場合には、証券会社が年間取引報告書を作成してくれます。そのため、株取引を行う場合には特別な事情がない限り特定口座で株取引を行うようにしましょう。

特定口座の場合株の税金はいつ引かれるの?

特定口座の場合の税金は、売り約定が成立した時点で税金が差し引かれます。損失が生じた場合には引かれることはありません。

株で税金対策したい場合の節税方法

株で税金対策をした場合には、税控除制度を使ったり、株取引口座を工夫することが大切です。以下では、株で税金対策をしたい方向けに、節税の方法を具体的に説明していきます。

株で税金対策をした場合には、税控除制度を使ったり、株取引口座を工夫することが大切です。以下では、株で税金対策をしたい方向けに、節税の方法を具体的に説明していきます。

給与所得がある場合・株の税金が控除されてかからない非課税は「20万円」がカギ

サラリーマンの場合は、株の利益が20万円までなら税金がかかりません。年収2,000万円以下の給与所得者で、給与以外の所得が年間20万円以下の場合は、確定申告をしなくても良いことになっています。この仕組みを申告不要制度と言います。

株の税金対策におすすめ!SBI証券特定口座の特徴

株の税金対策をしたいと考えている場合には、SBI証券特定口座がおすすめです。SBI証券特定口座は源泉徴収ありも源泉徴収なしも選ぶことができます。源泉徴収なしの場合は、特定口座年間取引報告を発行してもらえるので、自分で確定申告をする場合も面倒な手続きが必要ありません。

株の税金対策として特定口座の源泉徴収ありを選ぶべき理由

特定鋼材の源泉徴収ありを選んだ方が良い理由は、自分で自分の課税所得を計算しなくて良いからです。特定口座の源泉徴収を選んでおけば、金融機関が自動で源泉徴収を行ってくれます。

特定口座で株売買の損失が出た場合の税金

特定口座内の取引であれば、損失が出た場合でも金融機関がきちんと損益通算をして計算してくれるので、自分で確定申告にいく必要がありません。国内株式、海外株式、公募株式投信、債券等を売却したときの譲渡損益をすべて合算で計算してくれます。

クロス取引で株の税金を節税する方法

クロス取引とは同一銘柄を同一株数で同一値段の買い注文と売り注文を同時に発注し、約定させることを言います。同じ銘柄を同じ株数・同じ値段で売買するだけなので、損得はありません。

ただし、手数料がかかるのでその分マイナスとなります。その手数料分をマイナスにすることによって、収益から手数料がマイナスされることになるので、その分税金の節約が可能となります。

株投資の税金対策で認められる経費

株投資の税金対策として認められている経費としては取引で使うために購入したパソコン・株関連書籍・通信費や文具代などを挙げることができます。

これらは損金として参入されることになるので収入から控除することができます。

ストックオプションの課税について

ストックオプションを持ってるだけであれば、課税されることはありません。そのため、確定申告も必要ありません。しかし、ストックオプションの権利を行使した場合には、これは給与所得に該当します。そのため、給与所得に対する課税がなされます。

ただし、退職後にストックオプションの権利を行使した場合には雑所得となり、これに対して課税がなされます。

NISAには税金がかからないのは本当?

NISAとは毎年100万円を上限とする新規購入分を対象に、その配当や譲渡益を最長5年間、非課税にする制度です。そのため、NISAは毎年100万円が非課税投資枠となっています。そのためNISAであれば、毎年100万円までは税金がかかりません。

みなし配当と税金の関係

みなし配当とは、会社法上の規程では剰余金の配当または分配に該当しないものの、その実態は利益配当であるとみなされたもののことを言います。そのため、税務上、みなし配当は配当金と同様に取り扱われることから、これに対して課税がなされます。

株取引に関する税金の青色申告について

株取引をして利益が出た場合には確定申告をして税金を納めなければなりません。青色申告をしておくと、株取引に関する税金を安くすることができるといったメリットがあります。

青色申告は優遇措置が多く、基礎控除額が大きくなっているので、控除される金額が大きいぶん、節税メリットも大きくなります。

株の特定口座で天引きされた税金の還付について

特定口座で取引を行った場合には、金融機関が納めるべき税金を自動で計算して差し引いておいてくれます。その結果、私たちは特定口座で株取引をしていれば確定申告をせずに済むと言うメリットがあります。

しかし、年間収益が20万円を超えなかった場合、株の特定口座で天引きされた税金は税金を納めすぎている場合があります。その場合、確定申告をすれば、税金の還付を受けることができる場合があります。

株の確定申告でe-Taxを利用する方法

株で確定申告をするのであれば、e-Taxを利用した方が便利です。確定申告書作成コーナーのホームページから、e-TAXを利用することができます。e-Taxを利用すれば、わざわざ税務署に行かずとも確定申告を行うことができるので大変便利です。

株で損をして赤字になった場合の確定申告

株で損をして赤字となった場合でも、確定申告をした方が良いと言えます。なぜなら、株取引で損が出た場合には、損益通算と損失の繰越控除という制度を活用することができるからです。特に損失を翌期以降にも繰り越すことができるので、来年度まで節税効果が持続します。

株取引の確定申告で譲渡損失を繰越控除する場合

株取引で譲渡損失が生じた場合には、場株式等の譲渡損のうち、その年の譲渡益から控除しきれない損失金額を、毎年確定申告を行うことによって、最大3年間繰越すことができます。

繰り越した年の株式等の譲渡益等を控除することができるので、損益通算が行われ翌期以降に節税効果を見込むことができます。

株で利益がある場合の確定申告と国民健康保険料の関係

株で利益がある場合に確定申告をすると、給与や公的年金などの他の所得とともに、保険料の算定対象に含まれることになります。ただし、国民健康保険料は住民税の課税の取り扱いに準ずるというルールとなっています。

結果として、確定申告をして上場株式等の譲渡所得等や上場株式等の配当所得等の所得額が発生する場合であっても、きちんと手続きをし、住民税の課税方法として申告不要制度を選択すれば、保険料の算定対象となる所得には含まれなくなります。

会社員が株で利益を得たら年末調整済みでも確定申告が必要な例

サラリーマンは会社で年末調整を行っているので確定申告を行っていないという方も多くいます。しかし、株で利益を得た場合であれば個人で確定申告が必要となります。なぜなら、会社側はあなたが株で得た利益を知っているわけがないからです。結果として、株式で得た利益については自分で確定申告を行わなければなりません。

確定申告を行う場合は、1年間(受渡日ベースで1月1日から12月31日まで)の譲渡に関して、原則、翌年の2月16日から3月15日までに手続が必要となります。この間に確定申告を済ませるようにしましょう。

公務員が株で利益を得た場合の納税方法

公務員の場合、副業が禁止されています。そのため、公務員が株で利益を得た場合には、副業と認定されると服務規程違反となる可能性があります。

ただし、服務規程には株取引を禁止するようなルールが定められているわけではありません。こうした事情をきちんと理解した上で、公務員が納税する場合でも確定申告を行わなければなりません。

ただし、他の職業の場合と同様に、株取引で得た利益が20万円以下の場合には、確定申告を行わなくても良いことになっています。

自営業・個人事業主が株で利益を得た場合の納税方法

自営業のような個人事業主が株で利益を得た場合には、確定申告期間に自分の課税額を確定し、青色申告で納税をしなければなりません。

税金はその人の個人所得に対して課税されるものなので、所得税を納める必要があります。株取引の譲渡利益だけではなく、配当金についても課税対象となるのできちんと確定申告を行うようにしましょう。

被扶養者(ニートや専業主婦、学生)が株で利益を得た場合の納税方法

被扶養者(ニートや専業主婦、学生)が株で利益を得た場合、所得合計が38万円を超えてしまうと来年度扶養から外されてしまうので注意が必要です。

ただし配偶者の場合には、最大で76万円未満であれば、配偶者特別控除を受けることができます。被扶養者であっても、株で利益を得ている場合にはきちんと確定申告をして納税しなければなりません。

未成年が株で利益を得た場合の納税方法

未成年が株で利益を得た場合には、所得が38万円未満であるような場合には確定申告は扶養です。税金を納める必要はありません。

しかし、それを超えると来年度から扶養を外され、税金を納めなければなりません。納税する場合には、未成年であっても確定申告を行うことが必要です。

特定口座なら株の損切りで税金が安くなる!

株取引を行うのであれば、特定口座を活用した方が面倒な手続きも必要なくなるので便利です。

特定口座を上手に活用すれば、株の損切りをした場合に税金が安くなることがあります。例えば、株取引で10万円の利益が出ている状態で、ある銘柄を損切りとして売却して3万円の損失が出ているとします。その場合、通年で7万円の利益が出ている状態となります。7万円であれば、確定申告をする必要はありません。

しかし、特定口座で株の損切りをし、確定申告を行えば、7万円分に対する税金をすでに支払っていることになるので、このとき支払った税金が返ってくることになります。

株の損益通算で税金を取り戻す方法

株取引は、2008年の税制改正によって、株式の売却損と配当金を損益通算することができるようになりました。

そのため、4月に10万円の利益を得ていた場合でも、8月に10万円の損失が出たとすれば、通算で0円となります。その場合、確定申告を行っていない場合には、10万円に対する課税が行われているので、その課税額の還付を受けることができます。

住宅ローン減税で株の税金を取り戻す方法

住宅ローンは税務上損金として扱われることになるので、自分の収益から控除することが可能です。例えば、株取引で30万円の利益を得ていても、住宅ローンで20万円支払っている場合には、これが損金算入されることで、当期あなたは10万円の利益しか稼いでいないことになります。

結果として、20万円分に対する課税は税金を支払いすぎていることになるので、確定申告をすれば税金を取り戻すことができます。

株の利益で税金(ふるさと納税)を支払う場合

株取引でかせいだ利益を使ったふるさと納税を行う場合でも、確定申告をしていれば、納税した分は納税したとみなされます。その結果、ふるさと納税をした分は株で得た利益から差し引くことができます。

結果として、ふるさと納税をした場合には、きちんと確定申告をした方が、納税額が少なくてすむようになるので、納めすぎた税金が還ってくる場合があります。

株の税金が安い国はどこ?

株に対する税金が安い国と言えばニュージーランド・シンガポール・香港・スイスです。この4つの国と地域は所得税が日本に比べて大幅に低く、キャピタルゲインに対する課税と相続税が存在しません。そのため、これらの国は日本と比較すると株に対する税金が安いと言えます。

まとめ

株取引を行う場合には、金融機関に源泉徴収ありの特定口座を作ることがおすすめです。なぜなら、面倒な手続きなしに金融機関が税額を計算して納めてくれるからです。源泉徴収をしないタイプの特定口座でも、年間取引報告書を発行してくれるので、自分で年間にどれだけ株取引をしたのかを計算せずに済みます。

基本的に、株取引で得た利益に対しては税金がかかります。もし税金を納めないと脱税で罪に問われる可能性もあるので注意が必要です。自分の置かれた状況に合わせて、必ず正しい手続きで納税を行なうことが大切です。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント