「株式投資に興味があるけれど、証券会社が多すぎてどこが良いのかわからない…」

あなたは今、このような悩みを抱えていませんか?

証券会社を選ぶのに疲れたとあれば、今回ご紹介する「マネックス証券」を検討してみてください。

マネックス証券は大手ネット証券のひとつで、サポートの質が高いことで多くのユーザーに親しまれています。

加えて、アメリカや香港の証券会社を買収することでグローバルな事業展開をしており、海外のサービスも取り入れているのがポイント。

この記事ではマネックス証券の特徴や魅力、評判を徹底的に解説します。

口座開設の手順についても触れていきますので、まだ証券会社が決まっていないようでしたら参考にしていただけると幸いです。

|

この記事を書いた人 ファイナンシャルプランナー 児玉一希 |

| プロフィール・所持資格 | 日本ファイナンシャル・プランナーズ協会が定めている、ファイナンシャルプランナー技能士の資格を有し、当サイトの監修活動を始め、相場情報のまとめやコラムを寄稿する活動なども行なっている。 |

| [広告]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【1年間で、14万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

マネックス証券の特徴とメリット・デメリット

マネックス証券は株式や投資信託、IPOなど金融商品を豊富に取り扱っている総合証券会社です。

1999年5月20日に創業と長い歴史をもっており、ベテラン投資家から初心者と幅広いユーザーに愛されています。

2020年9月現在、口座開設数は1,890,888件と非常に多く開設されていることがわかります。

なぜ、マネックス証券はここまでの人気を誇る証券会社になれたのでしょうか?

それは「取扱商品の豊富さ」「初心者向けの勉強会」「充実したサポート」「自社セミナー」が挙げられます。

メールマガジンも配信しており、こちらでは直近の市況や、投資に役立つ情報を得ることが可能です。

最大の特徴として、非常に多い数の米国株を扱っている点も見逃せません。

というのも、大手のネット証券の中で米国株を取り扱っているのはマネックス証券のほかには「楽天証券」「SBI証券」「DMM.com証券」しか存在しないためです。

マネックス証券で取引できる米国株の数は3,600銘柄以上と多く、これは米国株を取り扱っている証券会社のうちトップとなっています。

自分のスタイルにもっとも合う投資商品を選びやすいのが、マネックス証券の特徴であり強みといえるでしょう。

マネックス証券のメリット

マネックス証券を利用する主なメリットは、取り扱っている金融商品の種類の多さや手数料の安さ、アプリ・ツールの利用などです。

どのように優れているのか、ここでそれぞれ分けてご紹介します。

金融商品の数が非常に多い

主要の金融商品をほとんど取り扱っているため、選択に迷ったらとりあえずマネックス証券で口座開設をしておけば選びやすくなります。

マイナーな金融商品もしっかりカバーしており、他の証券会社ではなかなか見られない「金・プラチナ」も取引することが可能です。

株式取引手数料が業界最安水準

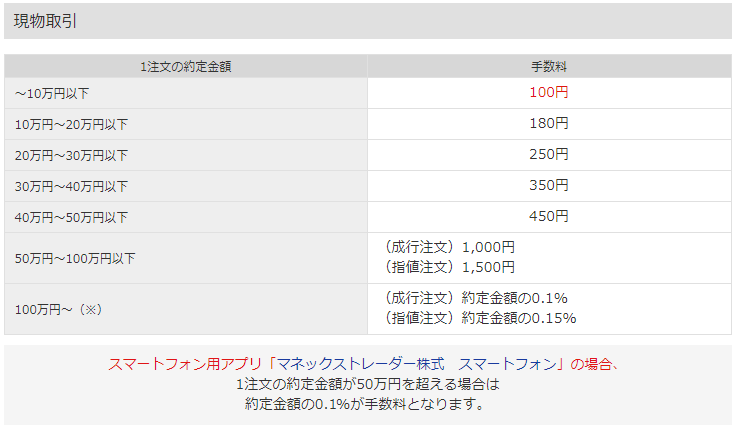

株式取引手数料の安さにも定評があり、業界最安水準の最低100円(税抜)からトレードできます。

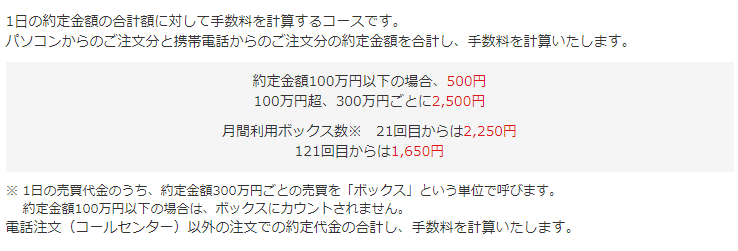

手数料に関するコースが用意されており、1注文ごとに手数料を計算する「取引毎手数料コース」と、1日の約定金額の合計から手数料を計算する「一日定額手数料コース」の2種類が存在します。

あまり数を重ねない場合は前者、積極的にトレードするなら後者と、自身の投資スタイルに合わせて選べるのですね。

なお、取引手数料の安さは株式投資のみならずFXや米国株などでも見られます。

「FX(外国為替証拠金取引)」は10,000通過未満の取引手数料が無料、米国株は無料~20ドルとやはりリーズナブル。

かならずかかってしまうコストを確実に抑えられるため、がっつりトレードする方にはうれしい安さではないでしょうか。

米国株の取引手数料が安い

マネックス証券は米国株の取り扱い数は然ることながら、取引手数料の安さにも力を入れています。

【米国株の取引手数料】

- 約定代金の0.45%

- 最低手数料は0米ドル(無料)

- 最大でも20米ドル

- スプレッド(為替手数料):買付時は0銭、売却時は25銭

注1:売却時のみ、「SEC Fee=約定代金1米ドルにつき0.0000221米ドル」が追加で発生

(小数点以下第3位は切り上げ、最低0.01米ドル)

注2:為替変動を考慮しスプレッドは定期的に見直しており、次回は2020年12月に予定

さらに、外国株取引口座への初回入金から20日以内に取引した米国株の取引手数料が最大3万円まで米ドルでキャッシュバックされるという特典も。

米国株に絞ってトレードをするならば、マネックス証券は極めて有力な候補となります。

高機能なアプリ・ツールも完備

マネックス証券は金融商品の多さと取引手数料の安さという強みがありますが、それだけでは終わりません。

独自の機能を多く搭載しているトレードツール「マネックストレーダー」や、企業の業績に関する情報を見られる「銘柄スカウター」など、他にもたくさんのアプリ・ツールを利用できます。

マーケット情報やニュースを見ながら素早く注文できるため、プロトレーダーさながらのトレード環境も誰でも手軽に揃えられるのも強みですね。

アナリストが調査した投資情報なども無料で配信しているので、こちらも強力な武器になり得ます。

使っているデバイスによって利用できるアプリ・ツールは少し異なるものの、3~10種類と非常に多いです。

そのどれもがトレードに役立つものであるため、なにもないところから手探りでやるよりもずっと効率的にスキルを高められるでしょう。

マネックス証券のデメリット

ここまでメリットをご紹介しましたが、デメリットがないわけではありません。

数こそ少ないですが気になる方には気になるであろう欠点ですので、こちらも合わせてチェックしていきましょう。

国内株式の取引手数料が少し高め

マネックス証券における国内株式の取引手数料は安いほうなのですが、中小のネット証券と比べると少し劣ります。

身近な証券会社を例にあげると、「SBI証券」の最安手数料は5万円まで50円(税抜)、「楽天証券」は5万円まで55円(税抜)、条件を満たすと10万円まで無料です。

一方、マネックス証券は10万円まで100円となっています。

SBI証券や楽天証券とは異なり、5万円ではなく10万円が最安手数料のラインとなっているため、少額投資をメインに取り組む場合はコストがかさんでしまうのです。

なお海外株式の取引手数料は同水準ですので、こちらについては目立つ差はありません。

国内株式に投資する場合、他のネット証券よりも少し損をするケースがあるということですね。

マネックス証券で本格的に投資するならば、国内株より米国株のほうが向いているといえるかもしれません。

1注文50万円以上の約定で手数料のパターンが変わる

1注文の約定金額が50万円を超えると、その注文が「成行注文」か「指値注文」かで手数料が変わります。

50万円~100万円以下の場合、成行注文は1,000円である一方、指値注文だと1,500円と高めに。

また、使っているデバイスがパソコンかスマートフォンかでも変動するので注意してください。

スマートフォンを用いており、かつマネックス証券がリリースしている専用アプリからトレードをすると、50万円を超えた際の手数料は約定金額の0.1%となります。

パソコンからのトレードだと50万円を超えた時点で1,000~1,500円の手数料が発生しますが、スマートフォンであれば約50万円の時点では約500円です。

つまり、まとまった資金でトレードする際はスマートフォンから行なったほうがコストを抑えられるということです。

外国株の取り扱い数は少ない

マネックス証券は米国株については無類の強さを誇っていますが、それ以外の外国株は中国株しか取り扱っていません。

SBI証券は米国や中国の他にも、ロシアやシンガポールなど9ヶ国もの外国株を取り扱っています。

多くの海外へ投資したいとお考えであれば、マネックス証券は相性が悪いと言わざるを得ないでしょう。

マネックス証券の評判はどう?肯定的・否定的な声

マネックス証券の特徴について触れましたが、実際の使用感はどれほどなのか気になった方は多いはず。

ここでは、マネックス証券を利用しているユーザーの声をまとめました。

肯定的な声はもちろん、否定的な声もまとめていますので、マネックス証券が自身に合う証券会社かを判断しやすくなるはずです。

マネックス証券の良い評判

まずは、マネックス証券の良い評判から見ていきましょう。

会社四季報を無料で利用できる

「会社四季報」とは株式投資をはじめ、マーケティングや取引先調査などの情報が掲載されている情報ハンドブックです。

日本の上場会社の基本情報や財務内容、株価データなどを見られるのが特徴で、多くの個人投資家に活用されています。

この会社四季報ですが、マネックス証券の口座を持っていると無料で利用できるのです。

各企業の情報を集めたいとあれば、とりあえず口座開設をしておくと良いでしょう。

つーわけで、証券口座のマーケットボードに東京エクセレンスの新しい親、加藤製作所さんを登録、四季報もチェック。 マネックス証券は口座を持っていると四季報を無料で見れるのが助かる。

— のぶ@のぶ屋 (@nobu_ya_com) July 26, 2018

コールセンターのサポートもばっちり

マネックス証券の使い方がわからなかったり、手元にパソコンがないけどトレードをしたいという場合は、コールセンターで質問するのがおすすめです。

コールセンターは口座開設の済んでいる方はもちろん、まだ開設していない方へのサポートも行なっています。

自動音声とオペレーター対応の2種類がありますが、口座開設の済んでいない方は後者を選んだほうがスムーズに解決できるでしょう。

ただ、自動音声は24時間対応である一方、オペレーター対応は平日8:00~17:00となっていますので注意してください。

マネックス証券のコールセンターは、HDI-Japan主催の「『HDI 格付けベンチマーク』2019年【証券業界】」において、「Webサポート」「問合せ窓口(電話)」の両部門で最高評価の「三つ星」を獲得しています。

この実績から、マネックス証券のコールセンターは随一のサポート体制であることがわかりますね。

ありがとうございます!#マネックス証券 のコールセンターが、「『HDI 格付けベンチマーク』2019年【証券業界】」で、「Webサポート」「問合せ窓口(電話)」の両部門で最高評価の「三つ星」を獲得しました㊗️

励みになります!

これからも更なる向上に努めてまいります😊https://t.co/VBFy3jpBXP— 清明 祐子 (@YSeimei) August 9, 2019

自社セミナーも充実している

マネックス証券は使用感のほかに、自社セミナーが多いことでも有名です。

投資初心者を中心に、個人投資家のスキルをアップさせるための自社セミナーを会員限定で、定期的に開催しています。

株式投資のみならずFXや仮想通貨についての講演も行なっていますので、興味があれば積極的に参加してみましょう。

有力な情報を教えてくれることはもちろん、セミナーによっては来場者特典もプレゼントしているところもあります。

今日はマネックス証券主催のセミナーへ行ってきました♪

今後の株、為替相場についてだけでなく、幅広く有意義なセミナーでした(^^)

また、米国株についても詳細な内容となっており大変満足できました♪

また来年も行こう(;゚д゚)ェ… pic.twitter.com/vvhHwRiqQe— マスター🇺🇸🗽米国投資家 (@master7america7) December 14, 2019

マネックス証券の悪い評判

肯定的な声があれば、たいてい否定的な声も出てくるものです。

良い評判ばかりでなく、悪い評判についても目を通しておきましょう。

マネックス証券の明らかな欠点をあらかじめ理解しておけば、いざ利用する際に困ることがなくなります。

サイトが使いにくい

「マネックス証券 使いにくい」と調べてみると、「サイトが使いにくい」との声が多く上がっていることが確認できます。

人によっては「1日中がんばっても、株取引にすらたどり着けない」との声も。

サイトの使いやすさはトレードのモチベーションに直結するといえますので、これは致命的かもしれません。

米国株の取引がしたい、などの理由で他の証券会社から乗り換えた方は、同じように苦戦してしまう可能性があります。

マネックス証券前に少し使ってたけど、サイトがけっこう使いにくい印象。入金とかも。

ただアプリがあるのはいいね!!手数料下がれば配当再投資もしやすくなるし😃— ぐで太郎 (@gude_gudelife) July 3, 2019

米国株取引の資金振替が面倒

マネックス証券は米国株に強い、というのは先述したとおりです。

ただ、同じく米国株を取り扱っているSBI証券や楽天証券と比べると、資金振替の手順が面倒だと言われています。

それもそのはずと言うべきか、マネックス証券は入金するだけでは米国株を買えません。

証券総合口座から外国株取引口座へ資金振替を行い、次に日本円を米ドルに為替振替してはじめて買えるようになります。

円からドル、ドルから円と、どちらに両替する場合もマネックス証券だけ手順が多いため、避けられてしまっているようですね。

米国株🇺🇸を買う為にマネックス証券を開設したがメチャクチャ使いにくい😡楽天に比べたらあり得んくらい使いにくいから入金したお金全部抜いてやった😑 #マネックス証券 #使いにくい

— ライトニング(投資家) (@lightningr66) August 31, 2018

マネックス証券の口座開設方法

マネックス証券の特徴や評判を見て気になりましたら、さっそく口座開設をしてみましょう。

ここではマネックス証券の口座開設方法をわかりやすくご紹介します。

最短3分で完了するほど簡単ですので、ぜひお目通しください。

マネックス証券の口座開設はこちらから行えます。

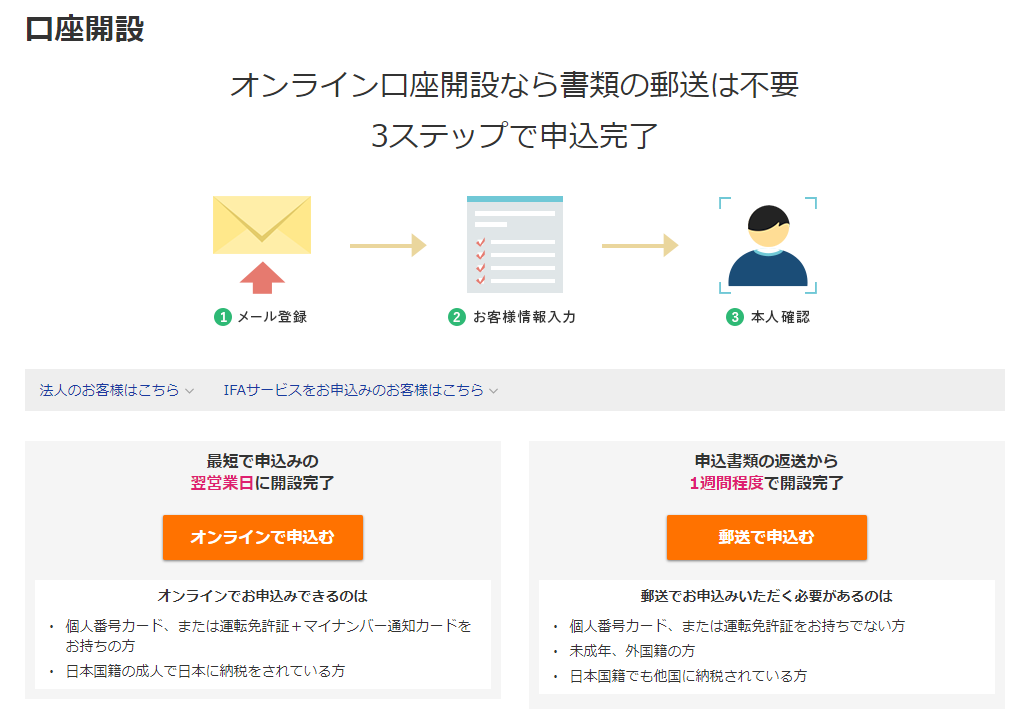

こちらはマネックス証券の口座開設トップページです。

申し込み方法は「オンライン」か「郵送」の2パターンがありますが、ここでは簡単かつスピーディーに開設できるオンライン申し込みについてご説明します。

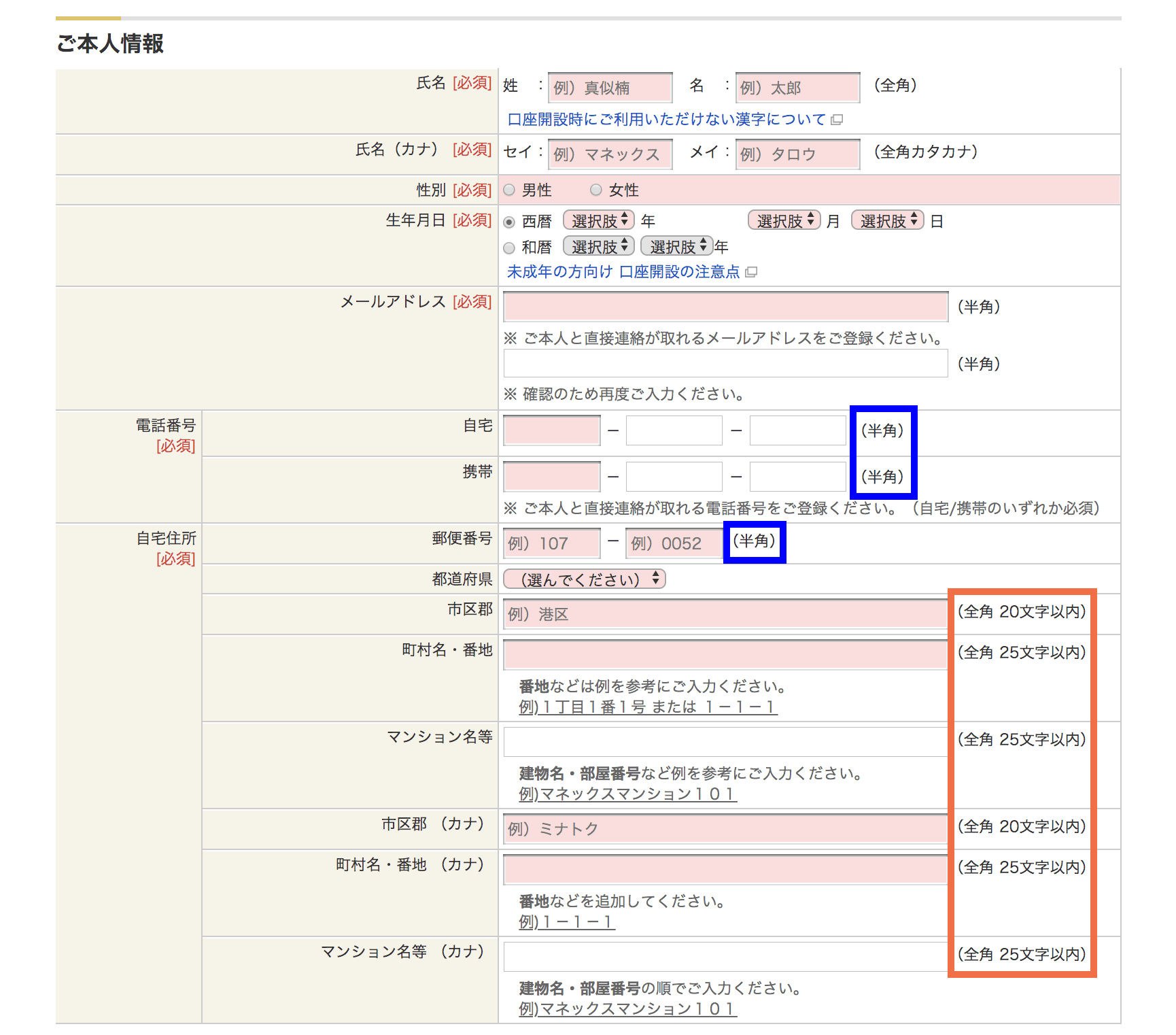

口座開設①:ご本人情報の入力

「オンラインで申込む」をクリックするとページが変わりますので、一番下までスクロールしてください。

ページ最下部にある「お申込みフォームへ」のボタンをクリックすると、「オンラインお申込み対象の確認」というページへ切り替わります。

ここは「はい」をクリックし、次へ進みましょう。

こちらが、お申込み内容の入力フォームになります。

赤色の枠は必須項目のため、すべて忘れず入力してください。

「電話番号」と「郵便番号」は半角、「町村名・番地」はハイフン含め全角で入力する必要がありますので注意です。

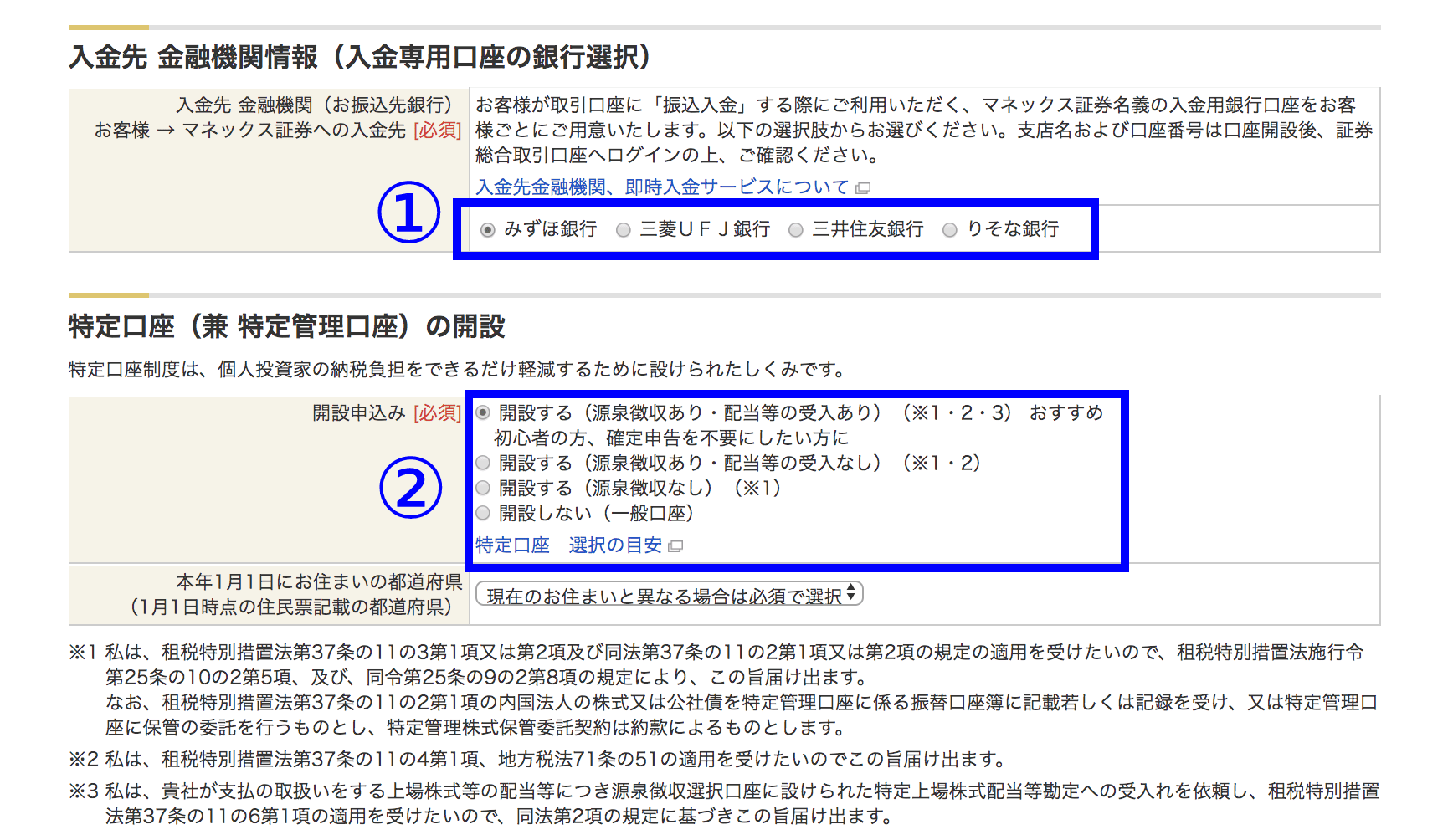

「入金先 金融機関情報」では、入金する際に利用する銀行口座を選びます。

みずほ銀行、三菱UFJ銀行、三井住友銀行、りそな銀行のいずれかからお選びください。

「特定口座の開設」では、株取引で利益を得た場合に必要となる確定申告を、自分でするか証券側でしてもらうかなどを選べる「特定口座」を開設できます。

投資初心者の方や、確定申告の手間をカットしたい方は、一番上の「開設する(源泉徴収あり・配当等の受入あり)」にチェックを入れると良いでしょう。

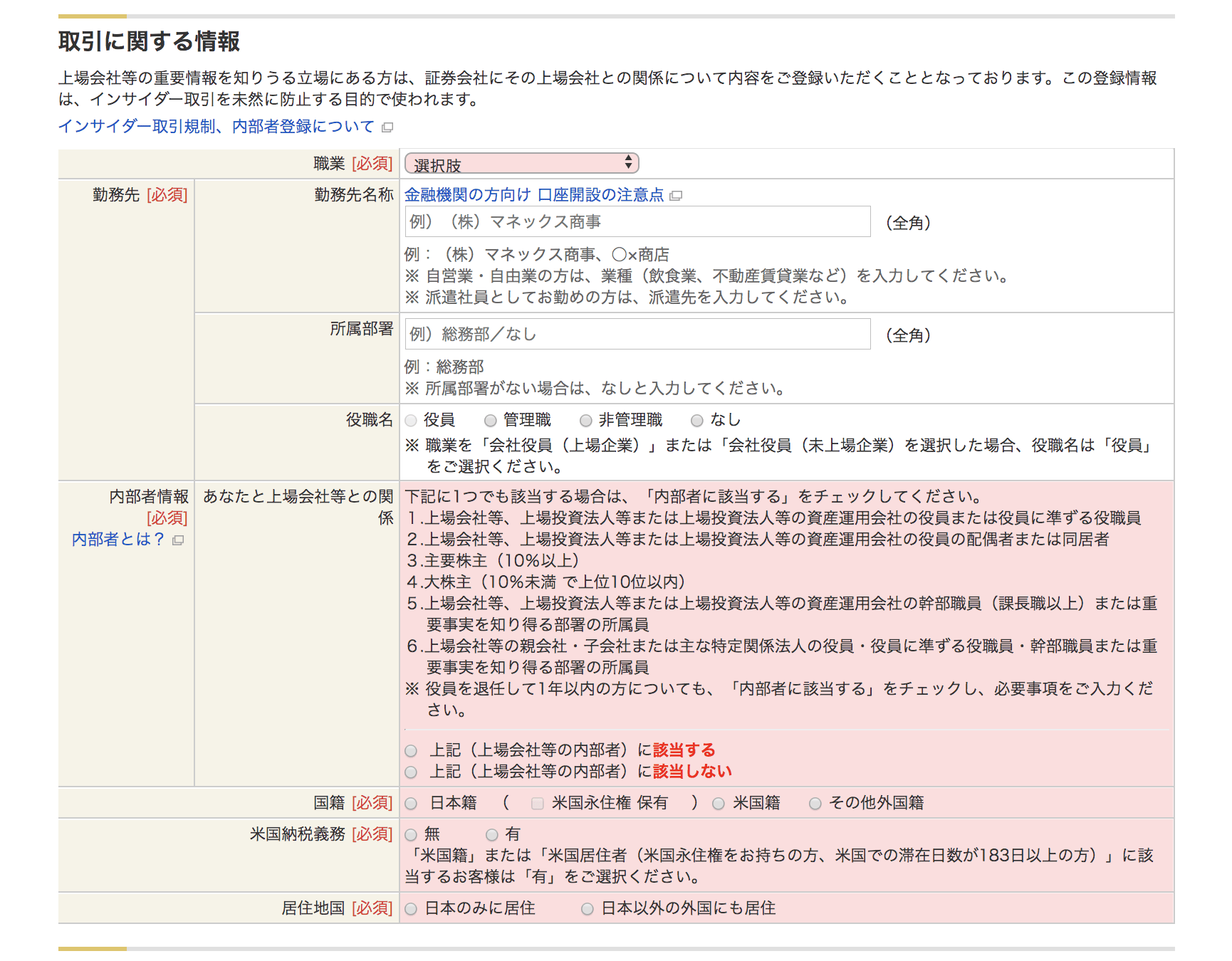

こちらでも、赤枠の箇所をすべて入力しましょう。選択肢によって入力項目が増えることがありますので、そちらも欠かさず埋めていきます。

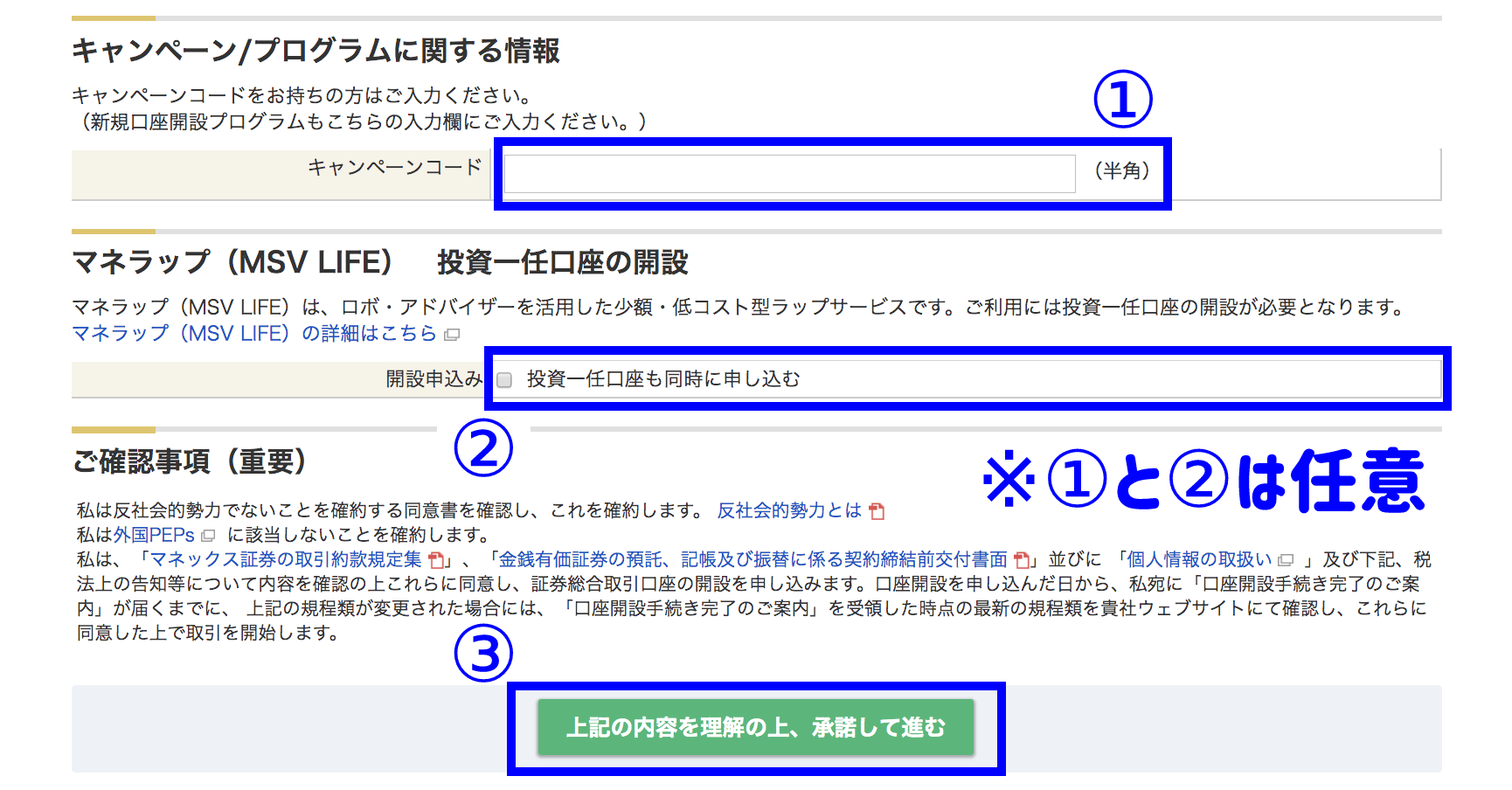

「キャンペーン/プログラムに関する情報」は、キャンペーンコードを持っていれば忘れず入力しましょう。

任意入力ですので、コードがなければスキップしても問題ありません。

「マネラップ(MSV LIFE)投資一任口座の開設」では、ロボ・アドバイザーを活用した少額・低コスト型ラップサービスを利用できます。

こちらは必要であればチェックを入れてください。

「ご確認事項」にある同意書等を確認したら、「上記の内容を理解の上、承諾して進む」のボタンをクリックしましょう。

以上で、ご本人情報の入力は完了となります。

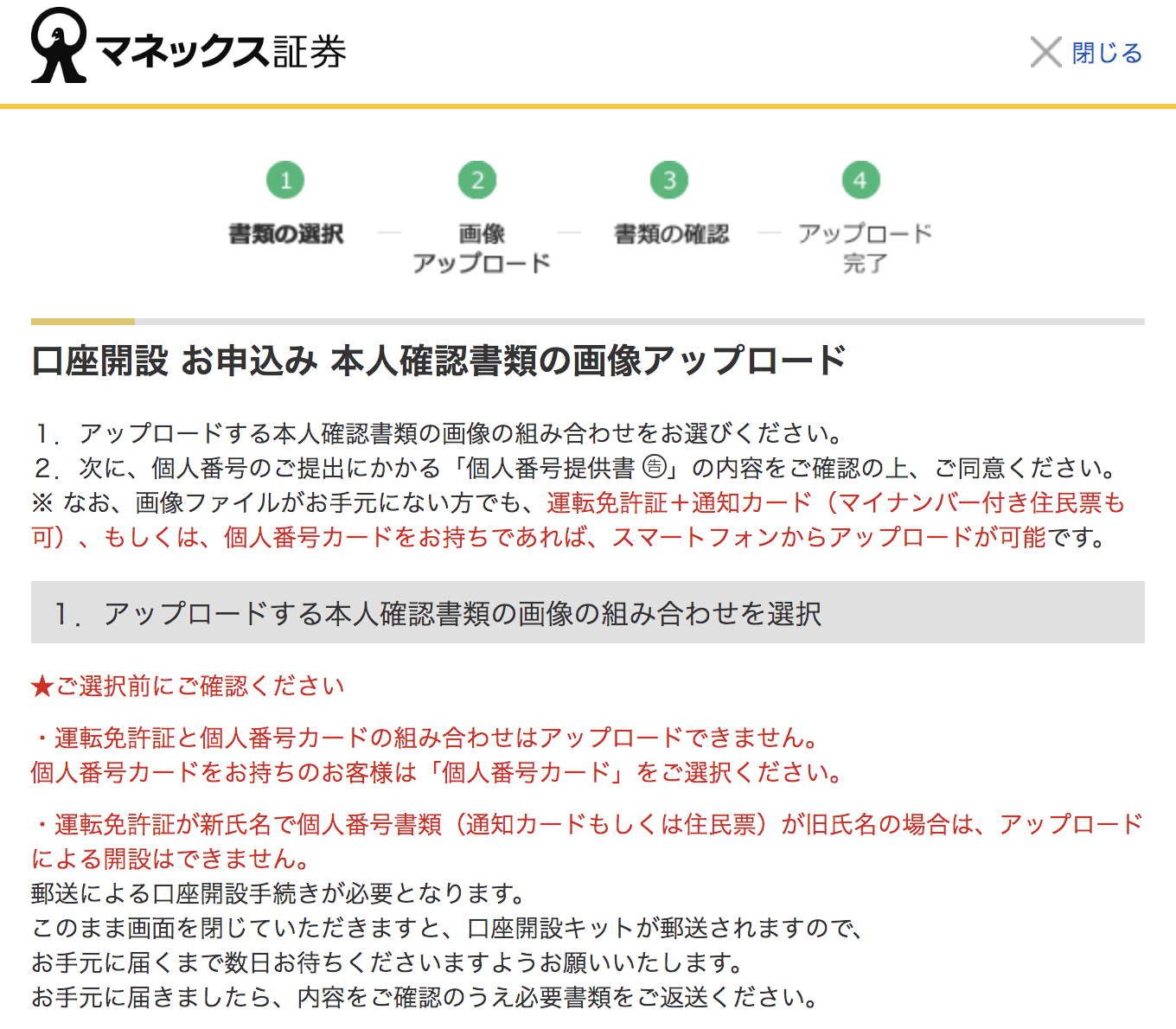

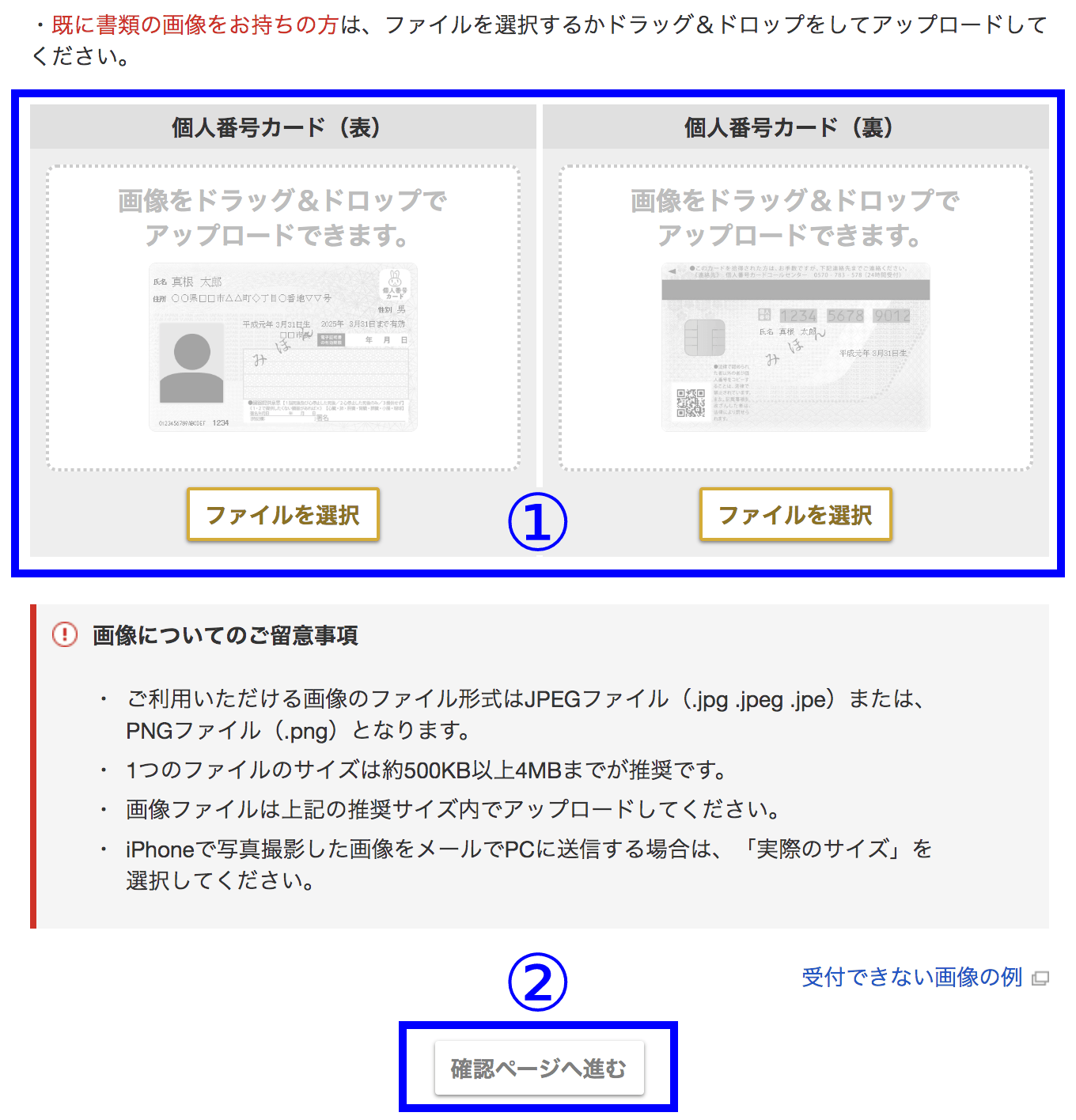

口座開設②:本人確認書類の画像アップロード

ここからは、本人確認書類のアップロード手続きになります。

「アップロードへ進む」をクリックすると、本人確認書類等のアップロードへ進みますので、手元に「個人番号カード」または「運転免許証およびマイナンバー確認書類」をご用意ください。

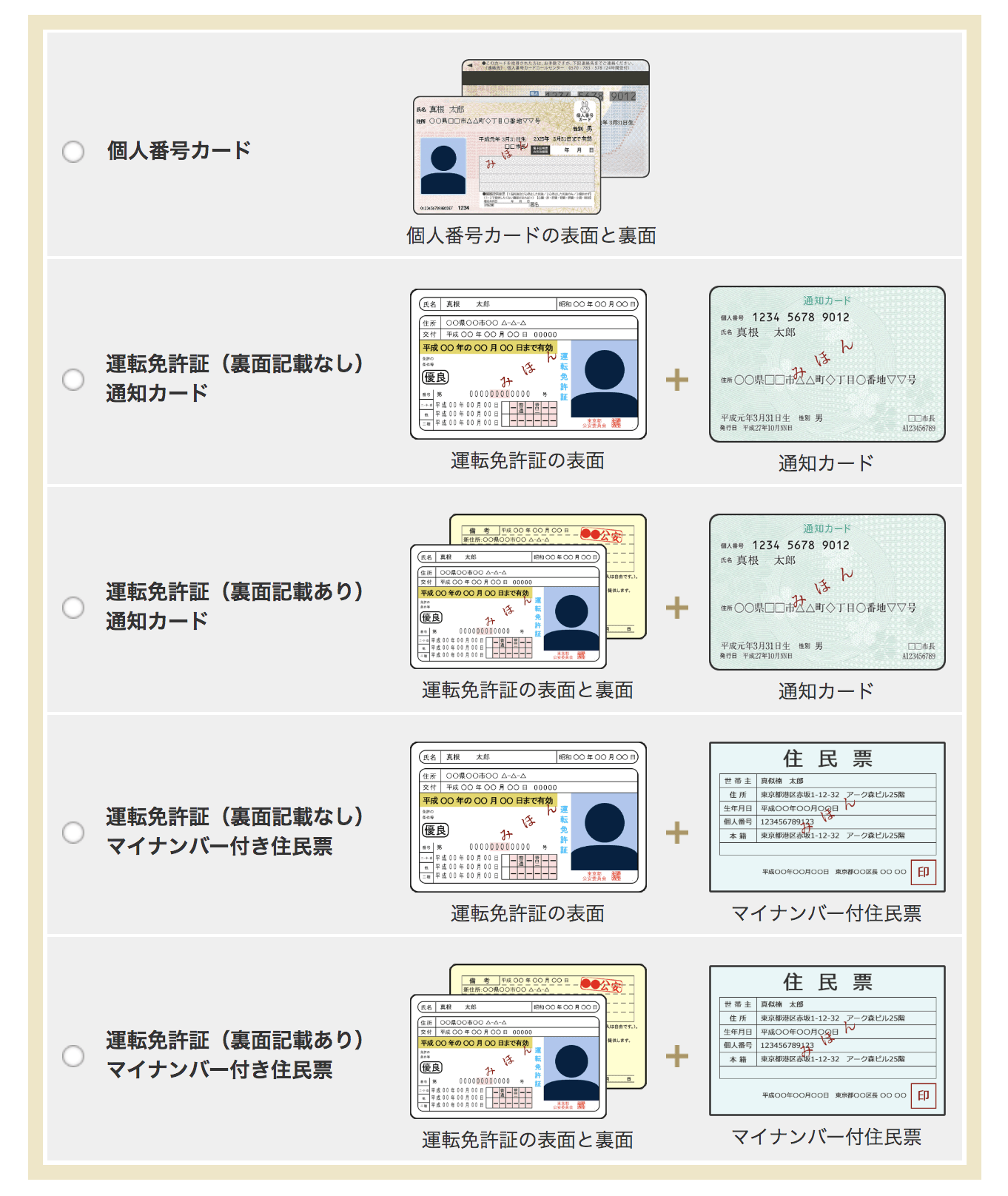

本人確認書類の画像の組み合わせは、

①個人番号カード

②運転免許証(裏面記載なし)

ㅤ通知カード③運転免許証(裏面記載あり)

ㅤ通知カード④運転免許証(裏面記載あり)

ㅤマイナンバー付き住民票

以上の4つから選べます。

※注意事項へかならず目を通し、お持ちの書類と合わせてお選びください。

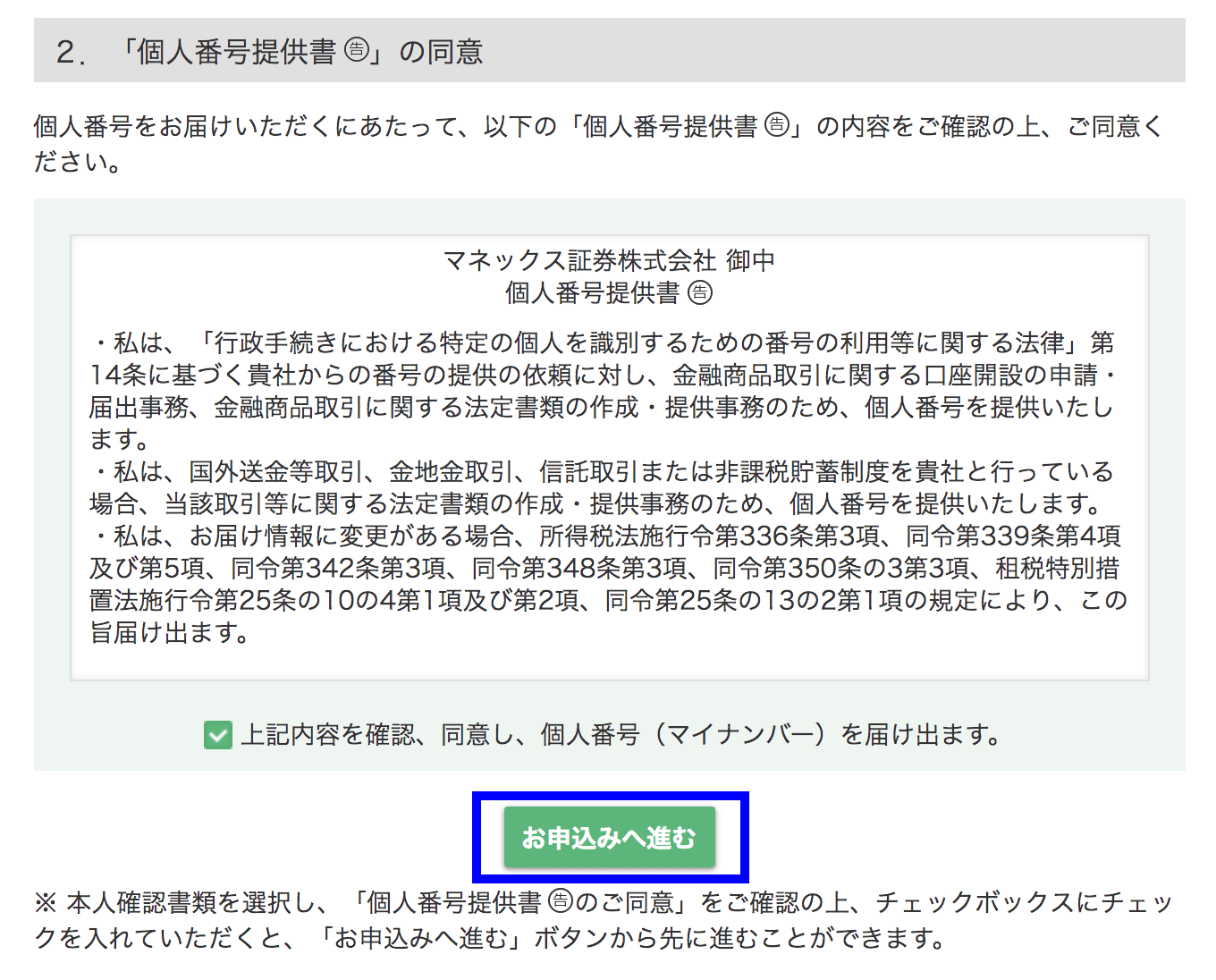

提出方法を選んだら、薄緑内の「個人番号提供書のご同意」をご確認ください。

確認後はチェックを入れ、緑色の「お申込みへ進む」ボタンをクリックしましょう。

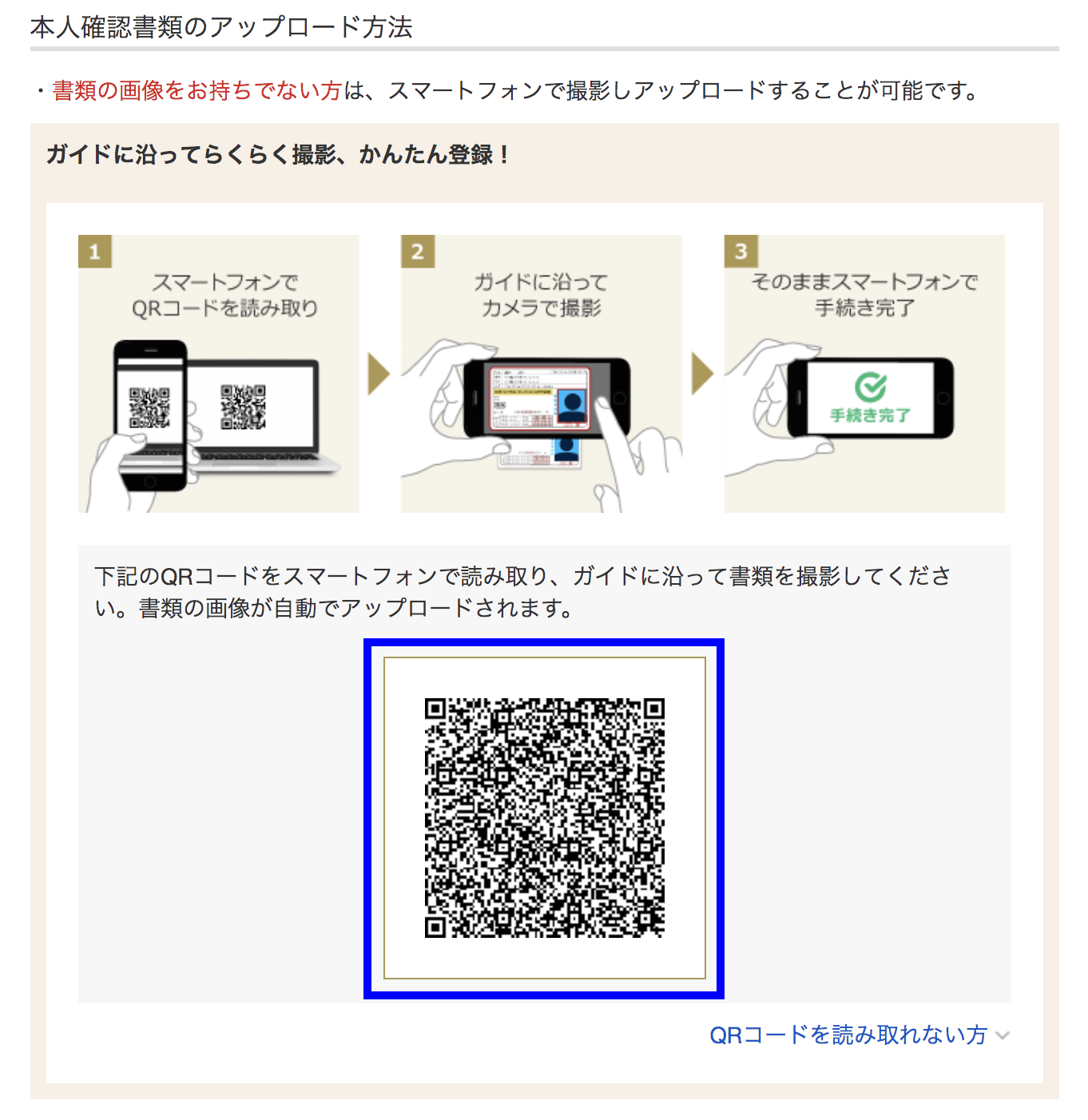

本人確認書類の画像をお持ちでない方

書類の画像をお持ちでなければスマートフォンを使って、青枠のQRコードよりガイドつきの撮影およびアップロードが可能です。

ガイドに沿って手元の書類を撮り、そのままアップロードすれば問題ありません。

本人確認書類の画像を既にお持ちの方

既に書類の画像をお持ちの場合は、ファイルを選択するか、画像をドラッグ&ドロップすることでアップロードできます。

アップロードが完了すると、はじめに入力したメールアドレス宛にアップロード完了の通知メールが届きます。

書類画像の手続きが完了するまで1日ほどかかりますので、しばらく待ちましょう。

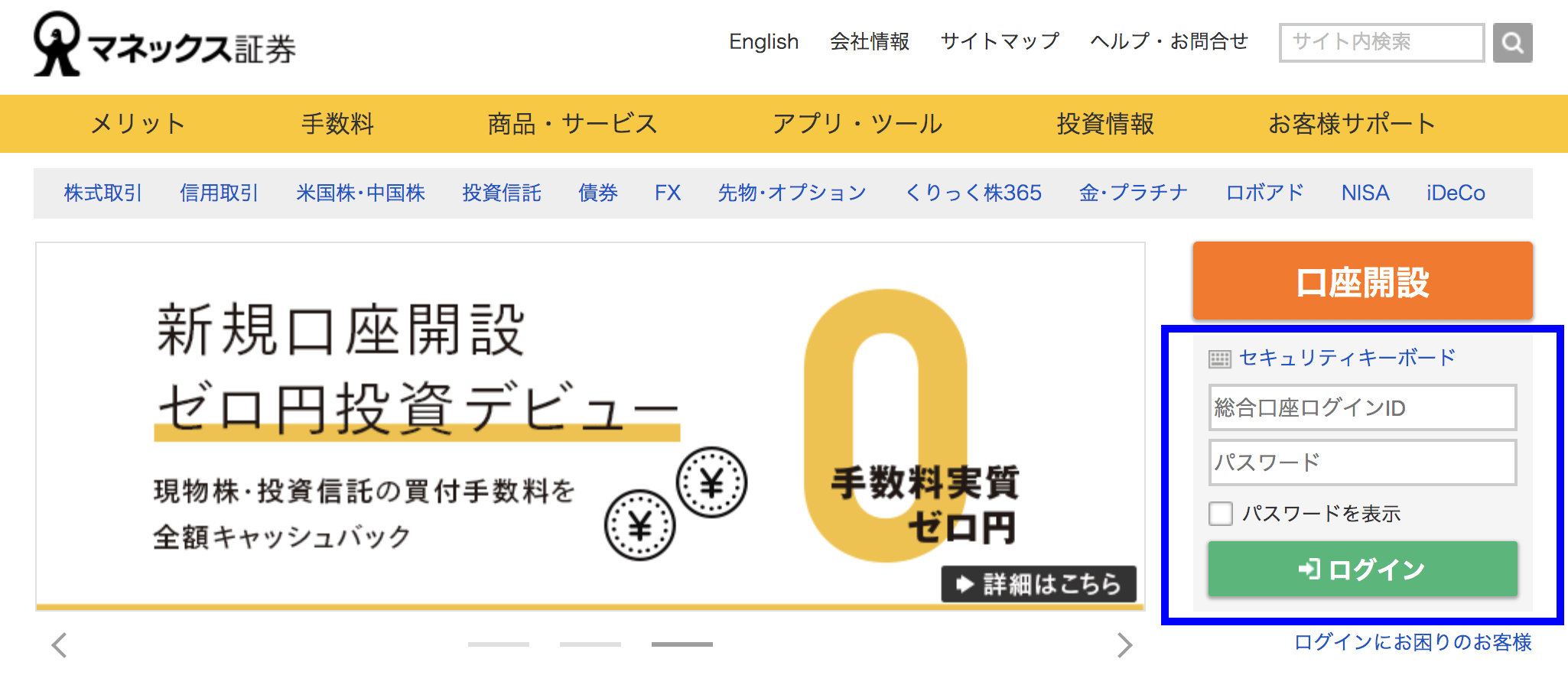

口座開設③:「口座開設通知」の受け取り・ログインして取引開始!

口座開設が完了したら、入力した住所宛に「証券総合取引口座開設完了のお知らせ」が郵送されます。

本人限定受取郵便(特伝)で届くため、本人不在時は受け取れない点にご注意ください。

マネックス証券での取引に必要なログインID、パスワードなどが記載されていますので、必ず確認しましょう。

口座開設通知に記載されているログインIDとパスワードをマネックス証券ウェブサイトに入力してログインすれば、口座開設の流れはすべて完了となります。

マネックス証券のトレードまでの流れ

マネックス証券の口座開設が完了したら、いよいよ株式取引スタートです。

株式の売買は、証券総合口座を経由して行われます。

なお証券総合口座では、預けた資金はMRF(マネーリザーブファンド)で無駄なく運用されます。

株取引をするには入金が不可欠ですので、まずは資金を用意しましょう。

入出金の方法

マネックス証券口座の入金は、以下の方法より選べます。

- 即時入金サービス

- 定期自動入金サービス

- マネックスセゾンカードでのATM入金

- 銀行振込

一方で出金する場合は以下の方法が利用できます。

- 指定の金融機関への出金

- マネックスセゾンカードでのATM出金

注文方法

マネックス証券では、様々なニーズに対応した多彩な注文が可能です。

具体的には、「逆指値・ツイン指値」、「成り行き・指値注文」などニーズに応じた取引を選べます。

現物取引はもちろん、信用取引でも多彩な注文方法に対応しています。

加えて、発注していた注文が約定した場合のみ次の注文が発注されるように設定することができる「連続注文」と、注文を発注する際にその銘柄の反対売買注文を予約設定できる「リバース注文」なども便利です。

ワン株(ミニ株)の買い方

マネックス証券では、「ワン株」と呼ばれる単元未満株の取引が可能です。

通常、株式は取引できる単位(単元株数)が定められており、1単元未満の取引はできません。

しかし、ワン株を使えば1株からでも取引可能、かつほとんどの銘柄が1万円という少額から取引できます。

ワン株は「商品・サービス」タブの中にある単元未満株の画面から売買が可能です。

株の売り方

マネックス証券は株の売却も簡単にできます。

会員ページにログインして「株取引」のタブをクリックし、売り注文を出すだけでOKです。

売り注文を出すと保有している銘柄が表示されるので、売りたい株の売却をクリックすることで株を売却できます。

他の証券会社からマネックス証券へ株式移管する方法

他の証券会社で株式を管理していた人でも、「証券保管振替機構」を使えば簡単にマネックス証券へ株式を移せます。

ただし株式移管をする際、一般口座と特定口座では移管手続きに必要な書類が異なりますので注意してください。

なお、他の証券会社において一般口座で株式を管理していた場合は、マネックス証券でも一般口座へ株式を移管することになります。

同様に、特定口座で株式を管理していた場合には、特別口座へ株式を移管することになります。

NISA口座の勘定の変更

NISA口座における勘定を変更する場合(一般NISA⇔つみたてNISA)、その変更のタイミングによって手続きが異なります。

その年において非課税枠を使用していない場合、「金融商品取引業者等変更届出書(勘定変更用)」をマネックス証券に提出しましょう。

こうすることで、一般NISA⇔つみたてNISAの変更が可能です。

すでにその年の非課税枠を利用している、もしくはその年の10月1日以降の手続きとなる場合は、翌年の勘定より変更が可能となります。

確定申告の手続き

国内株・外国株・投資信託・債券に投資しており、かつ1年間の間で利益が発生している場合には確定申告をしなければなりません。

ただし、マネックス証券の特定口座内で取引を行っており、源泉徴収ありの契約をしている場合には確定申告が必要なくなります。

なお、特定口座(源泉徴収なし)、一般口座でも、「給与等の支払いが一箇所からである場合」「収入金額が2,000万円以下である場合」「給与所得・退職所得以外の所得が20万円以下である場合」には、特定口座(源泉徴収あり)でなくても確定申告は不要です。

確定申告をする際に必要となる書類は、取引商品によって異なります。

国内株・外国株・株式投資信託の場合で、かつ特定口座(源泉徴収なし)で取引を行っているならば、「特定口座年間取引報告書」を確定申告の際に利用可能です。

一般口座で取引をしている場合には、取引報告書または取引残高報告書を利用することで確定申告を行えます。

その他の取引商品で利益が発生している場合は、それぞれの商品に応じた報告書がありますので、その報告書を使って確定申告をすることになります。

確定申告の手間を省きたいとあれば、特定口座(源泉徴収あり)を選びましょう。

マネックス証券を解約する場合の流れ

マネックス証券を解約する場合、まずは残高を0にする必要があります。

そのうえで、コールセンターへ電話しなければなりません。

マネックス証券は口座開設の手続きはネット上で行える一方、解約手続きはコールセンターの利用が必須です。

解約する旨をコールセンターへ伝えると、数日後に「口座解約届」が指定の住所に送られてきます。

口座解約届に所定の事項を記入してマネックス証券に返送すれば、解約手続きは完了です。

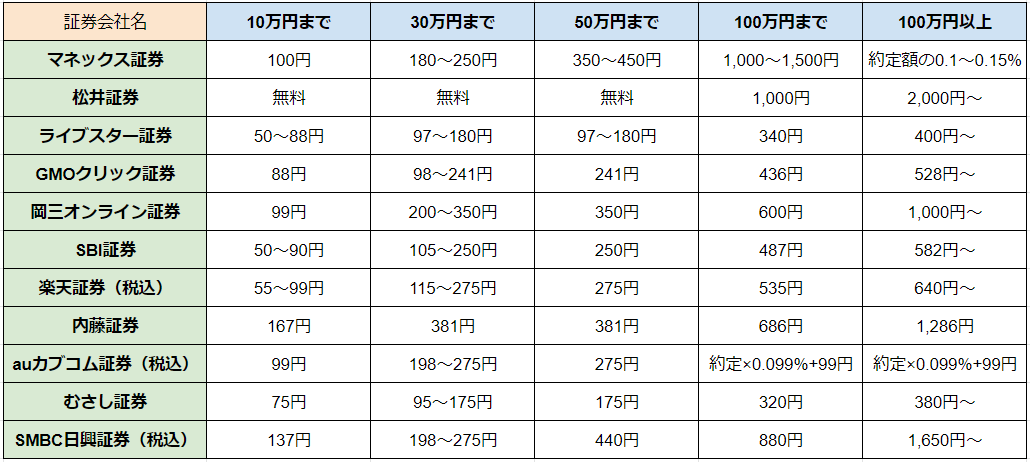

マネックス証券と他証券会社の取引手数料を比較

マネックス証券を利用する前に、他の証券会社との主な違いを把握しておきましょう。

ここではマネックス証券と他の証券会社を取り上げ、取引手数料を比較しています。

違いを理解することで各証券口座を柔軟に使い分けられる可能性が生まれますので、知っておいて損はありません。

手数料だけでもこれほど違う

各証券会社はそれぞれ独自の取引手数料を設定しているため、どこも同じくらいというわけではありません。

取引手数料は避けられないコストですから、たくさんトレードをする人にとってはできるだけ抑えたいところです。

以下にマネックス証券と他の証券会社との取引手数料を比較した表をまとめましたので、ぜひ参考にしてください。

注1:記載されている取引手数料は現物取引のものです。また、楽天証券・auカブコム証券・SMBC日興証券を除き、他はすべて税抜表示です。

注2:表に記載しているマネックス証券の取引手数料は、「取引毎手数料コース」かつ「現物取引」としています。

注3:岡三オンラインなどプラン(コース)が用意されている一部の証券会社の取引手数料については、1注文の約定代金で計算されるほうを記載しています。

マネックス証券の取引手数料は少し特殊

マネックス証券の取引手数料は、現物取引100円(税抜)/信用取引95円(税抜)です。

また、先述したとおり、1注文ごとに手数料を計算する「取引毎手数料コース」と、1日の約定金額の合計から手数料を計算する「一日定額手数料コース」の2種類が存在します。

前者の場合、マネックス証券でスマートフォンから50万円以上の注文(現物取引)をすると、パソコンから注文するよりも取引手数料が安くなることも先にお話ししました。

指値・成行の別にかかわらず約定金額が50万円を超えても0.1%(税抜)の手数料で利用することが可能です。

同じく50万円以上の注文をパソコンからする場合は、50万円を超えた時点で手数料が1,000~1,500円となるため、スマートフォンより高くなります。

なお後者のコースは、パソコンからの注文分とスマートフォンからの注文分の約定金額を合計して手数料を計算することになります。

どちらのコースが自身に合っているかをよく考えて、お得に利用しましょう。

マネックス証券はサポートと取引ツールも優秀

マネックス証券は金融商品の取り扱い数が多いだけでなく、サポート体制や取引ツールに対しても高い評判を得ています。

もちろん投資初心者も気軽に利用できますので、こちらもよければ参考にどうぞ。

サポート体制が充実している

マネックス証券は独自のセミナーを開催しているとはお話ししましたが、インターネット上で受けられる「オンラインセミナー」も定期的に開催しています。

米国株について教えてくれるセミナーもありますので、米国株のトレードを考えている方におすすめです。

株式投資の基本について無料で学べるため、投資初心者であれば受けてみる価値があるでしょう。

また、お客様サポートコールセンターも用意されており、こちらではさまざまな問い合わせに対応してくれます。

パソコンを使えない環境下でも、オペレーター経由でトレードすることもできるなど、利便性に優れています。

ホームページにはQ&Aも設置されているため、ちょっとした疑問を手っ取り早く解消したいときに活用できるのも良いですね。

こういったサービスは他の証券会社でも展開していますが、とりわけマネックス証券は質が高いとして多くのユーザーに支持されています。

取引ツールも多機能で優秀

マネックス証券には「マーケットボード」という、無料で使えるツールがあります。

マーケットボードでは株価の情報をリアルタイムで見られるだけでなく、パソコン・スマートフォンから株の売買を行うことも可能です。

これだけでも優秀ですが、マーケットボードが持つ一番の特徴は「最大100銘柄の登録」といえるでしょう。

自分の気になっている銘柄の情報をまとめて入手できるため、多くの銘柄をチェックしておきたいという方にはうってつけの機能です。

他の証券会社でも無料で利用できるツールを提供しているところがありますが、速さ・見やすさのバランスはマネックス証券が優れています。

画面のレイアウトを自分好みにカスタマイズできるなど、ユーザビリティに配慮されている点も高評価の理由です。

マネックス証券の主な取扱商品およびサービス

たびたびお話ししているとおり、マネックス証券は実に多くの金融商品を取り扱っています。

ここではそれぞれの取扱商品およびサービスについて、簡単にご紹介します。

NISA(少額投資非課税制度)

「NISA(ニーサ)」とは、株式投資や投資信託で得た利益にかかる税金を抑えられる口座です。

「少額投資非課税制度」とも呼ばれ、その名のとおり少額投資をスタイルとしている方には特におすすめです。

通常は利益に対して20.315%の税金が発生しますが、NISA口座を利用すれば一定額が非課税に、つまりまるまる利益にすることができます。

NISAには「一般NISA」と「つみたてNISA」の2種類があり、個人投資家のスタイルによって選択可能です。

【つみたてNISAと一般NISA】

つみたてNISA:

年間投資上限額は40万円、非課税で保有できる期間は20年

長期的かつ低コストで少しずつ運用したい人向け

投資初心者が始めるならこちら一般NISA:

年間投資上限額は120万円、非課税で保有できる期間は5年

短期でたくさん利益を上げたい人向け

株式投資でがっつり資産形成するつもりならこちら

マネックス証券のNISAはかつては一般NISAしかありませんでしたが、つみたてNISAも2018年から取り扱われるようになりました。

国内投資はもちろん、米国株へ投資する際も運用できるため、積極的に活用したいところですね。

入金手数料も無料、加えて即時入金サービスを採用していることにより、金額もすぐに反映されます。

IPOもNISAに対応していますので、合わせて利用するとよりお得に投資できるようになりますよ。

iDeCo(個人型確定拠出年金)

「iDeCo」とは老後に向けて自身でお金を積み立てて行う、確定拠出年金の制度です。

毎月、一定額を積み立てして、それを他の金融商品へ運用することで財産を増やす仕組みとなっています。

積み立てしたお金は所得控除が適用されるため、高い節税効果を期待できるのもうれしいポイントです。

マネックス証券は、運用商品の選定方針として以下を重視しています。

- 良好な運用実績

- 低コスト追求

- 商品の多様性

マネックス証券の扱う運用商品の中に、「アセットマネジメントOne」の運営する「DIAM DC 国内株式インデックスファンド」というものがあります。

こちらは信託報酬が低く、効率的に資産形成できるのがポイント。

このファンドは主に「TOPIX(東証株価指数)」に連動しているため、日本経済の成長の恩恵を取り込めます。

また他の有力候補として、「三菱UFJ国際投信」が展開している「eMAXIS Slim」シリーズの投資信託もおすすめです。

先進国株式インデックスファンドへ投資をするだけで、世界22ヶ国に分散投資をできるようになることから、分散投資に秀でています。

このように、マネックス証券ではiDeCoで扱える投資信託の数が豊富です。

自身の投資スタイルに合うものを見つけやすいため、こちらも検討してみると良いでしょう。

信用取引

「信用取引」とは株または資金を証券会社から借りて、売買を行う取引です。

借りた株を売る取引を「空売り」といい、資金を使う取引は「空買い」と呼ばれます。

マネックス証券で信用取引を行う場合、最低95円~の取引手数料を支払わなければなりません。

信用取引は手持ちの資金以上のトレードを可能としますが、そのぶんリスクも高くなるため、扱う量によっては現物取引よりも遥かに綿密な戦略を求められます。

証券会社から借り入れを行う性質上、信用取引口座は金融資産や投資経験などの審査を通過しなければ開設できません。

マネックス証券における、信用取引口座の開設における審査基準は以下のとおりです。

【開設するための審査基準】

- マネックス証券に証券総合取引口座を持っている

- 成人済みである

- マネックス証券の定める「最低保証金」について理解している

- 信用取引または現物株式への投資経験があり、かつマネックス証券の定める基準を満たしている

- 取引規定や約諾書などの必要書類を読み、各種ルールを理解している

- インターネットを利用可能な環境にある

- 常に、電話および電子メールにより連絡が取れる状況である

- 氏名、住所、電話番号、生年月日、職業(勤務先を含む)、電子メールアドレス等が正しく登録されている

なおマネックス証券には、「スタート信用」と呼ばれる信用取引サービスが提供されています。

スタート信用は通常の信用取引のルールはそのままに、建玉上限金額は500万円と低く設定されており、また買建て取引専用(新規売建て取引は不可)となっています。

個人投資家のリスク管理を考慮した設計となっているため、自身の投資スタイルを優先させることが可能です。

IPO(新規公開株)

「IPO」は「Initial(最初の)Public(公開の)Offering(売り物)」を省略した言葉で、「新規公開株」または「新規上場株」とも呼ばれます。

IPOは投資家も購入できるものであり、未上場企業が新規に株式を証券取引所へ上場する際に行えます。

マネックス証券のIPOは、全証券会社でトップ5の取り扱い実績を誇るほどの人気商品です。

その人気の秘訣は、「完全平等抽選」を採用しているところにあります。

これにより証券口座内の資金量や取引実績に依存することなく、気軽にIPOへ投資することができるのです。

他の一般的な証券会社ですと、平等抽選が実施される割合は10%程度しかありません。

一方でマネックス証券はコンピュータによる無作為抽選となっているため、すべての人に平等な当選チャンスが与えられます。

マネックス証券のIPOは、申込時・当選後の買付時ともに手数料が無料です。

マネックスFX

「FX(外国為替証拠金取引)」とは、海外のお金をペアで売買することで発生する利益を狙う取引です。

マネックス証券のFXは、平日・祝日に24時間取引できます。

株式投資よりもずっと時間の幅が広いため、スケジュールを組みやすいのがメリットです。

レバレッジは最大25倍まで適用でき、少ない資金でも大きな額のトレードが可能となります。

ただしリスクも同じだけ上がりますので、レバレッジのかけすぎには注意しましょう。

FXには「スワップ」と呼ばれる、金利の高い外貨を保有し続けることで得られる金利が存在します。

金利が高く、かつ上昇している通貨があれば、スワップを目当てに売買するのもおすすめです。

米国株・中国株

マネックス証券の取り扱っている金融商品を語るなら、やはり米国株と中国株は外せません。

とくに米国株に力を入れており、投資した株が「ゼロETF(米国ETF取引手数料実質無料プログラム)」の対象だった場合は、対象ETFの米国株取引にかかる取引手数料(税抜)が全額キャッシュバックされます。

少ないコストでトレードできるため、こちらを意識するのも良いですね。

マネックスビットコイン(暗号資産CFD)

かねてよりマネックス証券株式会社、およびマネックスクリプトバンク株式会社は「仮想通貨交換業」の開始に向けて準備を進めていましたが、2020年7月8日よりついに実現しました。

マネックスビットコインでは、以下の銘柄を取り扱っています。

【マネックスビットコインで取引できる銘柄】

- ビットコイン(BTC)/円

- ビットコインキャッシュ(BCH)/円

- イーサリアム(ETH)/円

- リップル(XRP)/円

仮想通貨取引所と比べると取引可能な銘柄の種類は控えめですが、主要銘柄を押さえているので株やFXと合わせて始めるぶんには事足りるでしょう。

取引手数料および入出金手数料が無料ですので、仮想通貨デビューをするにも手頃で良いですね。

マネックスビットコインを始めるには、証券総合取引口座および暗号資産CFD口座の開設が必須となっています。

また、取引はスマートフォンアプリ「MONEX TRADER CRYPTO」でのみ可能です。

投資信託

マネックス証券は投資信託の取り扱い数も多いので、自身と相性の良い投資信託を見つけやすいです。

投資信託とは、一般の投資家から集めた資金をひとつの大きな資産としてまとめ、投資の専門家である運用会社が株式や債券などに投資する金融商品です。

先述したJ-REITと同様に、運用して発生した利益は投資家へ分配されます。

100円という少額から投資が可能で、まとまった資金がなくても購入できるのがポイント。

また、新興国を含めた株式や債券といった、個人で購入することがむずかしいとされるものへ間接的に投資できるというメリットも含んでいます。

さらに、マネックス証券では投信つみたてサービスも提供されており、NISA/つみたてNISAの利用で税制上の優遇を受けることも可能です。

投資信託の購入・保有によってマネックスポイントも貯まるので、非常にお得感のある投資といえるでしょう。

ETF・J-REIT

マネックス証券では国内外のETFおよびJ-REITへの投資も可能です。

ETFとは「Exchange Traded Fund」の略で、日本語では「上場投資信託」と呼ばれます。

上場株式と同様に、個別で銘柄コードが付与されているため、取引時間中にリアルタイムで取引が行われます。

続けて「J-REIT(不動産投資信託)」とは、投資家から集めた資金を使って日本のオフィスビルや商業施設、マンションなどといった複数の不動産を購入し、そこで得た賃貸収入や売買益を投資家へ分配する商品です。

不動産へと投資を行いますが、証券会社が投資家に対して資金を集めて投資を行うことから、法律上は投資信託に分類されます。

ちなみに「REIT」は、「Real Estate Investment Trust」を省略したもので、それに「JAPAN」を頭に付けることでJ-REITと名付けられました。

先物・オプション

マネックス証券においても、先物・オプションへの投資が可能です。

日経225先物、日経225ミニ、JPX日経400先物、日経225オプションを利用できます。

さらにマネックス証券では、「積立投資」も行えます。

積立投資とは、毎月1万円など決まった金額を定期的に追加で投資することで、長期的にコツコツと資産形成する投資スタイルです。

少額でも資産形成できるのがポイントで、毎月100円からスタートできるのが魅力です。

積立投資は購入日と購入金額を決めたらあとは自動で繰り返されるため、投資のタイミングが分散されます。

安定重視の投資をしたい方におすすめしたい投資スタイルといえるでしょう。

債券

マネックス証券は「債券」も取り扱っています。

債券は企業や国、地方公共団体などが資金を集めるために発行するもので、これを購入すると利払日に利子を得ることができます。

取り扱っている債券は時期によって異なりますが、日本のみならずアメリカやオーストラリア、アフリカ、スペインなど世界中の債券にも投資できるのが強みです。

株式投資やFXに比べると期待できる利益額はかなり控えめですが、債券の購入に使ったお金はすべて償還日にかならず返されるため、限りなく低いリスクで運用できます。

「ゆっくりでも良いから確実に資産形成したい」という方におすすめです。

ON COMPASS

「ON COMPASS」はマネックス証券が独自に提供している、一人ひとりの個人投資家に合った資産配分を提案・運用してくれるサービスです。

ウェブサイト上で簡単な質問に答えるだけで、もっとも合う資産運用プランを出してもらえるのが特徴です。

お金の運用を専門家側にしてもらえるなど、投資信託の一面も兼ねているため、むずかしい知識は必要ないのも魅力。

分散投資に強く、世界80ヶ国、約50,000銘柄に投資できます。

うまく使えば、極めて効率の良いリスク分散を実現できるでしょう。

ON COMPASSはスマートフォンで利用でき、手数料は年率0.925%です。

かかる費用はこれだけで、申し込みや売買、プラン変更や追加投資を利用した際に発生することはありません。

ちなみに、2020年4月1日までは「マネラップ(MSV LIFE)」というサービス名で運営されていました。

ON COMPASSはマネラップをリニューアル、ならびに改称したサービスとなります。

くりっく株365

「くりっく株365」は日本初となる、公的な取引所による株価指数証拠金取引です。

国内外の株価指数を少額から取引でき、配当を受け取れるのが特徴です。

日中は夜間でも取引できるため、株式投資に比べてプランを立てやすいのもメリットとなるでしょう。

マネックス証券のくりっく株365なら、豊富で多彩な投資情報が提供されているため、初心者でも安心して投資ができます。

さらに取引手数料は片道1枚あたり141円と安く、これは業界最安値水準です。

また、証券総合取引口座から振替指示が完了すると、即座に取引証拠金に反映されます。

他の商品を取引しながらでも、自分の好きなタイミングでくりっく株365の取引が可能となっているのも強みですね。

貸株サービス

貸株サービスとは、保有する株式をマネックス証券に貸し出すことで、応分の貸株金利を支払ってくれるサービスです。

マネックス証券では、権利確定日のみ自動的に貸株から外すことで、配当金や株主優待の権利を取得するサービスを提供しています。

このことから、貸株サービス利用中でも株主優待や配当金を自動的に取得することが可能です。

貸株金利は、貸出された銘柄・株価・期間に応じた日々の貸株金利を計算し、それらを月末に合計します。

算出された金利は原則、翌月10日(休業日の場合は、前営業日)に証券総合取引口座へ支払われます。

クロス取引サービス

マネックス証券では「クロス取引サービス」を提供しています。

クロス取引サービスとは、東京証券取引所の立会外取引を利用することで、保有している現物株式を注文日の終値でマネックス証券が買取り、翌営業日に同じ値段で売り戻す取引のことを言います。

クロス取引は簡単に言うと「同じ銘柄の買い・売りのポジションを同じ値段で持つ」方法です。

万が一に株価が急落したとき、損失を抑えられるというメリットを持っています。

サービスを利用するには、受付時間である8:00~14:00にコールセンターにて注文を行う必要があります。

また、買い・売りの両注文が約定するまでに2営業日ほど要るため、注文は早めに行いましょう。

オートレール(複合注文)

マネックス証券では「オートレール(複合注文)」も可能です。

オートレールとは、1回の簡単な設定で持続的・自動的にFX取引が行われる、自動の注文方式です。

オートレールの仕組みは、トレール注文を繰り返し自動発注することで成り立っています。

立会外分売

マネックス証券では「立会外分売」も取り扱っています。

立会外分売とは、金融商品取引所の立会時間外を利用して、大株主などの所有株をあらかじめ決められた価格で、多くの投資家へ売却する方法です。

株式を一度に売り出すことによる株価の値下がりを防ぎつつ、個人株主数を増やしたり、流動性を高められるのが立会外分売のメリットです。

このことから立会外分売は、大株主が「所有株を大量に売りたい」というときに活用されています。

特定口座

「特定口座」は、個人投資家の納税の負担を軽減できる口座です。

マネックス証券でも特定口座があるため、これを開設すれば証券会社が特定口座内における上場株式などの譲渡損益を管理してくれます。

年間の損益を計算した「特定口座年間取引報告書」を契約者と所轄の税務署に送付してくれるので、毎年の確定申告がぐっと楽になります。

PC・スマートフォン・タブレットで使えるアプリ

マネックス証券はPC・スマートフォン・タブレットで金融商品の売買取引ができる便利なツールを提供しています。

マネックス証券で口座を開設していれば、ほとんど無料で利用可能です。

パソコンでは、以下10つのツールを利用できます。

- マネックストレーダー(株式・先物)

- MonexTraderFX(FX)

- 銘柄スカウター(株式)

- マルチボード500(株式)

- フル板情報ツール(株式)

- チャートフォリオ(株式)

- マーケットボード(株式)

- マーケットライダープレミアム(株式)

- マーケットライダー(株式)

- MONEX VISION(資産管理)

スマートフォン用のアプリ・ツールは以下の10つです。

- 銘柄スカウター

- マーケットボード

- マネックストレーダー株式

- マネックストレーダー先物

- トレードステーション米国株

- マネックストレーダーFX

- マネックス証券アプリ

- MONEX VISION

- MONEX TRADER CRYPTO

- SNS型投資アプリ「ferci」

株式投資用のツールが大半を占めるパソコンに比べ、スマートフォンは金融商品の種類が多めと、バランスの良いラインナップとなっています。

タブレット用ツールは「銘柄スカウター」と「マーケットボード」の他に、専用取引アプリ「マネックストレーダー株式タブレット」が提供されています。

これらのツールには、リアルタイムの株価情報をはじめとする「個別銘柄の詳細な情報」・「登録銘柄一覧を表示したマーケットボード」・「株式ランキング」・「ニュース」・「マーケットサマリー」・「銘柄スカウター」・「チャートフォリオ」・「フル板情報ツール」など、様々なソフトが実装されています。

投資の意思決定に大きく貢献してくれますので、うまく活用しましょう。

マネックス証券のさまざまな活用方法

マネックス証券は金融商品を豊富に取り扱っていますが、投資初心者でも安心して利用できるよう、さまざまなサービスを同時に提供しています。

ここでは、あなたのトレードを支援してくれるサービスについてご紹介します。

マネックス証券の手数料をもっとくわしく

マネックス証券は多彩な商品ラインナップを、国内屈指の低コストで提供していることが魅力の証券会社です。

株式取引・信用取引については以下の手数料で利用が可能です。

取引毎手数料コース(現物取引)

取引毎手数料コース(信用取引)

一日定額手数料コースの場合は、約定金額の合計が300万円までは定額で、超える場合は超過分について300万円ごとに手数料が加算されます。

また、米国株の取引手数料は1取引当たり約定代金の0.45%で、最低5米ドル・最大20米ドルとなっています。

中国株については、約定金額(香港ドル)の0.25%で、最低手数料45香港ドル(約630円)、最大手数料450香港ドル(約6,300円)と定められています。

AIレポートを活用しよう

マネックス証券では、株式会社「Good Moneyger」が提供している人工知能(AI)によって作成された月次レポートがあります。

AIレポートは無料で提供されており、気軽に読むことが可能です。

マーケットを分析し、世界主要地域の見通しを視覚化し分かりやすく把握できるレポートであるため、うまく活用しましょう。

投資初心者でも一目で世界の景況感を把握できますので、その便利さは確かといえます。

オンラインセミナーに参加しよう

マネックス証券は対面セミナーだけでなく、インターネット上で参加できる「オンラインセミナー」も定期開催しています。

マネックス証券のツールの使い方やアナリストから学ぶ投資戦略など、さまざまなテーマのセミナーがあるため、選択の自由度が高いです。

オンラインセミナーとあって参加に時間と場所を選ばないことから、対面セミナーよりも落ち着いて学べるでしょう。

参加費は無料となっていますので、気になるオンラインセミナーが見つかり次第、気軽に参加してみてはいかがでしょうか?

株主優待で選ぶ

「株主優待」とは、企業が株主に対して自社商品やサービスなどの優待品を無料でプレゼントしてもらえる制度です。

株を長く保有しているともらえるところが多く、プレゼント内容は金券や割引券などがあります。

マネックス証券では株主優待のある銘柄を絞って検索できるため、株主優待を目当てに投資したい場合は積極的に利用しましょう。

銘柄コード検索を使えば、気になっている企業の銘柄コードを入力するだけでその企業の株主優待情報を調べることもできます。

検索条件を絞ることで、条件に合った株主優待を提供している企業も見つけられますよ。

スクリーニングで配当利回りの良い銘柄を探す

マネックス証券のスクリーニング(銘柄条件検索)を活用すれば、配当利回りが良い銘柄も簡単に検索可能です。

配当とは、企業がその事業で大きな利益を出したとき、その一部を株主へ還元するものをいいます。

株式投資は従来の売買のみならず、配当によっても利益を出すことができるのです。

配当利回りだけではなく、投資金額・PER・PBRなど細かく条件を設定して銘柄を表示させることも可能です。

配当金の受け取り方法

マネックス証券では「配当金受取サービス」として、以下3つのサービスが提供されています。

| ①配当金受取サービス(マネックス) (株式数比例配分方式) |

各証券口座で受け取る方式です。 |

| ②配当金受取サービス(銀行) (登録配当金受領口座方式) |

指定した金融機関で、 一括で受け取る方式です。 |

| ③従来方式 | ゆうちょ銀行などの金融機関の窓口、 もしくは銘柄ごとに指定の振込先口座で受け取る方式です。 |

①の場合

同一銘柄を複数の証券会社で保有している場合、各証券会社ごとの預託株数に比例して配当金が配分され、各々の証券会社の口座に入金されます。

②の場合

指定した一つの金融機関(マネックス証券の場合は出金先口座)にて、保有している全ての国内上場株式等(株式等振替制度の対象銘柄に限る)についての配当金を受け取れます。

③の場合

従来通り、ゆうちょ銀行などの金融機関の窓口で受け取るか、銘柄ごとに振込先口座を指定することができます。

LGBTカップル向けのパートナー口座

マネックス証券は他の証券会社に先駆けて、2017年12月19日より、LGBTカップル向けの口座サービス「パートナー口座」の提供を開始しました。

パートナー口座は、パートナーである2人の資産形成を支援するだけでなく、二人が利用するクレジットカード(マネックスセゾンカード)の引落先口座として利用できます。

家族カードのように使えるため、2人の資産管理が楽になります。

パートナー口座は法律婚ではないカップルが対象となるサービスで、主要オンライン証券ではマネックス証券が初めて導入したものです。

マネックス証券はキャンペーンも豊富

キャッシュバックや現金プレゼントなど、マネックス証券はキャンペーンの種類の多さにも定評があります。

これらのキャンペーンは特定の口座を開設したり、特定の金融商品を購入したりすることで受け取ることができます。

期間中はマネックス証券のホームページで大きく表示されますので、定期的に覗いてみましょう。

まとめ

マネックス証券は投資初心者はもちろん、知識・経験がそれなりに身についている方にもおすすめできるネット証券会社です。

特に米国株の取り扱い数はトップであることから、外国株取引に興味がある方にも向いているといえるでしょう。

マネックス証券は株式投資をはじめ、他にもいろいろな金融商品とサービスを提供しています。

さらには2020年に仮想通貨の取引も始まりましたので、とりあえずマネックス証券で口座開設をしておけば、ひととおりの金融商品に触れることができます。

快適なトレードを実現させるべく、アプリ・ツールの面もしっかり完備。

セミナーやメールマガジンも充実しているため、投資初心者にやさしい環境を与えてくれます。

投資を始めたいとお考えでしたら、マネックス証券で口座開設してみましょう。

| [自社PR]【株式投資の最新トレンドや銘柄情報を 無料で配信しています!】 Youtubeで話題、チャンネル登録者数14万人以上の 無料の株式投資マガジン「Trade Labo」 |

|---|

|

|

【24万人以上がチャンネル登録!】 たとえば・・・ ・決算後に暴落した高配当株4選 ・【高再現性】下落相場で3倍銘柄を仕込む方法 ・エグい株25分割で話題のNTT、気になる結末 などなど。 トレードラボでは、株式投資経験者の方であれば、気になる話題を相場のトレンドに合わせて配信しています。

メールマガジンでは、Youtube動画で取り上げていない、配当金重視の方から、 FIREに向けたポートフォリオ。相場や大型銘柄の動きに合わせた解析などを配信しています。 無料でお読み頂けるメールマガジンですので、ぜひご登録ください!

※メール配信の受信は無料で行えます。 |

コメント